LD Capital:GMX V2的改動與影響

作者:duoduo,LD Capital

GMX V2版本於 2023 年 8 月 4 日正式上线。本文回顧 GMX V1的發展情況以及存在問題,對比V2修改,分析可能存在的影響。

一、GMX V1:衍生品 DEX 協議的有效模型

GMX V1版本於 2021 年底推出,採用的 GLP 模式,提供了一種簡潔而有效的交易模型,創造了“真實收益”的敘事概念,在衍生品 DEX 協議中具有重要的地位。不少項目都 fork 了 GMX V1的模型。

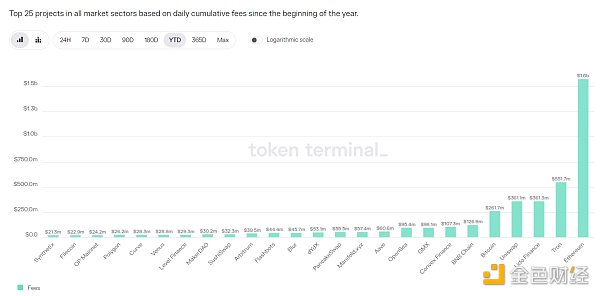

GMX V1協議捕獲了大量的費用。2023 年以來 GMX V1協議收入爲 9810 萬美元,在全部項目中位於第八名,在衍生品 DEX 賽道位於第一名。

來源:token terminal

但是,GMX V1也存在局限性,主要包括:

1、未平倉合約(OI)的不平衡導致 LP 提供者面臨較大風險

GMX V1的費用是开倉費/平倉費和借貸費用,沒有資金費率。借入費用使得持倉存在成本,從而避免流動性被無限佔用。此外,佔主導地位的一方需要支付更多費用,但是,由於多空雙方都被收取費用,不存在套利空間,未平倉合約無法通過套利行爲較快地恢復平衡。

而如果對這種平衡不加以處理,極端情況下,GLP 池子將面臨巨大損失,LP 提供者承受虧損,從而導致協議的崩潰。

2、可交易的資產較少

GMX V1可交易的品種只有 5 種,BTC/ETH/UNI/LINK 和 AVAX。而 DYDX 和 Synthetix 能提供數十種交易品種。Gains 提供了外匯交易品種。新的平台 HMX 提供了大宗商品和美股品種。

3、中小型交易者的費用較高

GMX V1的开倉費和平倉費均爲 0.1% ,這是相對較高的費用。在衍生品 DEX 賽道內卷的情況下,不少協議的費用在 0.05% 以下。

二、GMX V2:保證協議的安全性和平衡性

1、核心

GMX V2的核心是保證協議的安全性和平衡性,通過修改費用機制來保持多空持倉平衡,以便降低 GMX 在面臨劇烈的市場波動時發生系統性風險的概率。通過隔離池的設置,增加高風險交易資產同時控制整體風險。通過與 chainlink 合作,提供更及時有效的預言機服務,降低價格攻擊發生的概率。項目方還考慮了交易者、流動性提供者、GMX 持幣人以及項目持續發展的關系,並最終在協議收入分配上也進行了調整和平衡。

2、收費模式調整:增加資金費率和價格影響費

GMX V2的收費模式進行了較大幅度的調整,核心圍繞如何促使多空持倉平衡並提高資金使用效率。收費模式具體如下:

l 降低开倉/平倉費用。

從此前的 0.1% 降低爲 0.05% 或 0.07% ,根據开倉是否有利於多空的平衡而收取費用,如果有利,收取較低的費用。

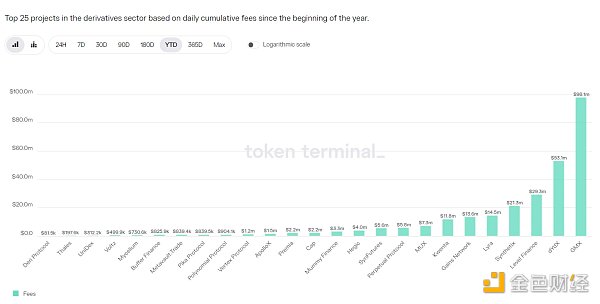

l 增加資金費率,強勢一方向弱勢一方支付資金費率。

資金費率將分段進行調整,強勢一方持倉/全倉位在 0.5 – 0.7 之間時,資金費率處於較低水平;達到 0.7 時,將會提高到較高水平,加大套利空間,促使套利資金進入,從而恢復多空平衡。

來源:chaos labs

保留借貸費用,避免流動性被無限佔用。

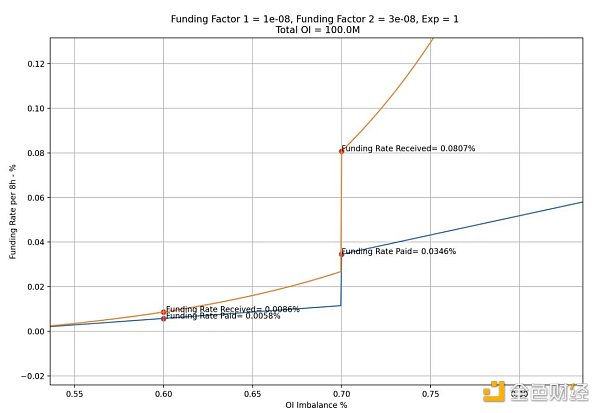

增加價格影響費,倉位越大、對多空平衡越不利,則收取越多的費用。

價格影響費模擬訂單薄交易市場中價格變化的動態過程,也就是倉位越大,對價格的影響越大。這一設計可以增加價格操縱的成本,減少價格操縱攻擊,防止價格閃崩或者飆升;並保持平衡的多空持倉,維持較好的流動性。

下圖顯示了模擬狀態下不同的开倉規模所面臨的價格影響費率,可見倉位越大,費率越高。橫軸是开倉規模(百萬美元),縱軸是費率(bps)。

來源:chaos labs

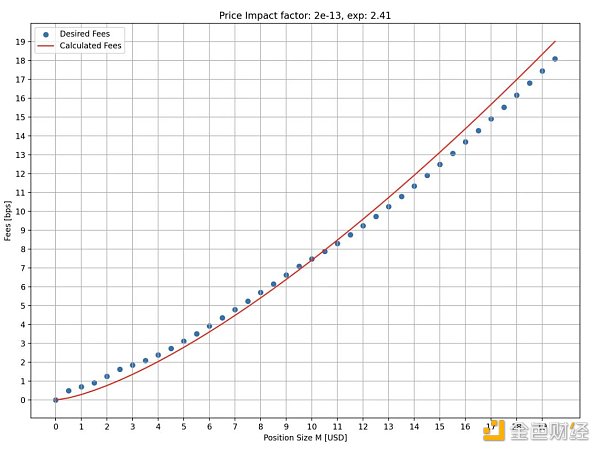

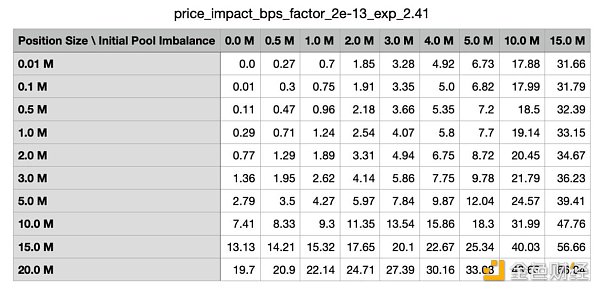

此外,如果开倉對多空平衡越不利,費用也會越高。下表顯示了在模擬狀態下不同的多空平衡狀態下,收取的費用。首列是开倉規模,首行則是初始池子不平衡倉位的規模。

來源:chaos labs

簡要對比幾個主要衍生品 DEX 協議的費用:

DYDX:maker 0.02% ,taker 0.05% ,交易量越大,折扣越大;

Kwenta:maker 0.02% ,taker 0.06% -0.1% ;

Gains Network: 0.08% 开倉/平倉費+ 0.04% 點差+價格影響費。

可見,GMX V2的費用仍然較高,但是,從此前的較高水平降低到中等水平,开倉/平倉費用下降了將近 50% 。對於中小型交易者而言,V2的收費更爲友好。

3、流動性提供:增加隔離池模式、增加合成資產

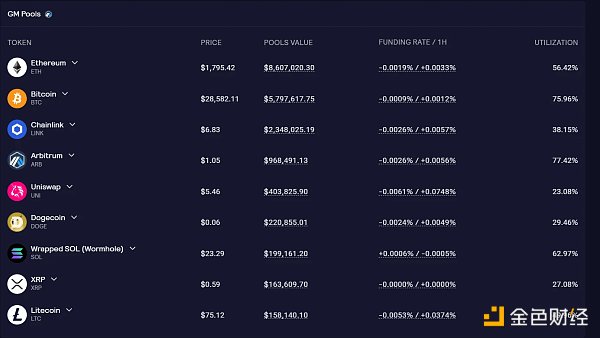

GMX V2的流動性池子稱爲 GM 池,各個池子互相獨立。可以在官網看到每個池子的資金量、資金費率和資金利用率。

來源:GMX

隔離池的優點在於,不同代幣市場可以有不同的底層支持和不同的參數設置,實現各自的風險控制,靈活程度較高,從而擴大交易資產,但又風險可控。對於流動性提供者而言,他們還可以根據風險偏好/回報預期來選擇風險敞口。隔離池的問題,則在於流動性的碎片化。一些資金池可能無法吸引到足夠的流動性。

目前,GMX V2劃分了 3 個不同類型的市場:

l 藍籌:BTC 和 ETH。這兩個代幣被價格操縱的可能性較低,因此價格影響費用可以設置較低費率,比 CEX 更有競爭力。均採用原生代幣支持。

l 中等市值資產:市值在 10 億美元至 100 億美元之間,在 CEX 有較大的流動性和交易量,但是,容易受到外部因素影響引起價格劇烈波動。如監管新聞引起幣價的大幅下跌。對於此類資產,價格影響費會設置較高比例,流動性不會高於外部其他市場,提高攻擊成本。LINK/UNI/AVAX/ARB/SOL 屬於這一類型。採用原生代幣支持。

l 中等市值合成資產:不採用原生代幣,而採用 ETH 作爲底層流動性支持。DOGE 和 LTC 屬於這一類型。

這類資產存在的問題是,如果相關代幣短期漲幅極大,池子中的 ETH 可能難以支付全部的收益。

假如池中有 1000 ETH 和 100 萬 USDC,最大多頭 DOGE 持倉量限制爲 300 ETH,但是 DOGE 的價格上漲了 10 倍,而 ETH 的價格僅上漲了 2 倍,在這種情況下利潤將超過池中 ETH 的價值。

爲了避免這種情況,引入了 ADL(自動減倉)的功能。當待盈利超過市場配置的閾值時,盈利頭寸可能會被部分或全部平倉。這有助於確保市場始終具有償付能力,並且收盤時的所有利潤都能得到全額支付。但對於交易者而言,自動減倉可能會導致優勢倉位的喪失,從而與後續的利潤失之交臂。

根據 chaos labs 出具的報告,其建議V2初始運行期間,BTC 和 ETH 未平倉合約的上限均分別爲 2.56 億美元,AVAX/LINK 上限均分別爲 400 萬美元,其余代幣則爲 100 萬美元。後續可以根據實際運營的情況進行調整。不過,目前 GM 池總 TVL 約爲 2000 萬美元,距離上限還較遠。

4、提升用戶體驗:增加幣本位合約、更快的執行速度和更低的滑點

在 GMX V1,交易者只能开立 U 本位合約。無論交易者使用何種資產开倉,都是按照开倉時價格換算爲 USD 計算倉位價值,利潤等於平倉時 USD 價值減去开倉時 USD 價值。

在 GMX V2中,增加了幣本位合約。交易者可以存入相關交易資產作爲抵押物,不再換算爲 USD。這將滿足交易者的更多需求,提供了更豐富的投資組合方式。

此外,GMX V2的預言機系統將對每個區塊進行定價,訂單盡可能按照最新的價格執行,執行速度更快、滑點更低。

5、分配模式

爲了維持項目的長期發展,GMX V2的協議收入也進行了調整。將分配 8.2% 給協議財庫,可用於項目運營等事項。

GMX V1: 30% 分配給 GMX 質押者, 70% 分配給 GLP 提供者。

GMX V2: 27% 分配給 GMX 質押者, 63% 分配給 GLP 提供者, 8.2% 分配給協議財庫, 1.2% 分配給 chainlink。該項分配已經社區投票通過。

三、GMX V2運營情況

GMX V2 運營了大約 2 個星期,TVL 大約 2000 萬美元,日均交易量 2300 萬美元,日均協議收入 1.5 萬美元,未平倉合約 1038 萬美元,日活躍用戶約 300 – 500 人。作爲起步初期,在沒有採用交易激勵的情況下,表現尚可。

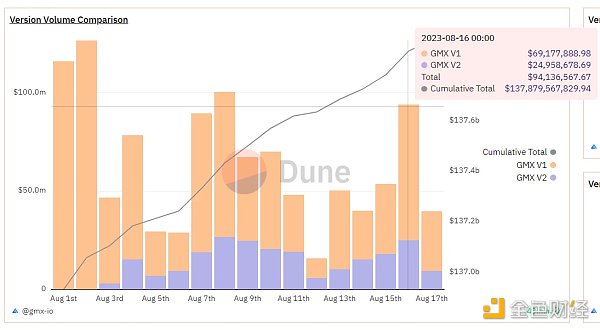

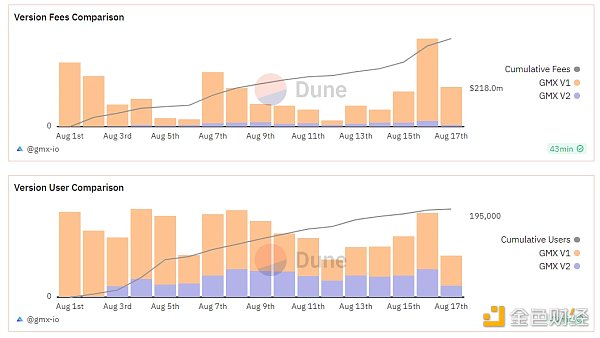

一部分V1的用戶已經遷移到V2。V2的交易量和日活躍用戶大致相當於V1交易量的 40% -50% 。V1和v2的交易量、協議收入以及用戶對比如下圖所示:

來源:dune

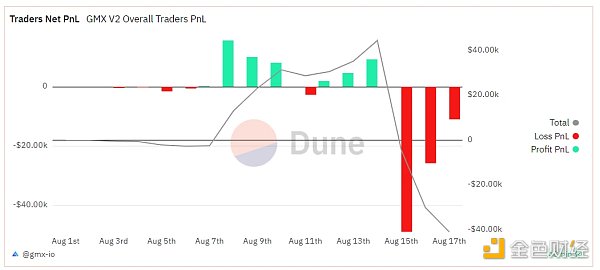

GMX V2交易者目前處於淨虧損狀態,累計淨虧損額度是 4 萬美元。

來源:dune

從收益率上看,GMX V1近期收益率持續低迷,本周 GMX 質押收益率爲 1.44% ,GLP(arbitrum)爲 3.18% ,GLP(Avalanche)爲 8.09% 。相較而言,GMX V2的收益率較高,列表如下:

來源:GMX

GMX V2上线後,市場熱度不高,資金反應一般。主要原因在於近期市場波動率降至歷史較低水平,整體交易量萎縮,且賽道內卷,協議收入增長乏力。

四、結論

GMX V1是衍生品 DEX 賽道的成功模型,跟隨者衆多。GMX V2的交付也基本符合市場預期,顯示 GMX 團隊有較強的協議設計能力。從機制來看,V2增加了流動性池子的平衡性,拓展了交易資產的類型,提供了多種抵押物倉位。對於流動性提供者和交易者而言,投資方式更加豐富、風險平衡更好、費用也更低了。

但是,從起步初期來看,由於獨立池的採用,存在流動性割裂的問題,部分資產可能流動性不足。此外,GMX 項目方也基本沒有採取市場營銷行爲和交易激勵措施,短期內未對協議新增用戶和新增交易量有明顯影響。

本質上,GMX V2更注重協議基礎架構、協議安全性和平衡性。在當前熊市環境下,專注於底層架構的搭建、保證協議的安全,利用累積的數據進行更好的風險參數設計,或許對於項目未來在牛市中的發展,有更大的幫助。屆時,可以提供更高的未平倉合約容量、更豐富的交易市場,也可配合市場熱度推出更多的營銷措施、獲取更多的新用戶。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:LD Capital:GMX V2的改動與影響

地址:https://www.torrentbusiness.com/article/59239.html

標籤:GMX

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59