財經專家阿格力於YouTube頻道的新影音中分享,高股息ETF漲很多,到底要賣還是不賣?他分析有四大策略,可以讓投資人決定賣還不賣。

以下為影音內容:

今年高股息績效有夠強

高股息ETF今年績效到底多強,直接看一下統計資料,1到7月,前7月台股原型ETF第一名是富邦臺灣中小(00733)71.29%含息報酬,超強的;但可以看到,其餘2、3、4、5名有三檔都是高股息ETF,像是元大高股息(0056),大華優利高填息30(00918),而國泰永續高股息(00878)也是很多人在存的一檔。

所以今年完波段操作沒有贏高股息的話,可以買ETF就好了,不要那麼辛苦,ETF確實是一個很好的投資方式。

不過今年高股息ETF會那麼強勢,應該不會是一種常態,因為過去歷史的回測,就拿0050跟0056相比,以過去這麼長一段時間,不論是含息或不含息的,其實0056都是輸給0050,因為市執型ETF的好處就是說,裡面的股票如果很強一直漲,還是會留著,例如說台積電300漲到600依舊還是0050的成分股;但高股息假設當初因為台積電殖利率很高在成份股當中,但如果漲太高,等到汰舊換新時候,就會被剔除。

但是換掉的理由,並不是這一家公司不好,而是它的股價太高,所以殖利率降低了。

高股息的優點是,每年一定選擇高殖利率的公司給投資人,可是缺點就是,如果加入市值的成長之後,就不一定會比較好;只挑殖利率容易錯過市值成長。

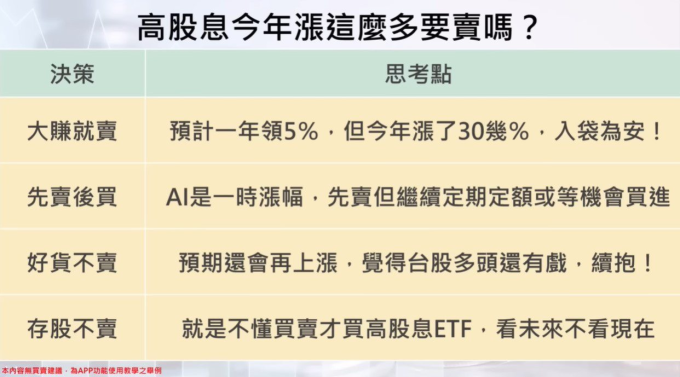

高股息該賣了嗎?入袋為安可以嗎?

可以分為以下4種:

1.入袋為安型

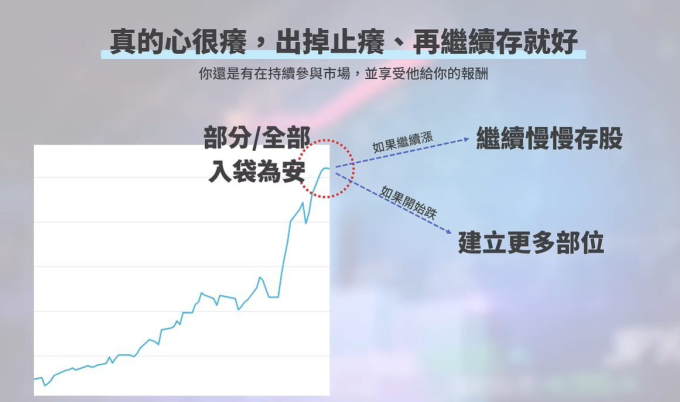

原本設定預期一年5%的股息,現在一次漲到了30%、40%了,也才剛進場沒多久,那不如先賣一趟,入袋為安。

2.停利不停扣

如果原本就設定要存股、長期投資的話,但是又想賣,因為也知道今年是因為AI漲;那就可以停利但是不停扣。

因為現在漲高賣掉,就是怕之後股價跌,跌的時候持續扣,扣到低的賣到高的,那也是部分入袋為安的概念,也不會影響長期的整個計畫,因為還在繼續扣款。

假設存了10張,調節賣出5張,跌下來又持續的扣,或是自己再買回到10張,賣比較高價,買比較低價,手上多了一點錢,這樣也是蠻不錯的思維。

再來兩個不賣的理由

1.覺得可賺更多

覺得台股還有多頭,可能會到兩萬,且明年又要選舉了,那就放著也沒差,這個就是符合自己的投資策略。

2.原本存高股息ETF就是不會買賣

小麥下跌的時候,手中沒有的人,小麥上漲的時候也還是不會有。

持續的買進有一個好處,這樣的投資人比較中性,不會變成死多頭或者死空頭。

投資高股息ETF原本就是因為不懂買賣,所以不管怎樣,就按照紀律,時間久了跟著台灣的經濟成長,這樣就好了;何必急於一時,除非買的是主題型的ETF,那漲高本來就是要做調節,因為產業有各自的週期,但高股息選得就是不分產業,因為大部分的高股息只認殖利率和過去的財報表現。

◎本文內容已獲 阿格力 授權,未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:00878、0056等高股息ETF今年大漲…賣不賣? 專家提4策略:可停利但不停扣

地址:https://www.torrentbusiness.com/article/57961.html

標籤:00878國泰永續高股息 0056元大高股息 00918大華優利高填息30 ETF 0050元大台灣50 AI 殖利率

你可能感興趣

今年股息50幾萬…自動申請降薪! 存股哥:我很喜歡這種「工作不上班」的日子

2024/11/23 13:40

一周熱門零股/鴻海、鴻準躋身前十強

2024/11/23 06:00

遠東銀前三季 獲利創高

2024/11/23 03:00

上海銀股息配發率估60% 前十月EPS 2.23元

2024/11/23 03:00

台股雙作帳行情啟動

2024/11/23 03:00