作者:Loki,新火科技

導語:作者認爲,MakerDAO的Spark Protocol調整DAI存款APY(DSR)至8%,實質是補償用戶持有ETH與USDC等傳統資產的機會成本,而eUSD和DAI等新興穩定幣會靠着高利率不斷擠佔USDC等老牌穩定幣的市場空間。同時,可以將DAI的生息與流通屬性剝離,來提高MakerDAO DSR的資金利用效率。

一、從DAI的增長說起

首先有一個問題:爲什么MakerDAO要給DAI提供8%的高額收益率?答案是很清晰的——Maker希望讓渡自己的收益,主動給用戶/市場提供套利空間,通過補貼的方式實現DAI規模增長。

根據MakerBurn數據,過去4天內DAI供應量由44億增長至52億。顯然,這是由於DAI的8%的高額利率直接拉動的。

這部分新增需求通過兩種方式來體現:

1)LSD的再質押。由於DSR給DAI提供了8%的高額APY,而使用wstETH mint DAI的利率僅有3.19%,這將會產生套利空間。如果在Staking ETH的基礎之上,再把wstETH作爲抵押物mint DAI並存入Spark DSR,按照質押價值$200的ETH來mint $100 DAI計算,可以獲得的收益率爲:

3.7%+(8%-3.19%)/200%=6.18%

顯然優於直接Staking和市場上其它無鎖、單幣、低風險收益率,因此會有stETH的持有者採取這種方式進行套利,從而帶來DAI流通量的增長。

2)將其他穩定幣兌換爲DAI。那么那些沒有ETH或者stETH的玩家如何參與?很簡單,使用USDT/USDC兌換成DAI,再存入DSR,畢竟8%無論是在鏈上還是在鏈下都是具備足夠吸引力的,而這部分需求需要有更多DAI來滿足,從而間接拉動DAI流通量的增長。

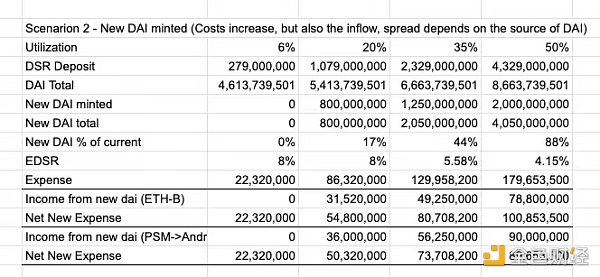

隨着DAI的增長,從EDSR(Enhanced DAI Savings Rate)的估算中可以看出,Income from new DAI一項出現了90M的淨增長。

這意味着在DAI流通量增長的同時,協議也會擁有更多USDC,就可以使用這些USDC兌換更多美元、購买更多RWA資產,提供更多真實收益,帶來飛輪效應。

二、套利的終點在哪裏

第二個問題是DAI的增長終點在哪裏?答案是當套利空間縮小到足夠小爲止。回答這個問題的前提是,要理解EDSR(Enhanced DAI Savings Rate)機制本質上是主動給用戶提供套利機會。

那么對於質押stETH/rETH的用戶來說,stETH/rETH來說除了用來做mint DAI的質押物以外沒有太大用途。所以只要EDSR的利率高於mint DAI的費率,就有機可圖。

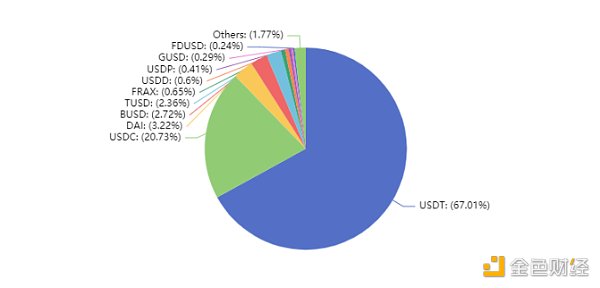

而USDT/USDC用戶的情況更復雜一些。因爲USDC/USDT不需要去抵押mint爲DAI,可以直接在DEX上兌換爲DAI。站在用戶角度,USDC存在AAVE大概可以獲得2%的收益率,而換成DAI存入DSR可以獲得8%的收益率,這顯示是有吸引力的,那么不斷地會有用戶進行兌換。

這裏就會有一個問題,如果Maker繼續把用戶存入的USDT/USDC換成RWA(同時DSR存款率保持穩定),DSR的收益應該存在一個下限,且這個下限高於USDC/USDT的鏈上無風險收益率。這意味着這種類型的套利應該能持續很長時間,DAI會持續不斷地吸收USDT/USDC的市場份額。

三、RWA收益與鏈上Staking穩定幣的共同點:蠶食傳統穩定幣

當然,DAI侵吞Tether/Circle份額的道路可能並不會那樣順利,因爲DAI本身也有一些短板(例如RWA的安全性問題)、規模尚處劣勢。但不要忘了,DAI並不是唯一一個試圖侵佔USDT/USDC的玩家,除了DAI以外,還有crvUSD、GHO、eUSD、Frax、就連Huobi和Bybit都分別推出了自己的RWA資產。

這裏會出現一個穩定幣派系分歧:底層收益來自哪裏?

一派是Huobi/Bybit的做法,底層收益完全來自於RWA的收益,需要做的只是把Tether/Circle侵吞掉的那部分收益還給用戶。另一派是crvUSD、eUSD這樣的純鏈上質押穩定幣,底層收益來自於抵押物在其他協議的Staking收益(未來也許會拓展到更多場景,例如債務票據充當抵押物。)而DAI這種模式其實混合了兩種收益來源。

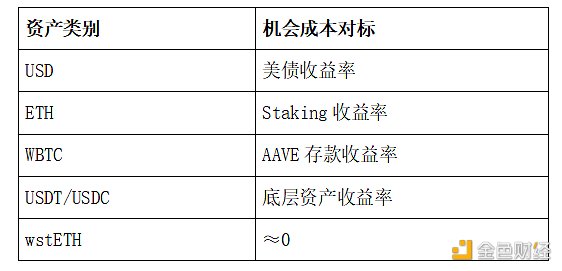

但這些類型都指向了同一個終點——降低機會成本,或者說補償用戶的機會成本(比如持有USDC其實是用戶讓渡機會成本給Circle去投資美債等傳統標的)。

如果你選擇用wstETH鑄造DAI,你仍可以獲得Staking的收益,你並未犧牲任何本屬於你的APY;如果你選擇用ETH鑄造eUSD,Lybra會收取少量費用,但大部分Staking APY仍屬於你自己。但當你使用USD購买USDT/USDC的時候,4%-5%的RWA收益率被Tether/Circle拿走了。

Tether僅在2023年Q1淨利潤就達到了14.8億美元,如果DAI能夠完全取代Tether/Circle,這將給加密貨幣市場帶來每年50-100億美元的真實收入。我們常常詬病加密貨幣缺乏真實收益場景,但卻忽略了最大的一個場景,這個場景也是最簡單的——只需把本屬於貨幣持有者的收益/機會成本還給他們。(比如,Spark可以提供高達8%的DAI存款利率,將美元持有者因通脹而付出的機會成本還給用戶)

在我看來,擁抱RWA還是和RWA脫鉤、堅持去中心化還是迎合監管,這些不同的選擇可能會共存,但蠶食中心化穩定幣市場份額的路线是明確的。只要Spark或Lybra的APY優勢仍然存在,USDC/USDT的市場份額就會被一直蠶食。對於這一點,RWA抵押品模式的算穩和鏈上原生抵押品算穩是一致的。

四、更高效的未來:生息與流通分離

Maker DAO的Spark DSR也有一個問題:進入DSR意味着退出流通,那么流通量的增長並沒有真正作用於實際業務,而是資金空轉的遊戲。所以需要思考的是有沒有更好的解決方案?我的答案是把生息和流通分離。

具體實現方式如下:

DAI生息屬性的剝離

當前DAI存入Spark以後會變成sDAI,DSR產生的收益會在sDAI上累加。例如你在最开始的時候存入100DAI,兌換成了100個sDAI,隨着DSR收益的累加,在取回時你可以用你的100sDAI兌換成101個DAI,多出來的1個DAI就是你的收益。

這種機制的缺點很明顯:生息和流通對於DAI是一個二選一的問題,DAI進入DSR之後就喪失了流通能力,這變成了一種資金空轉的遊戲。

那么假如換一種做法,用戶不直接把資產存入Spark,而是先通過另外一個協議(暫且叫他Xpark),用戶把DAI存入Xpark,Xpark再把全部DAI全部投入Spark進行收益累計。同時Xpark發放一個xDAI給用戶。Xpark始終保證xDAI和DAI的1:1兌換;但DSR的收益只按照DAI的存款量進行分配,xDAI持有者無法獲取任何收益。

這樣做的好處是xDAI可以進入流通,充當交易手段、充當保證金、用於支付,用於DEX當中做LP,由於xDAI可以實現與DAI的剛性兌付,將它視爲1USD的等價物不會有任何問題。(當然,由Spark自身或者MakerDAO來發行xDAI會是更好的選擇。)

這裏有一個潛在的問題:如果xDAI的佔有率過低,會不會不足以支撐起它作爲一個被信任的流通資產?這個問題也有對應的解決方案,例如DEX場景就可以採用虛擬流動性池(或者叫超流質押)的方式來實現:

1)協議首先吸納$1m ETH和$1m DAI組池,其中80%的DAI存入DSR,20%DAI和ETH進行組池

2)用戶Swap的時候使用剩下的20%進行承兌,而如果DAI的比例上升或下降到閾值(例如15%/25%),LP池再從DSR中進行贖回或者存入。

3)假如正常情況下交易費帶來的LP挖礦APY是10%,DSR的APY是5%,那么採取虛擬流動性池在同等情況下LP可以獲得:

10%+50%*80%*5%=12% 的APY,實現20%的資金效率提升。

更徹底的剝離

再假想一種情形,某個穩定幣的質押物包括國債RWA、ETH、WBTC、USDC、USDT,那么獲取最高APY的方式是讓RWA去賺取美元收益,ETH去賺取Staking收益,WBTC去賺取AAVE活期收益,USDT-USDC投入Curve做LP,總而言之,盡可能的讓所有抵押物進入生息狀態。

在此基礎上進行穩定幣的發行,暫且叫他XUSD,XUSD是無法生息,質押物的所有收益按照鑄造量和抵押物種類分配給XUSD的鑄造者。這種做法和前面提到的Xpark思路區別在於從最开始就對XUSD做了生息和流通功能的分離,從最开始,資金就實現了最大化的利用效率。

當然,XUSD的愿景似乎還很遙遠,甚至xDAI現在都尚未出現,但可流通的DAI DSR憑證的出現會是一件確定性的事情,如果MakerDAO/Spark不做,我想很快也會有第三方來着手做這件事,而與此同時,Lybra v2也計劃實現了這種徹底的剝離,peUSD作爲流通貨幣,兌換後的eUSD作爲生息資產存在。

總的來說,xDAI或者XUSD的愿景還很遙遠,但吸納更多真實收益率、盡可能的提高資金效率、分離生息和流通職能對於鏈上穩定幣而言會是一條必經之路,而這條道路上,也隱約可見USDC們的諸神黃昏。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:DAI的8%存款利率 打中了USDC的“七寸”

地址:https://www.torrentbusiness.com/article/57512.html

標籤:DAI

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59