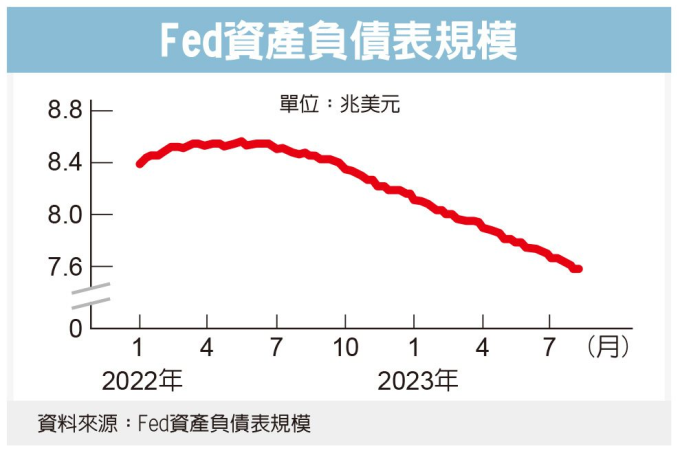

美國聯準會(Fed)不僅已大幅升息5.25個百分點(21碼),且8月縮減資產負債表(QT)的總金額也將達到1兆美元,投資機構警告若Fed再進一步縮表,可能將震撼金融市場。

截至8月9日止,Fed資產負債表規模已比去年5月時的8.55兆美元頂峰,縮減0.98兆美元,且每周數據顯示到8月底時,縮表額將超過1兆美元。由於債市不僅少了Fed這個大買家,加上美國財政部擴大發債,民間投資人必須吸收更大量的債券,將壓低公債價格,並推升殖利率。

對Fed而言,縮表是一種高風險的做法;2018年底時的縮表行動曾因為市場利率衝高,攪亂市場,迫使Fed於2019年停止縮表。

截至目前,這一輪的縮表行動進行順利,主因疫情之後全球金融體系資金充裕;但若持續緊縮,金融市場將面臨挑戰。

摩根大通美國利率策略主管巴瑞表示:「縮表額從1兆美元增加到2兆美元這一階段,可能造成較大衝擊,因為這段期間財政部將加速發債。」

Fed目標是從現在到2025年中,將再縮表1.5兆美元;潛在的威脅除了政府擴大舉債外,外國投資人對美債的需求也減少,結果可能使美國政府及企業的舉債成本升高,並使之前累積大量公債的投資機構蒙受損失。

國際貨幣基金(IMF)資深經濟學者辛福表示,Fed再縮表1兆美元,效果相當於升息0.15-0.25個百分點,「由於美國利率可能在高檔穩住,因此縮表的效應將較為明顯」。

美國財政部8月初已宣布下一季將擴大發債,且之後幾季將增加更多。美銀利率分析師史維伯估計,舉債規模將重登2021年時的頂峰。

另一方面,由於日本銀行放寬殖利率曲線控管(YCC)政策,默許日本公債殖利率進一步上升到1%,將使日本投資人對美債的需求下降,並抽回資金,加重美債壓力。

不過即使如此,預料縮表對流動性的影響不會像2018-19年那樣嚴重,因為金融體系內仍有龐大的現金存量,而且Fed仍為金融市場準備1.8兆美元的隔夜拆款便利措施;銀行業準備金今年雖下降,但仍遠高於可能令Fed擔憂的水位。

一些分析師仍認為公債殖利率可能大幅上升,尤其是長期公債。巴瑞表示,儘管Fed是採取「被動型」縮表方式,仍將使殖利率曲線趨陡;且即使Fed結束升息,但縮表仍將在今年內及明年影響殖利率曲線型態。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Fed 8月縮表1兆美元 投資機構:若再進一步縮減 將震撼金融市場

地址:https://www.torrentbusiness.com/article/57459.html

你可能感興趣

輝達翻紅!美股早盤盤整 比特幣逼近10萬美元

2024/11/21 22:48

美就業市場續強 上周初領失業金人數降至4月來最低

2024/11/21 22:26

輝達獲利強勁但財測未達市場高標 亞股多收低

2024/11/21 20:07

印度大亨阿達尼遭美檢方控涉嫌行賄 集團發聲明反駁

2024/11/21 18:41

比特幣還會飆嗎? 川普2.0時代操作「川普交易」7點須知

2024/11/21 17:55