作者:WJB

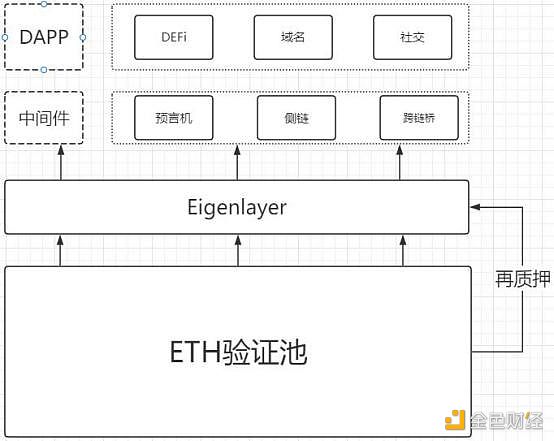

最新一期 WJB 研報,帶你了解以太坊的中間件協議EigenLayer。EigenLayer 是一個基於以太坊的中間件協議,它引入了再質押的概念,讓以太 坊節點可以將他們的質押 ETH 或 LSD 代幣再次質押到其他需要安全和信任的 協議或服務中,從而獲得雙重的收益和治理權。

項目簡介

EigenLayer 是一個基於以太坊的中間件協議,它引入了再質押的概念,讓以太 坊節點可以將他們的質押 ETH 或 LSD 代幣再次質押到其他需要安全和信任的 協議或服務中,從而獲得雙重的收益和治理權。同時也可將以太坊共識層效用向 外傳遞到各類中間件、數據可用性層、側鏈等協議,讓它們以更低的成本享受到 以太坊級別的安全性。

1. 研究要點

1.1. 核心投資邏輯

EigenLayer 是一個具有創新性和潛力的區塊鏈基礎設施服務項目,它可以爲以 太坊生態系統中的各種軟件模塊提供安全性、可擴展性和互操作性等基礎服務, 從而促進區塊鏈應用程序的創新和多樣性。

團隊方面:EigenLayer 有一個專注於技術創新的區塊鏈團隊,擁有 30 名成員, 其中 80%以上是工程師,團隊雖然年輕,但是有着豐富的區塊鏈技術背景和研究 經驗,是一個充滿活力和潛力的區塊鏈團隊,值得關注和期待。簡單的從區塊鏈 項目史來看,純技術團隊打造的項目大多很成功。

融資方面: EigenLayer 在項目早期就獲得了資本市場的高度認可和支持 , EigenLayer 已經完成了三輪融資,總額超過了 6400 萬美金,其中最新的 A 輪融 資,估值高達 5 億美金。這些數據充分展示了 EigenLayer 在區塊鏈安全和可擴 展性方面的領先地位和巨大潛力。同時,充足資金也爲其後續的开發和發展提供 了強有力的保障,讓其能夠更好地服務於以太坊生態和其他協議。

技術方面:EigenLayer 是一個顛覆性的技術創新協議,解決的技術痛點是有強 大的真實需求的,它降低了其他項目方的开發門檻,將爲以太坊生態帶來更高的 安全性和可擴展性,同時增強了以太坊的信任網絡,使任何系統都可以利用以太坊池的安全性,從而增加了以太坊的價值和影響力。

賽道方面:EigenLayer 是首先提出 Restaking 的項目,它的再質押賽道目前還 沒有明顯的競品,作爲一個創新的概念,還沒有被其他協議完全復制或模仿,市 場還處於起步階段,參與者較少。

背靠 DeFi 最大的 Staking 市場(200 億美元(TVL)),Restaking 市場將擁 有衆多增長機會。隨着 Staking 和 Restaking 對 DeFi 市場的擴張作出的貢獻, 也將爲其他 DEFi 細分市場的增長鋪平道路,如 AMM、Lending 和 Farming 等, 市場和生態將形成強大的正反饋機制。同時,在 Restaking 這個概念誕生大約 半年後的 2022 年底,LSD 市場已快速擴張並成爲一種趨勢,Restaking 不會是一 個迅速消失的敘事,而是 DeFi 中最重要和最有前途的領域之一。

EigenLayer 目前來看,項目沒有明顯的短板。面臨的項目風險主要來自於技術 和代幣方面。技術方面,EigenLayer 需要確保再質押協議的可行性和安全性,避免出現驗證者被懲罰或網絡被攻擊的情況。代幣方面,主要是對其將發行代幣 的效用和價值的擔憂以及如何平衡好驗證者、協議和用戶之間的獎勵分配的問題。 但這些風險都是可以克服的,只要 EigenLayer 團隊能夠持續地進行技術創新和 社區建設。

EigenLayer 無疑是 Restaking 賽道的龍頭,具有巨大的潛力和前景,值得關注。

1.2. 估值

2023-03-28,EigenLayer 完成 5000 萬美元的 A 輪融資,Blockchain Capital 領投,Coinbase Ventures、Polychain Capital、Bixin Ventures、Hack VC、 Electric Capital、 IOSG Ventures 等參投。此次融資估值爲 5 億美金。

2. 項目概況

2.1. 項目基本信息

Eigen layer 是一個基於 ETH 質押市場的再質押協議,由 EigenLabs 於 2021 年 开發 , 團隊主要位於美國 ,項目當前未發行代幣 ,但是可能在未來推出 。 Eigen layer 目前處於第一階段主網階段,已經吸引了許多驗證者和協議的參與。

EigenLayer 的業務範圍涵蓋了兩個方面:一是讓 ETH 質押者能夠再質押 ETH,爲 其他協議提供安全性和可信層;二是讓 ETH 生態系統中的新軟件模塊能夠利用質押者作爲驗證節點,提高安全性和效率。EigenLayer 支持多種模塊,如共識協 議、數據可用性層、虛擬機、守護者網絡、預言機網絡、跨鏈橋、閾值加密方案(一種密碼學技術,基本思想是將一個密鑰或一個數據分割成多個部分,並在多個參與者之間分發這些部分。只有當達到一定數量或比例的參與者合作時,才能恢復原始的密鑰或數據。)和可信執行環境等。

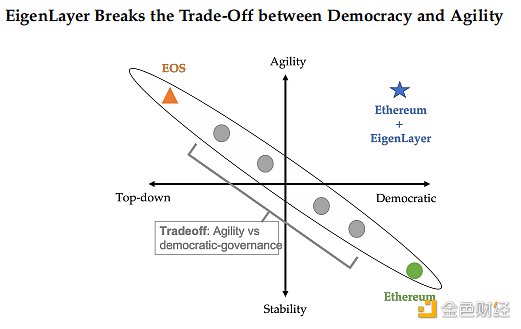

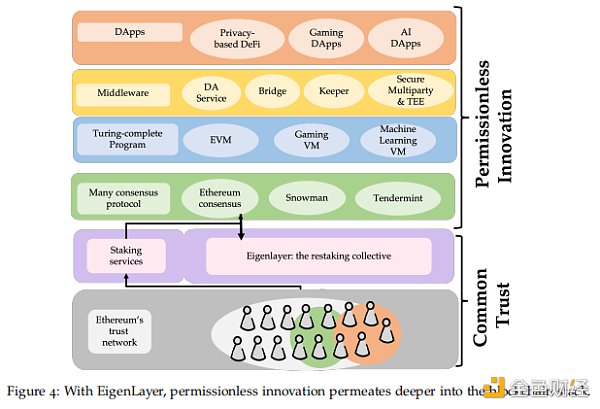

以太坊的更新目前通過穩健的鏈下民主治理方式緩慢推進,EigenLayer可以讓創新快速地部署在以太坊的可信層上,像一個測試網一樣爲以太坊主網的創新提供測試和經驗,避免了以太坊在快速創新和民主治理之間的取舍。

2.2. 團隊情況

2.2.1. 整體情況

EigenLayer 是由 EigenLabs 开發的再質押協議。EigenLabs 是一個專注於區塊 鏈創新和研究的實驗室,總部位於美國華盛頓州西雅圖。EigenLabs 的創始人 Sreeram Kannan 是華盛頓大學電氣與計算機工程系的副教授,也是 UW 區塊鏈 實驗室的負責人。EigenLabs 的團隊由 30 位來自不同領域和背景的專家和愛好 者組成,其中以工程師爲主,還包括產品經理、战略總監和法律顧問等。

2.2.2. 核心成員

Sreeram Kannan 是 EigenLayer 的 CEO。美 國華盛頓大學電氣與計算機工程系的副教 授,他主要研究信息論及其在通信網絡、機 器學習和區塊鏈系統中的應用。曾經在伊利 諾伊大學厄巴納-香檳分校獲得電氣工程博 士和數學碩士學位,在加州大學伯克利分校 和斯坦福大學做過博士後研究員。曾經獲得 過多項獎項和榮譽,如 2019 年 UW ECE 傑 出教學獎、2017 年 NSF CAREER 獎、2013 年 高通認知無线電大賽一等獎等。他還是 UW 區塊鏈實驗室的負責人。

Robert Raynor 是 EigenLayer 的工程師。 美國華盛頓大學電氣與計算機工程系的博 士生,他曾經是一位空軍軍官,有應用物理 的背景,目前研究數據驅動的人工智能、數 據經濟學和因果推理。他也是 UW 區塊鏈實 驗室的成員。

Soubhik Deb 是 EigenLayer 的工程師。美 國華盛頓大學電氣與計算機工程系的三年 級博士生,也是 UW 區塊鏈實驗室的成員。 他的目標是設計、开發和部署基於 Web3.0 的系統,以推動數字平台中的信任、數據和 控制的民主化。他曾經是日本 NEC 公司的 工業研究員,從事 5G 技術的研究。畢業於 印度理工學院孟买分校,獲得了電氣工程專 業的雙學位(學士和碩士)。

Calvin Liu 是 首 席 战 略 官 , 他 曾 經 在 Compound 擔任战略負責人,也是一位投資 合夥人和天使投資人,曾經投資過多個區塊 鏈項目,如 Argus Labs、Catalyst、Liquity 等,畢業於康奈爾大學,主修哲學和經濟學。

2.3. 融資情況

根據 Crunchbase 和 PitchBook 的數據,EigenLayer 共完成過 3 輪融資,具體如 下:

2022-5-24,EigenLayer 完成天使輪融資,具體金額未透露,由 dao5、cFund、 Coinbase Ventures 等投資;

2022-08-01,EigenLayer 完成 1450 萬美元種子輪融資,Polychain Capital 和 Ethereal Ventures 領投。

2023-03-28,EigenLayer 完成 5000 萬美元的 A 輪融資,Blockchain Capital 領投,Coinbase Ventures、Polychain Capital、Bixin Ventures、Hack VC、 Electric Capital、 IOSG Ventures 等參投。此次融資估值爲 5 億美金。

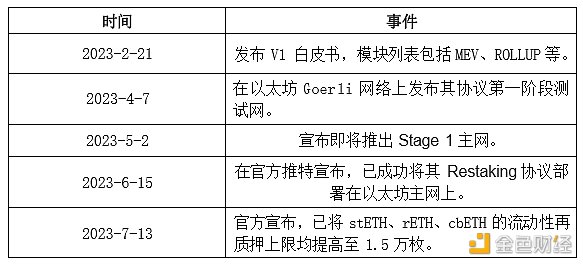

2.4. 過往發展情況和路线圖

2.4.1. 過往發展情況

2.4.2. 發展計劃及路线圖

EigenLayer 計劃在 2023 年第四季度推出其第二階段協議,將引入一個自由市場 治理機制,讓質押者和協議可以就再質押的條款進行協商和達成共識,如費用、 獎勵、罰沒條件等。

同時,2023 年第三季度上线 Operator 測試網,第四季度上线主動驗證服務(AVS) 測試網,預計 2024 年第一季度上线 AVS 主網。

3. 項目分析

3.1. 項目背景

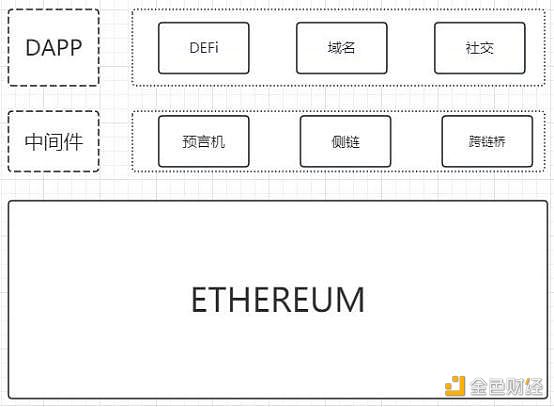

2009 年,比特幣網絡引入了去中心化信任的概念,比特幣網絡被設計成是一個 使用 UTXO 和腳本語言的點對點數字貨幣系統,但限制是無法在網絡上構建各種 程序。

2015 年,以太坊網絡的出現,允許構建各種去中心化應用程序(dApp),但是 它的性能和可編程性有限,需要依賴於 Layer 2 和其他中間件來擴展和創新。

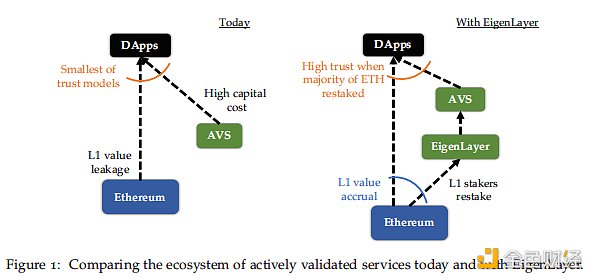

Layer 2 和其他中間件、DApp 等無法利用以太坊可信層的安全性,需要搭建自 己獨立的 AVS(actively validated service(主動驗證系統)),爲自己的系 統安全負責,這主要帶來兩個問題:

1) 增加項目方門檻:

① 搭建一個新的 AVS 需要大量的時間、成本和資源,不易於實現。

② 新的 AVS 需要額外的費用,導致價值流失和用戶體驗下降。

③ 中間件的驗證者需要投入資金以守護網絡,這需要一定的邊際成本。出 於代幣價值捕獲的考慮,驗證者往往被要求質押中間件原生代幣,由於價格波動導致其風險敞口存在不確定性。

2) 安全性問題:

① 對於中間件:由於獨立於以太坊本身存在,依賴質押原生代幣來運行驗 證者網絡,那么中間件的安全性取決於質押代幣的總體價值,如果代幣暴跌,攻

擊網絡的成本也隨之降低。

② 對於 DApps :對於一些依賴中間件的 DApp(如需要預言機喂價的衍 生品),實際上其安全同時依賴於以太坊和中間件的信任假設。中間件的信任假 設本質上來源於對分布式驗證者網絡的信任。而我們看到由於預言機錯誤喂價導

致的資產損失事件不在少數。

這會帶來嚴重的木桶效應,系統安全取決於其中的短板,看似微不足道的短板可能引發系統性風險。

3.2. 項目原理

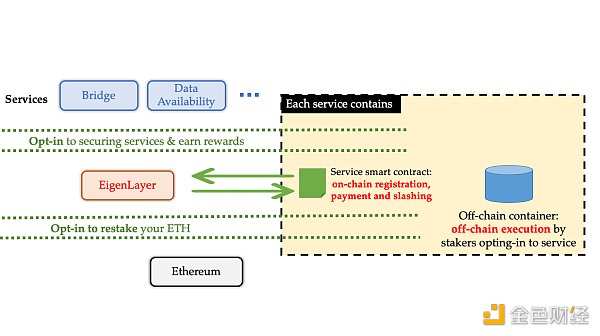

EigenLayer 想法也比較簡單,類似於共享安全,嘗試把中間件的安全性提升至等同於以太坊的級別。

這是通過「Restaking」(再質押)來完成的。

通過「再質押」擴展以太坊信任層,讓开發者可以在 EigenLayer 上構建自己的共識協議和執行層,而不需要再構建一個獨立的信任層。通過 EigenLayer 上的「信任計算」,讓 DApp 可以不依賴於中間件,而直接利用以太坊強大的信任層。

3.2.1. Slashing(罰沒)機制設計

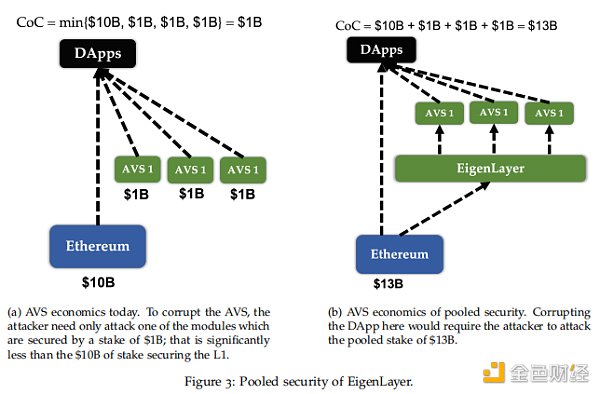

加 密 網 絡 的 安 全 性 取 決 於 攻 擊 它 的 成 本 , 也 就 是 “ 破 壞 成 本 (Cost-of-Corruption)”。如果破壞成本高於攻擊者的收益,也就是“破壞收 益(Profit-from-Corruption) ”,那么網絡就很安全。

ETH 網絡共識層安全性由質押資金「潛在罰沒風險」保障,即我們常說的暴力手 段維系安全性。

L2 將交易數據反饋給主網並稽查,以繼承安全性,而 Eigen layer 通過質押「類 ETH 價值資產」成爲驗證節點,以質押 SLashing (罰沒)的「暴力手段」借用主 網的安全性。

3.2.2. 再質押(Restaking)

原先,驗證者在以太坊網絡上進行質押以獲得收益,一旦作惡則將導致對其質押資產的 Slash。同理,在進行 Restaking 之後能夠獲得在中間件網絡上的質押 收益,但如果作惡則被 Slash 原有的 ETH 質押品。簡單理解,如果以太坊網絡 上的驗證者參與惡意行爲,他們可能會沒收其質押的 32 個 ETH 代幣中的一半, 而 EigenLayer 允許沒收協議上剩余的 50%。

具體 Restake 的實施方法是:當一個以太坊驗證節點通過 EigenLayer 參與驗證 時 ,它的資金贖回地址會被設置爲 EigenLayer 的智能合約 ,也即賦予其 Slashing 的權力。如果該節點違反應用層的規則,EigenLayer 可將其取回的 ETH 通過罰沒合約進行罰沒。

這樣的罰沒機制使得應用層可以通過智能合約來確認以太坊信任層節點的權利 和義務,爲其他應用或者中間件利用以太坊的信任層提供可能。因此 EigenLayer 的再抵押機制是通過顯著增加惡意攻擊的成本來增強安全性。

3.2.3. 信任的交易市場

EigenLayer 將建立一個公开的信任交易市場,讓以太坊信任層節點和應用層協 議通過自由市場機制決定交易內容。節點可以根據自己偏好的風險收益比和罰沒 條件決定是否參與某個應用的驗證工作以獲得額外的收益,避免了僵化的治理結 構。應用層協議可以通過市場化的價格便捷地購买“信任 ”,從而能夠專注於應 用層的協議創新和運營,實現自身安全性和性能的平衡。

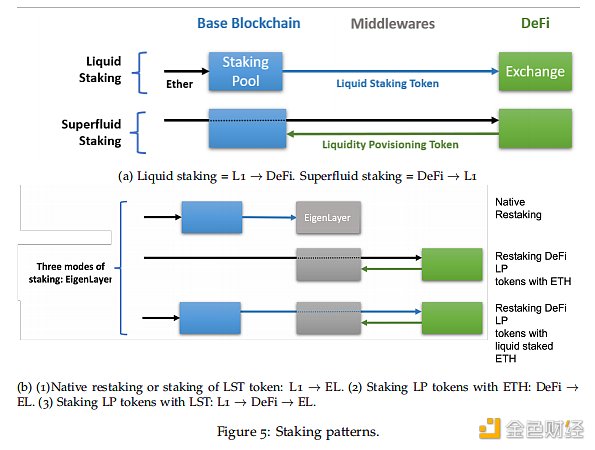

3.2.4. 支持多種質押模式

EigenLayer 提供多種質押方式類似於 Lido 的流動性質押(Liquid Staking) 以及超流動性質押(Superfluid Staking),其中超流動性質押可以允許 LP 對 的質押,具體而言:

1) 直接質押,將質押在以太坊上的 ETH 直接質押到 EigenLayer 上;

2) LSD 質押,已經質押在 Lido 或 Rocket Pool 的資產再次質押到 EigenLayer上;

3) ETH LP 質押,將質押在 DeFi 協議中的 LP Token 再次質押到 EigenLayer 上;

4) LSD LP 質押,比如 Curve 的 stETH-ETH 等 LPToken 再次質押到 EigenLayer上;

中間件可以選擇在引入 EigenLayer 的同時保留對其原生代幣的質押要求,以繼 續獲取中間件原生代幣的價值,這樣避免了單一代幣價格下跌導致的“死亡螺旋 ”。

3.2.5. 委托人

針對那些對 EigenLayer 感興趣但不想作爲節點運營商(operator)的再質押者, 可以將他們的權利委托給其他的節點運營商,這些節點運營商再將代幣質押到以 太坊中,將獲得收益的部分分配給這些再質押者。EigenLayer 提供兩種模式:

1) 單獨質押模式:質押者提供驗證服務,可以直接加入 AVS,或者將操作委托 給其他運營商同時自己繼續爲以太坊進行驗證。

2) 信任模式:選擇信任的運營商來操作,如果選擇的運營商沒有按照約定的執 行,那么其作爲委托人的利益將會受到處罰。此外,再質押者需要考慮和委 托人的費用比例,這裏有望形成一個新的市場,每個 EigenLayer 運營商將 在以太坊上建立一個委托合約,該合約規定如何將費用分配給委托人。

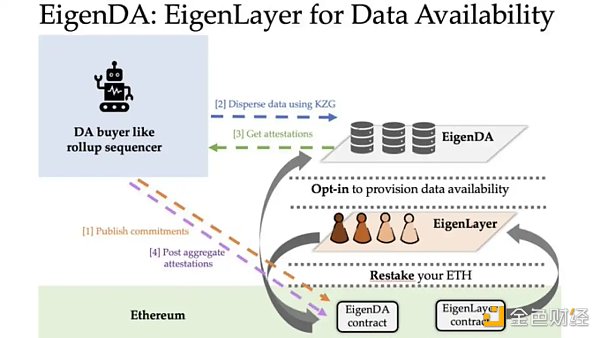

3.3. EigenLayer 旗艦產品 EigenDA

Eig enDA 是 EigenLayer 團隊开發的數據可用性層。數據可用性層是一種僅關注 數據存儲和驗證的層,對於網絡的安全性和可擴展性也至關重要。其他數據可用 性層包括 Celestia 和 Polygon Avail,它們通過自己的代幣質押機制來維護 安全性。然而,Eig enDA 具有通過市場上已經非常有價值的 ETH 代幣維護安全

性的優勢。

以太坊網絡的數據可用性是目前擴展 rollup 網絡的最大限制因素 ,盡管

EIP-4844 和分片的引入預計會改善以太坊的數據可用性和 rollup 網絡的擴展。

Eig enDA 的優勢有:

① 讓 EigenLayer 提供比以太坊主網更便宜和更高的帶寬;

② 它的引入應該會增加以太坊協議的互操作性,從而提高創新速度;

③ 更多的資金會流入以太坊生態系統,以獲得額外的收益;

④ 它通過使用 EigenLayer 提高了利用主網協議的安全性;

⑤ 它比 Celestia 等其他模塊化區塊鏈解決方案更便宜;

3.4. 項目生態應用

EigenLayer 的用例有很多,主要是那些需要 AVS 的服務,這些服務包括:

1) 跨鏈橋:這些用於連接不同區塊鏈的協議,可以利用 EigenLayer 的安全性 來保護跨鏈資產轉移。諸如 Hyper lane 之類的跨鏈橋由於其靈活性和對節 點的靈活性沒有要求而被罰沒的可能性很小。 這爲 Eigen layer 提供了一

個有利於它發揮的環境。其他協議包括 Succinct、Axelar 網絡和 Squid。

2) Rollup 定序器:這些是用於對 Layer 2 交易進行排序的協議,可以利用 EigenLayer 的安全性來實現去中心化和公平。 這將使 L2,如 Optimism 和 Arbitrum 的 rollup 定序器去中心化並具備安全性。 目前使用的中心化定 序器可以對交易進行審查和重新排序 ,而去中心化定序器能夠創建像 Flashbots 那樣的交易優先權拍賣 ,或者使用公平/隨機的順序(就像Shutter Network 那樣 )。

3) RPC 節點:這些是用於提供以太坊網絡訪問的協議,可以利用 EigenLayer 的 安全性來實現真正的去中心化 RPC 節點。 現有的解決方案,如 Pocket

Network,以及一些中心化供應商,如 infura,可以遷移至 EigenLayer。 去中心化的 RPC 對於避免客戶層面的審查至關重要。

4) 應用鏈:這些是爲特定應用程序創建的獨立的模塊化區塊鏈,可以利用 EigenLayer 的安全性來實現快速和靈活的創新。 近期,有關應用鏈的理論 在 web2 思想領袖中引發了大量的討論。 似乎某些用例(如遊戲,應用程 序可以被孤立起來以換取可擴展性)將從運行獨立的模塊化應用鏈中受益。 應用鏈部署協議,如 Atlas 和 Stackr Labs 將能夠在幕後使用 EigenLayer

爲新的應用鏈开啓安全性,而價值積累將返回以太坊作爲基本的安全抵押品。

5) 預言機:這些是用於提供鏈外數據的協議,可以利用 EigenLayer 的安全性 來增強預言機網絡。 預言機很適合 EigenLayer,因爲它們是由代幣的價值, 如 LINK 來擔保的。 通過更多的抵押品來保證預言機網絡的安全,預言機

可以獲得 10 倍的安全性,從而減少對 DeFi 進行攻擊的概率。

6) 數據可用性:這些是用於提供高效和可靠的數據存儲和檢索的協議,可以利 用 EigenLayer 的 安 全 性 來 實 現 更 高 的 數 據 帶 寬 和 更 低 的 成 本 。 EigenLayer 的旗艦產品之一是 Eig enDA,它能夠將以太坊每秒 80 KB 的數 據帶寬提升到 15 MB,增加近 200 倍。 這對於需要大量數據可用性(DA)的 rollup 等應用非常有用。

7) 結算層:這些是用於在不同的執行環境之間進行結算的協議,可以利用 EigenLayer 的安全性來實現模塊化區塊鏈生態系統的互操作性和共享流動 性。 除其他優點外,它們允許不同的執行環境結算到同一層。 爲了避免模 塊化生態系統的分裂,由此產生的互操作性和共享流動性效應是非常重要的。 這是成就完全去中心化的 rollup 定序器的另一個組成部分,因爲結算層是解決爭端的地方。

3.5. 項目操作流程

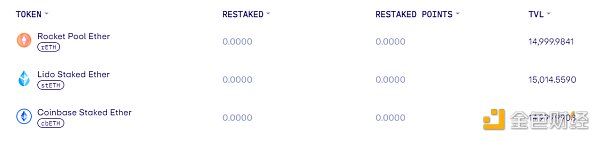

當前用戶想要體驗並交互 EigenLayer,可通過流動性再質押和原生再質押等兩 種方式進行操作,二者之間的區別在於後者適用於自主運行驗證節點的質押用戶。

3.5.1. 流動性再質押

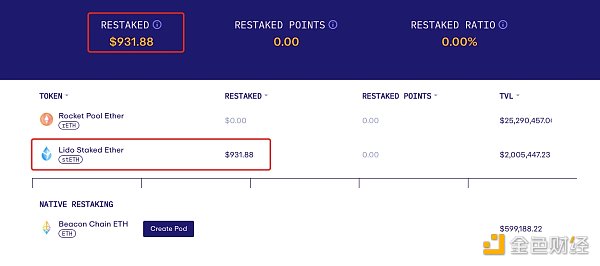

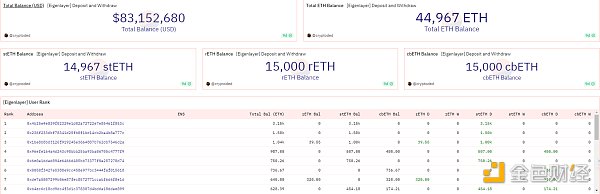

當前階段,EigenLayer 共支持三種流動性質押衍生代幣,分別爲 Lido stETH (stETH)、Rocket Pool ETH(rETH)和 Coinbase Wrapped Stakingd ETH(cbETH)。 出於穩定考慮,EigenLayer 暫時對協議的 TVL 以及單筆存款數額均做了限制。 TVL 方面,三種資產 stETH、rETH、cbETH 的限制均爲 1.5 萬 個代幣(合計約 4.5 萬 ETH),單筆存款金額方面,則要求用戶每次只能存入 32 枚代幣。

在進行操作之前,用戶需要先行准備一定數量的 stETH、rETH 或 cbETH。

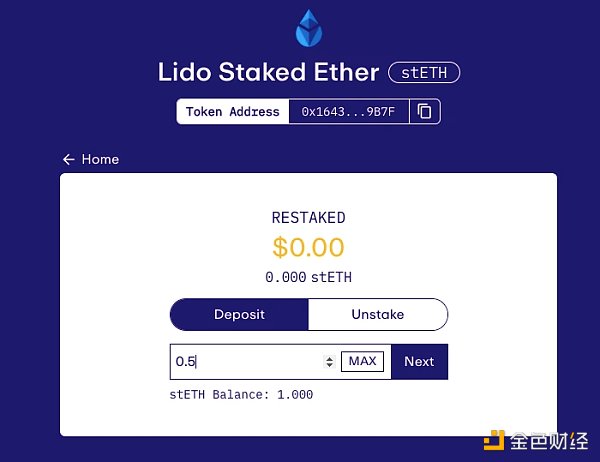

以最常用的 stETH 爲例,在項目官網點擊 stETH 一欄後,即可跳轉至相應的再 質押頁面。接下來,用戶需要輸出想要再質押的 stETH 數額,點擊 「Next」, 完成授權(這裏會提示「自定義支出上限」,選最大就好)以及確認兩筆交易後, 看到「Deposit Successful」即爲再質押成功。

回到主頁後,可以直接跟蹤自己再質押的 stETH 獎勵變化情況。

完成再質押之後,我們也可以通過解質押取出自己的資產,具體方式是在特定代 幣的再質押頁面選擇「UnStaking」。關於解質押有一點需要注意,從 EigenLayer 中提取資金需要經過 7 天的安全期,因此必須至少等待 7 天才能提取資產。

3.5.2. 原生再質押

與流動性再質押不同,原生再質押需要自主運行驗證節點,因此對於用戶而言技 術門檻以及資金門檻均相對較高(也是 32 ETH,但流動性再質押未來會放开限 制,這個則是以太坊主網質押的硬要求,以後目測也不會變)。

對於該方式,EigenLayer 也設置了 9600 ETH 的 TVL 限制,但目前僅存入了 8832 ETH(換算下來有 276 個地址進行了存款),還有一點空間。

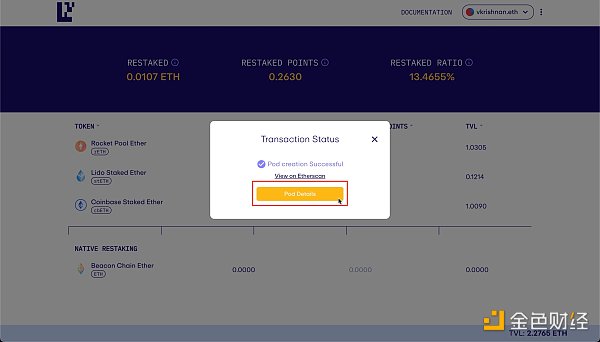

對於正在自主運行驗證節點,且想要通過該方式進行再質押的用戶來說,可以參 考官方文檔所給出的教程內容,將驗證器的提款憑據分配至 EigenPods 地址。 具體的存款操作共有四步。

首先還是進入項目官網,鏈接錢包。

然後需要點擊「Create EigenPod」來創建一個 EigenPods,成功後點擊「Pod Details」可獲取該 EigenPods 的具體地址。

接着,用戶需要將 Beacon 鏈上的取款憑據(完成這一步,需要先運行以太坊驗證節點)配置至該 EigenPods 地址。

最後,也可以回歸主頁,實時檢測自己的再質押獎勵變化情況。

3.6. 項目數據

3.6.1. 再質押數據

根據 EigenLayer 官網的數據,截至 2023 年 8 月 1 日,EigenLayer 已經有 10 個 支持的模塊,並且有 55670.57 ETH 被再質押。這些模塊包括 Eig enDA、The Graph、 Chain link、tBTC、API3、Gravity Bridge、Threshold ECDSA、iExec 等。這些 模塊涵蓋了數據可用性層、預言機網絡、橋、閾值加密方案、可信執行環境等多種類型,展示了 EigenLayer 的廣泛適用性和兼容性。這些模塊也是區塊鏈領域 中最優秀和最知名的項目之一,展示了 EigenLayer 的高品質和高水准。這些數 據說明 EigenLayer 已經取得了一定的成績和影響力,也說明 EigenLayer 還有很 大的發展空間和潛力。

3.6.2. 社媒數據

截至 2023 年 8 月 1 日,EigenLayer 在社交媒體平台上的表現很好,顯示項 目熱度很高。 目前,EigenLayer 的 Discrod 账戶已經吸引了超過 12.6 萬的關 注者,日在线人數超過 7300 人,成爲最受歡迎的渠道之一,同時,推特更新互動 頻繁。下面是各平台的具體數據:

4. 行業空間及潛力

4.1. 賽道分析

4.1.1. 項目分類

EigenLayer 是一個區塊鏈基礎設施平台,專注於 ETH 的流動性質押領域,細分 爲 ETH 再質押賽道。

4.1.2. 市場規模

根據 Staking Rewards 的數據,截至 2023 年 8 月 1 日,全球質押市場的總價值 (TVL)爲 1.22 萬億美元,其中以太坊佔據了最大的份額,達到了 4030 億美元。 其他主要的質押網絡包括 Solana、Cardano、Polkadot、Avalanche、Cosmos 等。

根據 DeFi Llama 的數據,截至 2023 年 8 月 1 日,全球質押市場的總價值(TVL) 爲 201.4 億美元,其中 Lido 佔據了最大的份額,達到了 147.4 億美元。Lido 是一個流動性質押協議,允許用戶將 ETH 質押到以太坊 2.0 網絡,並獲得等價的 stETH 代幣,可以在 DeFi 市場中使用或再次質押。 其他主要的再質押協議包 括 EigenLayer、Tenet 等。

4.1.3. 核心競爭因素

1)質押規模

資產規模是指質押池中的質押總額。我們認爲,一個優秀的質押平台應該具備較 高的資產規模,以體現其穩定性和信譽度。

2)安全性

保護用戶資產安全是質押類項目最重要的目標,再質押項目需要保證用戶的資產 不會因爲智能合約漏洞、驗證者不當行爲或黑客攻擊而遭受損失,因此需要採用 高水平的安全措施和風險管理機制,如多重籤名、防火牆、保險、懲罰等。

3) 收益率

再質押項目需要提供高於單一質押的收益率,以吸引用戶參與,因此需要優化質 押策略、分配收入和獎勵、利用復利效應等方式,來增加用戶的資本效率和回報 率。

4)流動性

再質押項目需要解決質押資產的流動性問題,以便用戶可以隨時加入或退出質押, 或者將質押資產轉移到其他協議或平台,因此需要提供流動性質押代幣、流動性 挖礦、借貸市場等服務,來提高用戶的流動性和自由度。

5)生態系統

再質押項目需要建立強大的生態系統,以支持多種 PoS 網絡和協議的驗證服務, 從而提高網絡的安全性和去中心化程度,同時也爲用戶提供更多的選擇和機會, 因此需要與其他區塊鏈平台、DeFi 應用程序、Layer 2 協議等進行合作和集成。

4.1.4. 競爭項目

EigenLayer 是再質押領域的先驅者和創新者,它的再質押賽道目前還沒有明顯 的競品,作爲一個創新的概念,還沒有被其他協議完全復制或模仿,市場還處於 起步階段,參與者較少。

不過,EigenLayer 的再質押賽道可能會面臨一些潛在的競爭或挑战,比如:

1) 其他 LSD 協議可能會开發自己的再質押功能,比如 Lido Finance,Rocket Pool 等。

2) 其他數據可用性和治理服務協議可能會开發自己的 LSD 功能,比如 The Graph,Aragon 等。

3) 其他 Layer 2 或跨鏈協議可能會开發自己的安全和信任網絡,比如 Polygon, Cosmos 等。

同時,由於 EigenLayer 主要採用 LSD 作爲質押品,市場上的 LSDFi 項目也會 搶佔 LSD 的市場份額。我們當前就以這個賽道的項目作爲競品。

1) LSDFI 簡介

LSDFi 是指在流動性質押衍生品(LSD)的基礎上構建的 DeFi 協議。通過提供 額外的收益機會,LSDFi 協議讓 LSD 持有者可以利用他們的資產並最大化收益。 LSDFi 協議在過去幾個月裏經歷了快速的增長,受益於流動性質押的普及。目前 最受歡迎的 LSDFi 協議的總鎖定價值(TVL)已經超過了 4 億美元,LSDFi 的 增長勢頭包括 ETH 質押的增長,以及目前 LSDFi 的低滲透率。 目前 LSDFi 協 議的 TVL 只佔可達市場的不到 3%。

LSDFi 的一些典型協議包括 Lybra Finance, Gravita Protocol, Curve Finance, Alchemix, Unsheth, Origin DeFi, Asymetrix, Pendle 和 FlashStaking 等。

2) 資產規模對比

目前,LSDFi 的可抵押藍籌抵押品包括 stETH、wstETH、rETH 和 cbETH 等,它 們都是 LSD 的衍生品,代表了不同的 LSD 協議。LSDFi 的總鎖定價值(TVL) 已經超過了 4 億美元,顯示了 LSD 強大的流動性需求。

EigenLayer 當前支持的再質押品包括 stETH、rETH 和 cbETH,EigenLayer 的 總鎖定價值(TVL)爲 1.03 億美元(55709 ETH), 佔 LSDFI TVL 約 25.75%, EigenLayer 還有很大的增長潛力。

3) EigenLayer 的再質押和 LSDFI 相比的相同點和不同點

EigenLayer 和 LSDFi 都是基於 LSD 的創新協議,它們都可以讓 LSD 持有者獲 得額外的收益和治理權。不同點主要來自安全性方面:EigenLayer 可以讓 LSD 共享 ETH 的信任層,提高 LSD 項目的安全性和可用性,同時通過一個开放的市 場來匹配 LSD 持有者和需要安全和信任的協議或服務,並且讓 LSD 持有者自定 義他們的再質押條件和風險偏好。

而 LSDFi 的 LSD 項目依靠自身的安全,而不是共享 ETH 的信任層。

4.2. 通證經濟模型分析

4.2.1. 代幣總量及分配情況

EigenLayer 目前還沒有自己的代幣,但是有可能在未來發行。保持關注。

4.2.2. 代幣價值捕獲

通過對 EigenLayer 項目的分析,如果 EigenLayer 發行代幣,代幣價值可能通過 以下幾個方面來捕獲:

① 治理:讓代幣持有者可以參與到 EigenLayer 的協議參數和方向的決策中。

② 收益:讓代幣持有者可以分享 EigenLayer 的協議收入和獎勵,比如來自於再質押的協議或服務的費用和獎勵。

③ 抵押:讓代幣持有者可以用 EigenLayer 的代幣作爲抵押品,參與其他協議或服務的安全和信任中。

4.2.3. 代幣核心需求方

通過對 EigenLayer 項目的分析,EigenLayer 的代幣核心需求方可能有以下幾類:

LSD 持有者:他們可以通過 EigenLayer 來再質押他們的 LSD 到其他

協議或服務中,從而獲得雙重的收益和治理權。

需要安全和信任的協議或服務方:他們可以通過 EigenLayer 來利用

ETH 的信任層,從而降低他們的安全成本和風險。

5. 初步價值評估

5.1. 核心問題

項目處在哪個經營周期?是成熟期,還是發展的早中期?

EigenLayer 是一個相對較新的項目,它於 2021 年成立,並於 2022 年 5 月完成 了種子輪融資,2023 年 2 月完成了 A 輪融資。EigenLayer 目前推出了第一階段主網,EigenLayer 的下一階段將引入 Operator,他們將負責爲基於 EigenLayer 協議構建的 AVS(主動驗證服務)執行驗證任務,當前支持 10 個模塊。EigenLayer 所面向的市場規模和潛力都很大 ,但也存在比如技術難度、生態兼容性、市場競爭性等問題和風險 。 EigenLayer 需要不斷地進行技術創新、生態建設、市場推廣等工作,才能實現其項目愿景和目標。因此,EigenLayer 還處在發展的早期,還有很大的發展空間和潛力。

項目是否具備牢靠的競爭優勢?這種競爭優勢來自哪裏?

創新性:EigenLayer 引入了再質押這一新的加密經濟安全原語,使得以太坊共 識層的質押者可以選擇驗證其他模塊,並獲得額外的收入和影響力。這一機制在 區塊鏈領域中是前所未有的,也是未來發展的趨勢和方向。

技術優勢:EigenLayer 利用了以太坊共識層的質押者作爲驗證者,從而提供了高度的去中心化和安全性 ,避免了中心化服務商或自有代幣的信任風險。

EigenLayer 爲質押者和模塊提供了一個自由市場機制,使他們可以根據風險和 回報進行選擇和支付,從而提高了效率和靈活性,避免了僵化的治理結構。

擴展性:EigenLayer 支持多種類型和層次的區塊鏈技術,包括共識協議、數據 可用性層、虛擬機、守護者網絡、預言機網絡、橋、閾值加密方案、可信執行環 境等。這些技術都是區塊鏈領域中最重要和最活躍的技術之一,也是未來發展最 具潛力和前景的技術之一。EigenLayer 可以爲這些技術提供安全性、可擴展性 和互操作性等基礎服務,從而促進區塊鏈應用程序的創新和多樣性。

影響力:EigenLayer 擴展了以太坊的信任網絡,使任何系統都可以吸收以太坊 池安全性,從而增加了以太坊的價值和影響力。EigenLayer 也吸引了一些區塊 鏈領域中最優秀和最知名的項目作爲其支持的模塊,例如 The Graph、Chain link、 tBTC、API3、Gravity Bridge 等。EigenLayer 還獲得了一些區塊鏈行業中最權 威和最有影響力的投資機構和人士的支持和認可,例如 Blockchain Capital、 Coinbase Ventures、Spencer Bogart 等。

項目在運營上的主要變量因素是什么?這種因素是否容易量化和衡量?

再質押量:再質押量是指通過 EigenLayer 再質押的 ETH 或流動性代幣的數量, 它反映了質押者對 EigenLayer 的信任和參與程度,也反映了 EigenLayer 的市場 佔有率和收入規模。再質押量越高,說明 EigenLayer 越受質押者的歡迎和支持, 也說明 EigenLayer 越有競爭力和影響力。再質押量是一個容易量化和衡量的因 素,可以通過 EigenLayer 官網或其他數據平台獲取。

支持的模塊數:支持的模塊數是指通過 EigenLayer 獲取驗證節點的能力和界面 的軟件模塊的數量,它反映了模塊對 EigenLayer 的需求和選擇程度,也反映了 EigenLayer 的生態兼容性和服務範圍。支持的模塊數越多,說明 EigenLayer 越 能滿足模塊的需求和期望,也說明 EigenLayer 越有擴展性和多樣性。支持的模 塊數是一個容易量化和衡量的因素,可以通過 EigenLayer 官網或其他數據平台 獲取。

驗證服務質量:驗證服務質量是指 EigenLayer 爲模塊提供驗證服務的效果和水 平,它反映了 EigenLayer 的技術能力和用戶體驗,也反映了 EigenLayer 的價值 捕獲和價值創造。驗證服務質量越高,說明 EigenLayer 越能保證模塊的安全性、 可擴展性和互操作性,也說明 EigenLayer 越能提供優質的服務和體驗。驗證服 務質量是一個不太容易量化和衡量的因素,但可以通過一些指標或標准來評估, 例如驗證節點的數量、分布、穩定性、響應速度、正確率、費用率、獎勵率、罰沒率等。

項目的管理和治理方式是什么?

EigenLayer 使用了一個基於聲譽的委員會進行治理 ,該委員會由以太坊和 EigenLayer 社區中的知名人士組成。 該委員會將負責對 EigenLayer 合約進行 升級,審查和否決罰沒事件,並允許新的 AVS 進入罰沒審查過程。

AVS 可以利用這個委員會來向 EigenLayer 中的再抵押者保證他們不會受到惡意 罰沒或錯誤罰沒。同時,AVS 开發人員可以對與 AVS 相關的代碼庫進行實際測試。 一旦成熟並獲得再質押者的信任,AVS 就可以停止使用委員會作爲後備。AVS 在 EigenLayer 上面創建時可能需要委員會進行安全審計和其他盡職調查,包括 檢查驗證者爲 AVS 服務的系統要求等。

6. SWOT 分析

6.1. 項目優勢(Strengths)

三位一體的收益:通過 Eigen layer 提出的再質押方案,流動性 Token 除了在以太坊系統捕獲收益外,在其他跨鏈橋、預言機等也能獲得收益,如果後 續推出 lsdETH 的 LP 質押,可以做到收益三位一體:質押以太坊收益、合作項

目方節點構建、驗證的 Token 獎勵、流動性 Token 質押 DeFi 組 LP 的獎勵。

對於用戶來說,這也是一個額外的增值機會,它與流動性質押衍生品相結合,可以顯著提高網絡的資本效率。

增加市場效率:解鎖 LSD 和 LP 代幣的流動性,爲 DeFi 行業提供更 多的資產選擇和組合。通過在 EigenLayer 公开市場上租用以太坊的安全性,新協議可以節省內部引導和維護的成本。

增強網絡安全性:增加使用流動性質押的網絡的安全性,讓更多的資產 被質押,從而提高網絡的價值和抗攻擊能力,促進以太坊的經濟安全性以及爲應用協議提供的安全性,形成良好的正反饋。

降低項目方門檻:新的區塊鏈項目需要建立自己的信任層,保證數據和 資金的安全。這需要花費很多時間和金錢,也增加了上线的難度。如果能利用以太坊信標鏈的質押作爲信任層,就能降低成本和門檻,提高核心功能和用戶體驗。

6.2. 項目劣勢(Weaknesses)

資產損失風險:如果節點或網絡遭受攻擊、分叉或不當行爲,再質押者的資產可能會被罰沒,導致部分或全部永久性損失。

資產泡沫風險:如果市場上出現過多的代幣或穩定幣,可能會導致資產的價值膨脹或偏離其真實價值,增加了市場的不穩定性和投資者的混亂。

價值捕獲風險:如果 EigenLayer 提供的安全性和激勵不足以吸引協議和驗證者,可能會導致協議的主權喪失、合作項目的價值降低或生態系統的發展緩慢。

取消質押期風險:如果再質押的 ETH 在取消質押時需要等待一段時間才能解鎖,那么用戶可能會面臨流動性和價格波動的風險。

再質押造成的信任槓杆風險:在公开的信任交易市場中,信任層節點可以通過再質押爲不同的協議提供驗證服務來獲得額外的收益。當信任層資金爲了獲得更多收益而爲價值累計非常大的應用/中間件層提供驗證服務時,可能爲信任帶來槓杆極端化,使得破壞收益高於破壞成本,降低信任層的經濟安全性。

6.3. 項目機會(Opportunities)

領先者和創新者:Restaking 是一個獨特的概念,賽道上沒有直接的競 爭對手,還沒有被其他協議完全復制或模仿,同時市場還處於起步階段,參與者 較少。

市場份額:目前,DeFi 行業最大的市場是 Staking,總價值約爲 200 億 美元(TVL)。尤其是現在許多區塊鏈平台正在开發中,加密貨幣市場的規模不 斷擴大。因此,ReStaking 市場將擁有衆多增長機會。

6.4. 項目威脅(Threats)

代幣經濟學問題:如果用戶可以通過再質押 ETH 來獲得收益,而無需使

用其他協議的原生代幣,那么 EigenLayer 的原生代幣可能會缺乏價值和需求。

獎勵分配問題:如果協議在採用 EigenLayer 時不能平衡好對現有參與 者和再質押參與者的激勵,那么可能會導致協議的代幣分配不公平而使用戶參與度不高。

安全事件風險:如果再質押的 ETH 佔以太坊網絡中抵押 ETH 的很大一部分,那么任何一個協議中的安全漏洞都可能導致大量 ETH 被罰沒,從而影響以太坊網絡的安全性。

技術風險:EigenLayer 涉及到多種類型和層次的區塊鏈技術,可能存 在技術缺陷或漏洞,導致系統崩潰或被攻擊。這些技術風險可能會造成質押者和 模塊的資產損失或信任損失,影響項目的聲譽和發展。EigenLayer 需要通過嚴

格的代碼審計、測試網部署、安全獎勵等措施來降低技術風險。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:EigenLayer深度研報:以太坊的中間件協議 引領再質押敘事

地址:https://www.torrentbusiness.com/article/56655.html

標籤:質押

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33