IOSG Ventures:一文探討Rollup的貨幣化設計

原文作者:Jiawei,IOSG Ventures

Rollup 是衆多基礎設施中一個好的投資類別嗎?

Rollup 的投資邏輯從早期的 ZK/OP 敘事之爭,到後來實踐中的 TPS 和用戶體驗比拼,再到圍繞 OP Stack 等衍生工具構建的護城河——對於這個問題,處在行業發展的不同階段或許有不同的回答。

但歸根結底我們需要回答的是,Rollup 是賺錢的生意嗎?Rollup 的經濟學是怎么一回事?本文試圖學習探討 Rollup 的商業模式及其 Monetization 的設計空間。

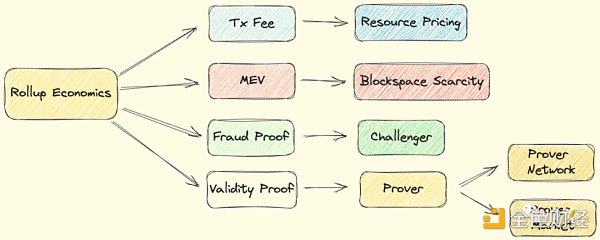

Barry Whitehat 最早在 Ethereum Research 論壇提出了 Rollup 的概念。當 Rollup 的概念處在雛形階段時,我們把運作 Rollup 的角色統一稱爲 Relayer 或 Operator。隨着基礎設施發展的精細化,這一角色被分解爲多個實體:Sequencer 負責排序交易,並寫入 DA,Challenger 負責提出挑战,Prover 負責生成證明。在我們討論 Rollup 經濟時,基本上可以從這幾個實體出發進行梳理。

Source: IOSG

本文主要討論 Rollup Monetization 的幾個方面:

交易費用(Transaction Fee)的緣由、構成和 Rollup 的盈虧情況;

MEV 在 Decentralized Sequencer 語境下的形式和 Monetization;

基於 Fault Proof 和 Validity Proof 進行 Monetization 的可能性。

交易費用 (Transaction Fee)

與在其他鏈上類似,用戶在 Rollup 發送交易需要支付交易費用。

從 Sequencer 的角度看,這個交易成本主要涵蓋兩部分支出:執行开銷和安全开銷。

執行开銷(Execution Cost)

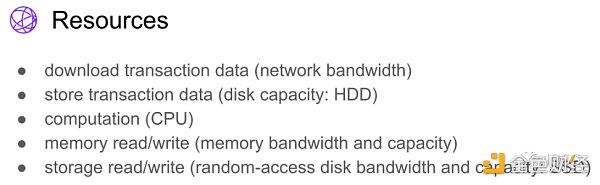

Source: John Adler

Rollup 的執行开銷繼承自以太坊的模型。抽象來看,每個以太坊節點運行着一個復制狀態機。如上圖所示,節點下載並存儲交易數據、執行計算、讀寫內存和存儲,這些操作對應物理性的資源花銷和消耗。Gas 作爲統一的資源定價單位,被用於對這些操作背後隱含的資源進行度量。

那么延伸到 Rollup 中也是如此, 運營 Rollup 節點將產生一定的執行开銷,這是 Rollup 用戶支付的交易費用的由來。由於 EVM 等效性的細微差異和 Rollup 設計的不同,不同 Rollup 對執行开銷的定價也有些許分別(例如,zkSync Era 提供了原生的账戶抽象,一些操作對比 EOA 可能需要支付更多的 Gas),但總體上沿用以太坊的 Gas 模型。

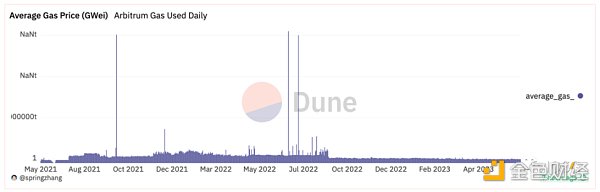

Source: Dune Analytics @springzhang

除了上述的執行开銷之外,還應考慮擁堵費用和最低交易費用。

擁堵費用。反映在 Gas 價格與網絡流量的動態平衡上。例如在 Arbitrum Odyssey 期間,網絡流量的激增導致了 Gas 價格的大幅上漲。

最低交易費用。在網絡費用極低的區塊鏈上,爲了避免 Spam 和 DoS 攻擊,有必要設置一個交易費用的下限。目前 Arbitrum One 上爲 0.1 gwei,Arbitrum Nova 上爲 0.01 gwei。最低交易費用的數值取決於該網絡的設計(在 Optimism 上是 0.001 gwei)。

安全开銷(Security Cost)

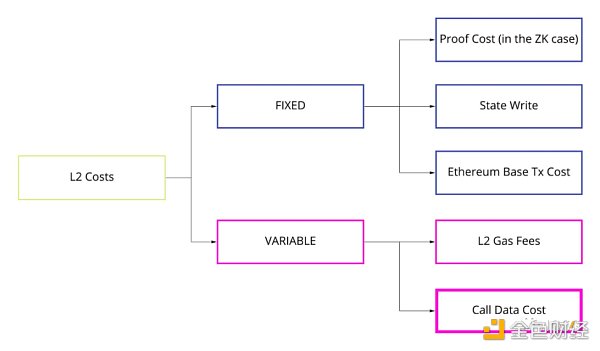

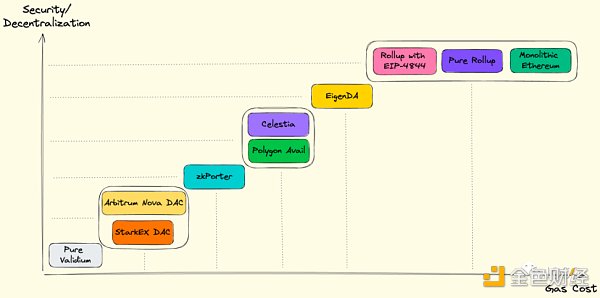

Source: Celestia Forum @adeets_ 22

安全开銷即爲我們討論的數據可用性(DA)成本,DA 是 Rollup 等效於以太坊安全性的保證,確保所有人能夠根據發布在以太坊 L1 上的數據重建 Rollup 的狀態(這裏討論的是以太坊 L1 的情況,當然還有其他 DA 方案)。貢獻給以太坊 L1 的 DA 成本佔據 Rollup 總成本的絕大多數。今年 5 月,Arbitrum 向以太坊提交了大約 3, 927 MB 的數據,並爲此支付 4, 856 枚 ETH,DA 成本約 1.24 ETH/MB。(按 S 3 Standard 每 GB $ 0.023 和 ETH 價格 $ 1800 計算,以太坊的 DA 存儲成本大概是 AWS 的 一億倍)。

由於鏈上 DA 非常昂貴,各個 Rollup 都採用了數據壓縮方法。Arbitrum 和 Optimism Bedrock 分別使用开源數據壓縮庫 Broti 和 zlib 對發布到以太坊 L1 的數據進行壓縮。StarkNet 和 zkSync Era 通過發布 State Diff(即先前狀態與新狀態之差)而非全部數據,對數據進行壓縮。(P.S:Optimism Bedrock 升級還採取了多種方法對交易成本進行壓縮,在這裏我們可以看到更多數據指標)。

Source: IOSG

值得期待的是,以太坊 L1 高昂的 DA 成本將在 Decun Upgrade 引入 EIP-4844 後得到大幅緩解。另外,此處討論的「安全开銷」實際隱含了不同的安全級別。除以太坊 L1 保證的 DA 之外,DAC 和 Celestia、EigenDA 等解決方案提供了多樣的「安全 - 成本」權衡,爲 DA 需求端提供了多種選擇。一些低頻、高價值的 DeFi 應用更需要安全保證,一些高頻、相對低價值的應用(例如遊戲),則可以更多考慮成本;各取所需。

Source: Dune Analytics @optimismfnd

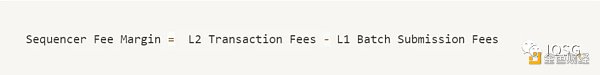

綜上所述,簡單地從 Sequencer 的角度看:Sequencer 從用戶側收取交易費用,向以太坊支付 DA 費用。那么 Sequencer 的利潤可以按上述方式計算。目前多數 Sequencer 由 Rollup 團隊運營,如果忽略代幣發行的收入和通脹等一系列細節,Rollup 的收入也可以粗略地用這個方式進行衡量。

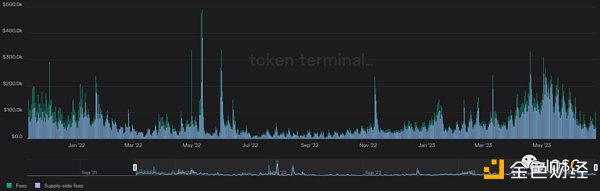

Source: Token Terminal

Source: IOSG

以 Optimism 爲例,在過去 30 天,Optimism 每天的盈利大約是 20 k 美金。根據 Token Terminal 的數據,Optimism 上线至今的盈利大約是 10.9 M 美金。

MEV

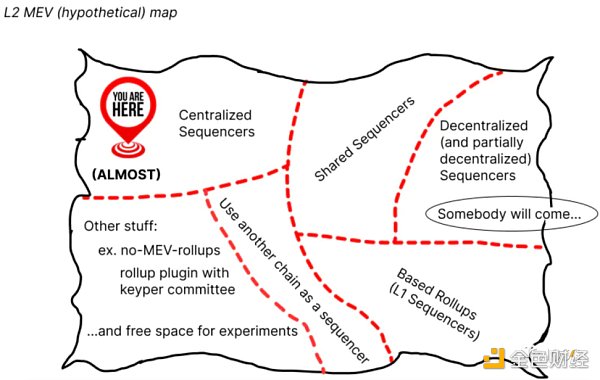

MEV 是 Rollup 建立商業模式的重要方式。在中心化的單個 Sequencer 語境下談論 MEV 沒有太多意義,所以我們先從去中心化 Sequencer 开始,隨後將探索 Rollup 的 MEV 經濟。

Decentralized Sequencer (DS)

截至目前 Arbitrum ($ 5.87 b)、Optimism ($ 2.14 B) 和 zkSync Era ($ 649 M) 依賴於中心化的 Sequencer/Operator 進行交易排序、提交批次等操作。

去中心化是一項繁雜的事項,引入多方參與者的過程需要仔細打磨,一步到位沒有必要。從安全性、競爭形勢和开發者資源的角度思考,在項目早期採用中心化的 Sequencer 講得通。然而,中心化的 Sequencer 至少有兩個明顯的缺陷(這同樣也是大多數中心化手段的缺陷)。

交易審查:即對特定用戶的交易進行審查,包括勒索攻擊等等。爲了解決這個問題,Arbitrum 和 Optimism 提供了用戶交易強制包含的選項,例如 Arbitrum 的所有用戶都可以調用 forceInclusion 方法來強制包含交易;StarkEx 實施了逃生艙(Escape Hatch)機制,實現了部分抗審查。

活躍保證:Sequencer 是否能夠持續保持在线?如果中心化的服務產生單點故障(例如硬件故障或軟件配置錯誤),整個網絡將會停機。這種可能性雖小,但一旦發生會產生廣泛的負面影響。

Source: Taiko

當前, Sequencer 實際上同時扮演了以太坊 L1 上 Builder 和 Proposer 的角色:既負責交易排序,又負責提交 Batches —— 實現 DS 的過程有點像在重走以太坊 PBS 的老路。

要實現 DS,Rollup 通常有幾種選項。

領導者選舉 / 輪換(Leader Election/Rotation)機制,加上本地區塊構建,即以太坊 L1 上非 PBS 的情況。Vitalik 在他的 An Incomplete Guide to Rollups 提出了幾種選舉 / 輪換的方法:Sequencer 拍賣、基於 PoS 的隨機選取、DPoS 投票等。根據以太坊的實踐,很顯然 PBS 會是更優解。

領導者選舉 / 輪換機制,加上开放的區塊構建市場 ,即以太坊 L1 上 Enshrined PBS 或者 Proposer 採用 MEV-Boost 的情況。

一些特定機制,例如 FCFS (First Come First Serve)。FCFS 最終會導致延遲競賽,類似於傳統高頻交易中的 Colocation。Arbitrum 當前採用 FCFS,並在研究 Time-Boost 等變體。Time-Boost 在 FCFS 的基礎上引入了優先費用,可以支付費用讓交易加快最多 0.5 秒。這是一種延遲與費用之間的二維權衡。

Rollup 團隊可以採用以上選項內部構建 DS,也可以考慮外包 Sequencing:

Espresso/Astria 等項目提出了它們的 DS/SS 服務;

Flashbots 正在構建 SUAVE,一個域間通用的加密內存池;

Justin Drake 提出的 Based Rollup,直接借助 L1 共識,由以太坊 L1 的 Proposer 把 Rollup 區塊包含到 L1 區塊中,繼承 L1 等同級別的去中心化和活躍保證。

選擇內部構建或外包有一些利弊權衡,本文將在稍後進一步討論。

DS 語境下的 Rollup MEV

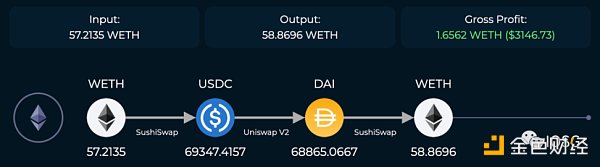

Source: odos.xyz/arbitrage

如果我們有了一個开放區塊構建的 DS 市場,那么現在以太坊上的 MEV 供應鏈就會在 Rollup 上復現。其中,域內 MEV (Intradomain MEV) 指發生在 Rollup 內部的 MEV,這與以太坊 L1 的 MEV 並沒有太多差異。例如 DEX 中的三明治攻擊、跨 DEX 套利等等。因爲目前 Rollup 還沒有實現 DS ,上圖以以太坊 L1 上的跨 DEX 套利作爲舉例。

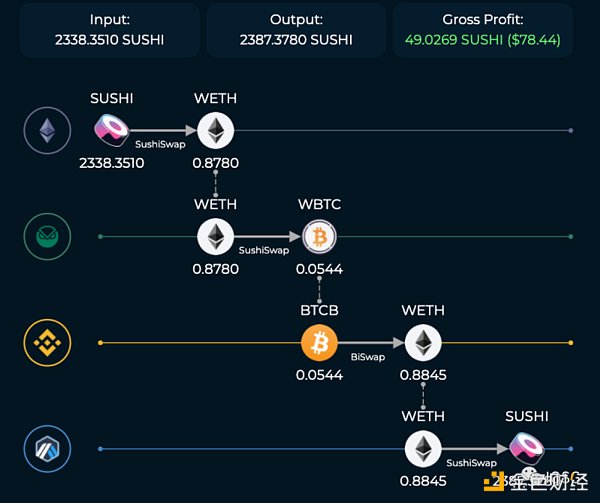

更有趣的可能是跨域 MEV (Cross-domain MEV)。我們把跨域 MEV 分爲普通跨域 MEV 和 Shared Sequencer (SS)下的跨域 MEV。

普通領域 MEV

Source: odos.xyz/arbitrage

普通跨域 MEV 在以太坊 L1 和 Rollup、Rollup 和 Rollup 之間發生。在 DS 的語境下,各個域之間都有各自的 MEV 管道,涵蓋不同角色。上圖是跨域套利的一個示例。

在 Searcher 端,跨域 MEV 涉及到復雜的執行風險,因爲不同域有不同的確認時間和最終性,無法確定交易是否會被如愿包含。爲此,Primev 正在構建一個通訊網絡,Searcher 可以向多個域的多個 Builder 提交出價,爲其 Bundle 獲取預先確認(Pre-confirmation)保證。這樣一來 Searcher 可以量化並管控它們的執行風險。

跨域 MEV 存在中心化的趨勢。如 Flashbots 所指出,同時在多條鏈上進行區塊構建的 Builder 與僅在一條鏈進行區塊構建的 Builder 相比,在跨域 MEV 方面具有更大的優勢,因此容易導致中心化。在 Rollup-centric Roadmap 之下,這是未來幾年需要面對的話題。

SS 下的 MEV

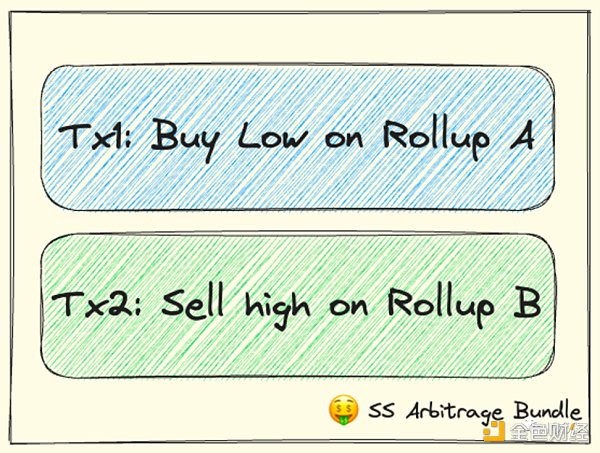

如果多個 Rollup 使用同一個 SS,情況有所不同。

Source: IOSG

SS 的特性之一是它可以實現跨 Rollup 原子套利。原先 Searcher 在分別提交交易 1 和交易 2 的時候,不確定這兩筆交易是否會按它的期望被包含(例如剛好在下一個區塊被包含)。有了 SS 之後,Searcher 可以提交類似上圖的 Bundle,當交易 1 和交易 2 能夠同時滿足時才進行執行,否則兩筆交易都不執行(當然,需要滿足交易不是無效交易)。這種實施減少了 Searcher 的執行風險。

理想情況下,SS 將會實現「整體大於部分之和」。例如,一筆交易涵蓋的信息在單個 Rollup 上可能沒有價值,但在多 Rollup 共享排序的情況下可以與其他 Rollup 上的交易進行排列組合,從而充分利用一些「無效信息」並實現正和遊戲。

盡管有衆多好處,但 Sequencing 涉及到復雜的商業問題,故筆者認爲 SS 短期內不會得到頭部 Rollup 採用,而可能在長尾的 App-specific Rollup 中率先實施和驗證,或者作爲 Rollup-as-a-Service 項目的可選項提供給开發者使用。

圍繞 MEV 的 Rollup 經濟

Source: IOSG

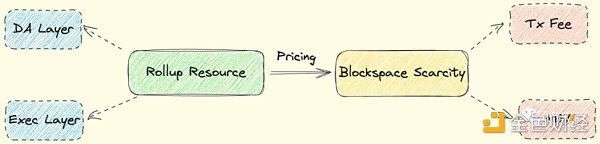

在 DS 得到實施之後,問題回歸到如何圍繞 MEV 構建經濟模型和價值捕獲機制。

在上文我們討論了 Rollup 的开銷。這種开銷的源頭是 DA 資源和運營 Rollup 本身的物理資源。這些有限資源構成了區塊空間的稀缺性。MEV 反映了對區塊空間稀缺性的支配權。Rollup 可以對該支配權進行定價。

Fuel Network 認爲一個優化的代幣模型應該合理地對區塊空間的價值進行捕獲。用戶使用 Rollup 代幣支付交易費用,是價值捕獲的其中一種方式(即賦予了代幣 Utility)。但這也引入了額外的用戶側摩擦。Fuel 的想法也是對區塊空間的稀缺性進行代幣化,但代幣化的是「收取區塊空間內費用的權利」。這是從區塊生產者和 MEV 的角度而言的,並不影響終端用戶。

對應上述 DS 的選項,筆者認爲可能有以下設計空間:

MEV Auction (MEVA)。Sequencer 參與拍賣來確定特定區塊、或特定時間內的區塊的交易排序權。拍賣的出價作爲 Rollup 的收入。

PoS。質押 Rollup 代幣,隨機選擇 Sequencer;質押越多,成爲 Sequencer 的概率越大。注意 Rollup 仍由 Validity/Fault Proof 和以太坊保證安全,並不需要依賴於 PoS 提供的經濟安全。PoS 僅作爲選擇領導者的方式。質押代幣爲 Rollup 提供了價值捕獲,這種鎖倉本質上也是對區塊空間稀缺性的反映。

SS。相較上述兩點而言,SS 是一個有趣的新話題,目前還沒有定論。假設 Rollup 選擇外包 Sequencing 給 SS,同時意味着出讓了自己捕獲域內 MEV 的權利 —— 盡管這樣做的好處是多個域間會產生網絡效應,從而形成正和。但從另一個角度來說, Rollup 完全可以選擇把自己的 MEV 留在自己的生態內部,由自己捕獲或是對域內 MEV 進行代幣化。

因此,筆者認爲 SS 應該以某種方式對其各個域間捕獲的 MEV 進行再分配。在多個 SS 爭奪他們的 Rollup 客戶的情況下,這種再分配的激勵顯得尤爲重要。在這種情況下,再分配的 MEV 可以作爲 Rollup 的收入。

「欺詐」證明 (Fault Proof)

(社區提議將 Fraud Proof 更名爲 Fault Proof,因爲即便誠實方也可能由於軟件配置錯誤等原因提交了錯誤的狀態轉換。「欺詐」一詞實際上隱含了作惡的動機,因此描述不夠准確)

欺詐證明的普遍設計是在挑战期內,人們(稱爲挑战者)可以對狀態轉換提出質疑;一旦該質疑被驗證爲正確,作惡者會被罰沒,挑战者獲得部分罰沒的資金作爲獎勵。其余被罰沒的資金可能會被銷毀,如果被罰沒的資金是 Rollup 的代幣,這被視爲對於所有代幣持有者的一種補償(而非對於攻擊的受害者)。Arbitrum 和 Optimism Cannon 目前都採用交互式欺詐證明。

在 Arbitrum 上觀察狀態轉換和提出挑战的一方稱爲驗證者(Validator),觀察狀態轉換的一方稱爲觀測者(Watchtower Validators) 。兩者的主要區別在於前者可以提出挑战,後者可以以任意方式提出警告(例如通過社區或社交媒體)。成爲驗證者需要白名單的權限。觀測者則無需許可。

Arbitrum 可能在未來去中心化驗證者(也即挑战者)這一角色。但實際上挑战者只需要 1 of N 的信任假設,一個誠實的挑战者對於網絡來說是足夠的。因此,筆者認爲去中心化挑战者只是滿足去中心化的要求,除了上述提到的挑战者獲得部分罰沒的資金之外,在經濟學上沒有太多的設計空間,更多可能是出於設計冗余的考慮。

證明者網絡 / 市場 (Prover Network/Market)

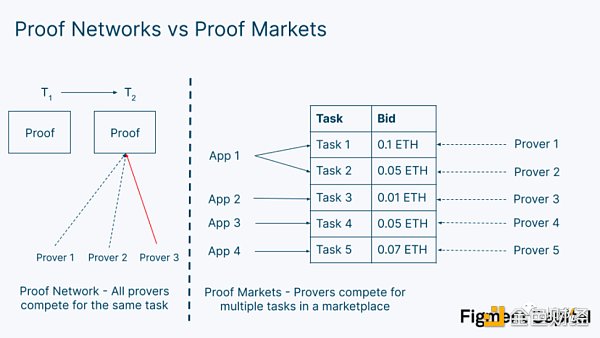

Source: Figment Capital

Figment Capital 在其文章中對 Prover Network 和 Prover Market 進行了概念區分:Prover Network 是僅爲單個應用(例如 Scroll)提供服務的 Prover 集合。Prover Market 是开放的市場,多個應用(例如 Scroll、Succinct)可以向該市場提交證明請求。這篇文章已經概括了 Decentralized Prover 的方方面面,因此本文不會重復增添過多筆墨。

證明網絡(Prover Network)

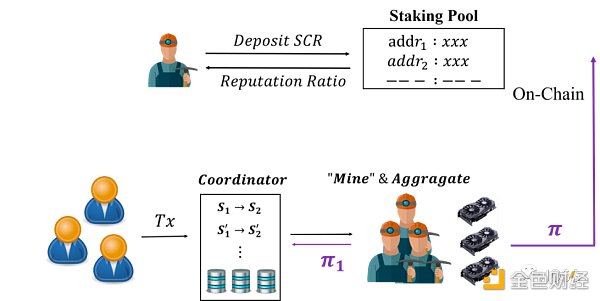

Scroll 在兩年前提出了去中心化 Prover 的想法。

Source: Scroll

Prover (Scroll 稱爲 Roller)需要質押代幣以獲得初始的聲譽,該聲譽與質押的代幣成正比例。在網絡需要生成證明的時候,由 Sequencer 按聲譽隨機選擇多個 Prover,要求他們在時間 T 內生成證明 —— 如果證明無效將被罰款;如果證明有效但晚於時間 T,將降低其聲譽;如果證明有效且在時間 T 內,有機會獲得獎勵。

引入限定時間 T 的設計,而非簡單地採用「最快」來進行衡量,是爲了避免最快的 Prover 贏家通喫的局面,因爲只要能夠在時間 T 內完成,最快的 Prover 和稍慢的 Prover 獲得獎勵的概率是相同的。這種機制鼓勵最快的 Prover 並行生成其他區塊的證明,以最大化利潤。

證明市場(Prover Market)

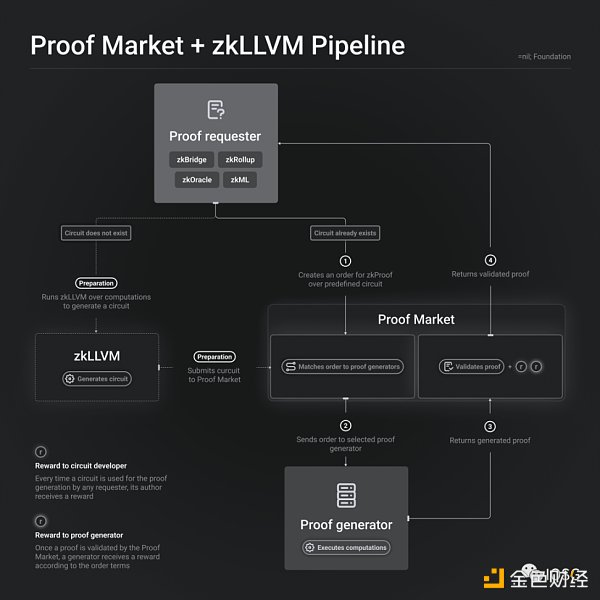

Source: =nil;

=nil; 提供了構建電路和證明市場的通用化服務。構建電路的开發者和生成證明的 Prover 各自獲得一部分收入。

作爲一個开放市場,=nil; 與現貨市場類似,有兩方角色:證明請求者和證明生產者。前者可以發布买單,後者可以發布賣單。掛單的參數包含 Statement (如 Mina 或 Solana 的狀態證明電路)、成本、訂單超時時限和證明生成時間。

=nil; 也採用了類似的聲譽系統,沒有按時生成證明和生成錯誤證明的 Prover 會被降低評級甚至罰沒。

Scroll 和 =nil; 都採用了 Staking-slashing 和聲譽系統的設計,區別在於面向的需求端群體不同。前者服務於 ZKRollup 本身,後者服務於多個 ZK 應用。這兩個實例分別對應內部構建 Prover 和外包 Prover 的兩種形式。

Closing Thoughts

綜合以上討論,筆者提出幾個觀點:

交易費用是簡單有效的商業模式,而 Rollup 對以太坊進行擴容的主要賣點之一就是低費用,因此它們在交易費用上面並不會做太多文章。隨着 EIP-4844 的採用和各類 DA 方案的成熟(Celestia、EigenDA 等),Rollup 交易費用將進一步得到降低。這對用戶而言是好事情。

在 Rollup 方面,筆者認爲,主流 Rollup 在兩到三年內會逐漸走向 DS,一些長尾 Rollup 可能更快一步。MEV 作爲較隱晦的商業模式,會成爲 Rollup 收入的主要增長點。其中,如果內部構建 DS,則關系到代幣經濟學設計;如果選用 DS & SS ,如何對其中的 MEV 進行合理分配是 Rollup 和 DS & SS 項目都需要考慮的點。Rollup 上的 MEV 重要性目前被嚴重低估。

去中心化往往是漸進式的過程,去中心化也有不同的程度。無論去中心化 Sequencer 或是 Prover,主要有兩種選項:由團隊進行內部構建或外包。前者的設計空間較爲廣闊,主要建立在 Staking-slashing 的加密經濟原語之上,已經有一些成熟的機制設計可供參考。筆者猜測後者可能依賴於類似 DA 的付費模型。

DS 在機制設計上可能是更復雜的,而 Prover 相對直觀。因爲我們很難說 Sequencer 返回的交易序列是正確或錯誤的,而數學證明是確定性的東西,可以定量地被衡量,例如時間、成本等參數。DS 更多是從 MEV 經濟的角度出發去考慮。

Rollup 如何選擇上述兩種方式,根據項目所處階段不同有所差異,至少需要考慮資本效率、开發者資源等因素。對於早期的 Rollup,包括一些 App-specific Rollup,外包這項去中心化的工作,快速進行 Bootstrap 可能是最優解(通過 DS & SS 或 EigenLayer)。而相對成熟的 Rollup 一方面有更加充足的开發者資源和資金,另一方面會更多地考慮代幣價值捕獲和資源連接,並借此構建護城河和飛輪效應。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:IOSG Ventures:一文探討Rollup的貨幣化設計

地址:https://www.torrentbusiness.com/article/54733.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59