【撰文・玩股講客人】

假設下半年消費性電子逐漸復甦拉貨,那麼十一月就很有可能是最早復活的月份,最晚則在十二月復活...

聯電(2303)技術分析

2023年五月底聯電股東會,公司派宣布當前營運不樂觀,本來說好的下半年復甦,庫存跟訂單也沒有什麼動能,不過股價反而從當時50元漲到最高54元,除息後最低再47元附近遊走,這時候應該是個買點嗎?套牢的是不是要考慮加碼?趁著聯電第二季季報還沒公佈之際,我先提早來跟你談談這個議題。

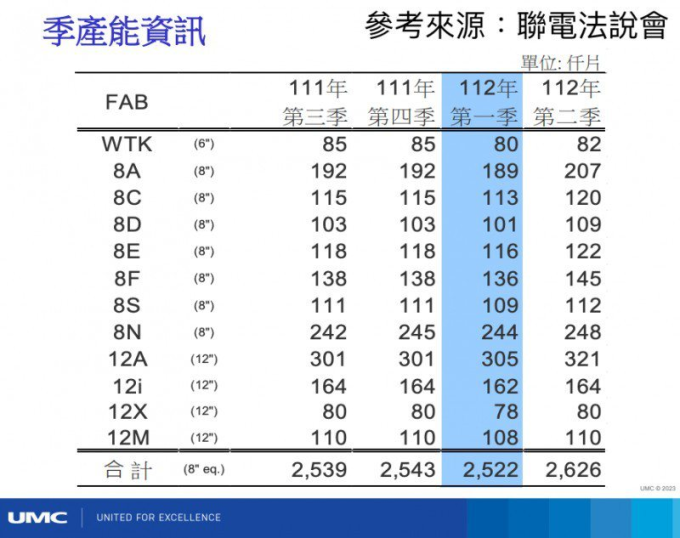

首先你要知道的是,聯電目前在全球設廠的狀況,台灣產能最大,包含12吋、8吋及一個6吋,其中六吋晶圓廠主要是為了衝刺氮化鎵產品,也就是卡位第三類半導體,但目前還不是主力就是了。這邊先科普一下,晶圓廠尺寸越大,相同良率之下,你就能製造越多的晶片,但是晶圓廠建置成本及市場供應量就會更大,換言之,聯電因為產能及設廠成本問題,才把6吋晶圓廠設定在第三類半導體,而目前主力晶圓廠為8吋、12吋晶圓廠。

再從聯電旗下晶圓廠佈局來看,12吋剛好四個國家各一間,你就知道這算地區性的策略,另外補充一下,聯電在2023年的資本支出為30億美元,其中九成都投注在12吋晶圓廠的建置,所以這也可以看出公司趁景氣大好賺錢趕緊擴廠,放大產能、技術更新的晶圓廠。

聯電(2303)每月營收

直接看營收數據,2023年無庸置疑,聯電獲利正在走下波,上半年都是年減衰退,當然,對比2022年還有疫情因素及缺貨漲價題材,這是基期加上庫存問題同時發生。如果從月增率來看,2022年九月到2023年二月出現連續六個月的衰退,這時間點通常都是聯電的旺季,所以這也間接看出營運不振的狀況,不過三月開始又回到月增,截至六月已經創下連續四個月的成長,這算是好事,因為客戶開始慢慢去庫存,訂單又開始緩步增加了。不過如果再回到年增率觀察,其實2023年上半年都很慘淡,每個月從元月年減4.31%到六月年減23.23%,累計營收也從年減4.31%擴大到六月年減18.43%。

你應該會好奇,什麼時候高基期才會走完,大家最愛看的也是每月營收年增率,回顧2022年下半年營收概況,短期內想看到年增率還是很難,因為最低的營收為12月的200億,六月營收為190億元,而且近三個月的營收也才增加6億元左右,按照這個成長幅度來看,連續衰退還是會持續下去,假設下半年消費性電子逐漸復甦拉貨,那麼十一月就很有可能是最早復活的月份,最晚則在十二月復活,市場焦點應該又會回來了。

聯電(2303)財報三率

第二季營收已經公佈完畢,而公司派也提到接下來營運展望不透明但仍會堅持價格,言下之意也代表毛利率會守住,畢竟他們也想避免惡性競爭,畢竟中國紅色供應鏈過去就是殺價殺到見骨,也讓聯電經營及獲利非常掙扎。不過說歸說啦,當市場供過於求又轉為買方時,你聯電不殺價也不可能,畢竟外面還有中國、南韓、美國等成熟製程的公司,大家一起殺你聯電不跟著殺下去,那晶片就不用賣了。

所以我們也要做好最壞打算啦,到底最爛是怎麼樣,從2021年拉開來看,狀況最好的毛利率為2022年第二季46.45%,當時正好受惠台幣大貶值而爆發。至於最低迷的毛利率為2021年第一季26.53%,如果我們簡單把這一季當作2023年第二季的三率,再搭配營收,其實獲利就可以有個底了。

聯電 (2303)每股盈餘

聯電2023年第二季營收為562.96億元,季增3.85%、年減21.87%,這跟月營收的狀況也是一樣,年增同時遇到基期、景氣問題,季增則沒什麼問題,微幅成長。以台幣美元匯率來看,因為美國升息放緩、台灣央行跟著升息縮小差距,因此匯率在第二季趨於穩定而稍微回貶,對聯電來說就是好事,因為可以換回更多的新台幣嘛!

接著再以上面最差的財報表現來看,2021年第一季稅後淨利率為21%,用這樣的數據就可以算出2023年第二季有機會繳出118億元的稅後淨利,套用目前股本換算得到的EPS為0.94元,對應2022年第二季1.74元來看,會出現年減45.98%,這提供給你參考,反正下週法說會公布,就知道數據了如果你要問我為什麼聯電都不漲?原因也很簡單,基本面還不是很好,產業展望也不佳,加上台積電還在載浮載沉,而且FED七月升息一碼的機率也不低,半導體族群可能還得再撐一下子。

不過如果從技術面及籌碼面來看,又是另外一回事了,有機會再寫一集跟大家分享,以技術面、籌碼面角度來看觀察聯電短、中、長期股價走勢。

◎本文內容已獲玩股網授權,未經同意禁止取用轉載;原文請點此。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:聯電(2303)與台積電並列「晶圓雙雄」…股價卻天差地遠? 財報揭為何漲不動原因

地址:https://www.torrentbusiness.com/article/53185.html

你可能感興趣

國巨違反重訊規定 證交所開罰5萬元

2024/11/21 19:06

佶優加速AI布局 AI伺服器機櫃及算力服務同軌並進

2024/11/21 18:59

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03