最近在了解RWA,再次感受到defi對金融世界的巨大影響,不管是鏈上下,defi都起着重要作用。

結構化信貸的鏈上生態系統Centrifuge

什么是RWA?

RWA,Real World Assets真實世界資產(RWAs),是指可以進行代幣化並在區塊鏈上表示的實物資產。RWA的例子包括房地產(房屋和租賃流)、貸款、合同和擔保,以及任何將在交易中使用的高價值項目。

RWA想法和操作並不新鮮,鏈上下金融結合在上一次2017-2018時就被提及和嘗試,當時包括房地產、奢侈品、內容版權等資產上鏈的構想被討論,只是那時沒有太大聲量,後面不了了之了。

RWA可以更簡單理解爲,鏈上資產在鏈下進行投資,並獲得收益;或者鏈下資產以某種形式上鏈,在鏈上獲得經濟收益。

Defi是早期鏈上下金融結合的方式,只是當前defi用戶個人玩家居多,資產體量較小;而隨着RWA的深入推動,傳統金融和鏈下大資產开始上鏈,共同攪動加密市場,重新推動defi生態發展。

RealT將代幣化房地產引入區塊鏈

RWA有哪些價值和意義?

Defi最大優勢是讓被傳統金融所拒絕的用戶,能夠參與到金融活動中,讓每個人都享受金融服務;此外defi去中心化和合約執行,避免用戶被傳統金融服務機構收取過高中間費和服務費,通過智能合約完成整個金融抵押借貸的過程,獲得公平公正的收益。

把實物資產上鏈並代幣化,讓线下金融用戶,通過鏈上defi,實現流動性,增加收益。

隨着加密貨幣周期性熊市的深入,defi市場流動性也受到影響;有數據顯示2023年defi各鏈上總TVL較歷史最高點下降了70%以上;

而RWA 興起,可以爲defi提供可持續、可靠且由傳統資產類別支持的收益;同時使defi與外部市場更加兼容,從而帶來更大流動性、資本效率和投資機會。

可以說RWA是傳統金融和defi之間的重要橋梁,也是隨着熊市深入,加密市場持續尋找新的流動性的重要嘗試。

RWA是傳統金融和defi的橋梁

有哪些熱門的RWA項目?

幾個月前市場上就有關於RWA討論,一些大機構也紛紛試水RWA賽道。

從rootdata平台可以看到RWA賽道的不同項目介紹和生態背景,包含defi、NFT、房地產、債券等投資不同方式。

比如老牌defi品牌MakerDAO(MKR)發行的鏈上美債,其發行的穩定幣DAI,是目前RWA的常見用例之一。

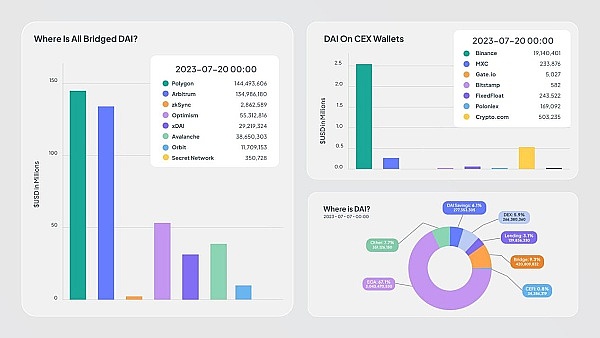

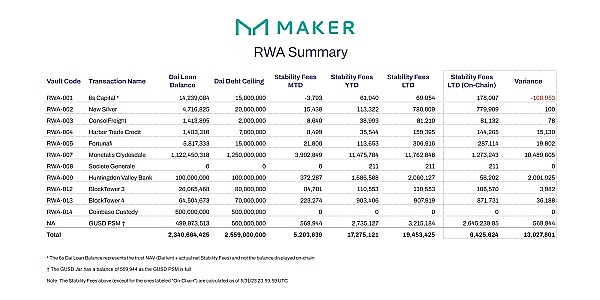

MakerDAO在2020通過了RWA作爲代幣化房地產、發票和應收账款形式的抵押品的提案,以擴大 DAI 的發行。先後設立了多個 RWA金庫,大部分用於購买和投資美債。

6月份以來,MakerDAO通過BlockTower Capital和Monetalis Clydesdale Vault先後購买了超過12億美元美國債券,其資金主要來自Maker超額抵押穩定幣DAI。

通過購买短期美國國債,MakerDAO 在6月份利潤達到832萬美元,而5月份爲548萬美元,4月以前都是300多萬美元。隨着收入利潤上漲,DAI 存款利率從1% 上調至3.49%,增長超過3倍多。

MakerDAO RWA投資組合總額23.4億DAI

還有Goldfinch在RWA賽道上也是熱門項目之一,已經完成3700萬美元融資。

Goldfinch主要爲債務基金和金融科技公司提供貸款,爲借款人提供USDC信用額度,並支持將其轉換爲法定貨幣給借款人。

Goldfinch的模式很像傳統金融的銀行,但是擁有去中心化審計員、貸方和信用分析師,其審計借款人的審計師必須擁有質押治理代幣 GFI。

Goldfinch 可以提供的收益率很高,因抵押門檻低,Goldfinch 的借款人可以支付 10-12% 的利率。

Goldfinch爲线下公司提供貸款

有數據預測,到2025年,RWA市場規模將達到3500億美元,而BTC當前市值是5700多億美元。

加密市場時常有新的敘事,有時會酝釀出下一個風口,有時只是短暫熱度。

關於RWA的未來,誰也不知道是什么樣的機會。

有余力就關注看看,了解其概念和模式,以及賽道熱門項目;結合自己的玩法,跟或者不跟都可以,先了解才不至於被落後太遠。

以上,只是我個人的看法,無投資建議。我是初曉鏈,我在關注元宇宙和web3。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:什么是RWA?RWA會不會下一個Defi浪潮的巨大的泵?

地址:https://www.torrentbusiness.com/article/53173.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59