編譯:Nick

今天,我們將研究探討一下LSD支持的穩定幣,這些穩定幣爲持有者提供了避免損失成本和賺取收益的機會,同時也保留了穩定幣的關鍵屬性。

今天,我們將研究探討一下LSD支持的穩定幣,這些穩定幣爲持有者提供了避免損失成本和賺取收益的機會,同時也保留了穩定幣的關鍵屬性。

穩定幣

穩定幣是一種加密貨幣,其價值與外部參考資產(例如另一種貨幣、商品或金融工具)掛鉤。作爲一種非波動性資產,穩定幣可以用作爲交易媒介,因爲相對於參考資產,其價值波動最小。

一些衆所周知的穩定幣示例:

美元:Tether($USDT)、USD Coin($USDC)、Dai($DAI)、LUSD($LUSD)、Frax($FRAX)

歐元:Euro Tether($EURT)、Euro Coin($EUROC)、Angle EUR($AGEUR)

黃金:Pax Gold($PAXG)、Tether Gold($XAUT)

鑑於美元作爲全球儲備貨幣的地位,我們自然會看到美元穩定幣在穩定幣領域佔據了大部分市場份額。

穩定幣市場概述

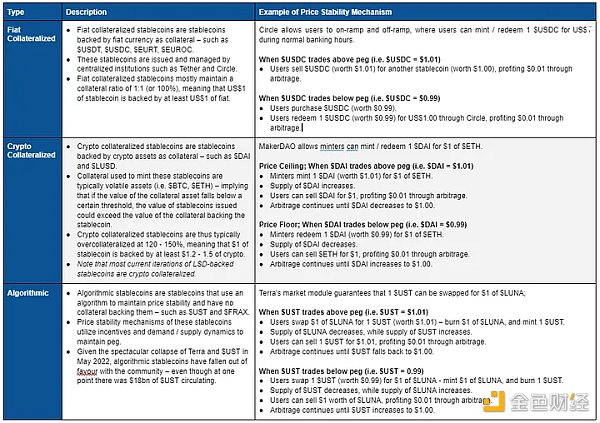

穩定幣大致可分爲三種類型:1)法幣抵押穩定幣,2)加密貨幣抵押穩定幣,3)算法穩定幣。這些穩定幣在發行方式、抵押比例、支持穩定幣的基礎資產以及價格穩定機制上存在差異。

資料來源:Ben Wee

穩定幣發行人如何處理抵押品?

當用戶通過向發行方存入法幣或加密貨幣來鑄造抵押穩定幣時,發行方可以使用這些抵押品來產生收益。以下是最大的幾家穩定幣發行方對抵押物的處理方式。

Circle / $USDC:270億美元的儲備金

Circle每月發布其抵押品儲備金的證明,並由德勤進行審計。根據2023年5月的證明,我們可以看到大部分儲備金用於小於3個月期限的美國國債和美國國債回購協議。

Tether / $USDT:830億美元的儲備金

Tether每季度公布其抵押品儲備金證明,並由BDO進行審計。從2023年第一季度的證明中,我們可以看到儲備金主要配置於美國國債和一些其他流動性較低的資產,如貨幣市場基金、公司債券、貴金屬、比特幣、其他投資和擔保貸款。

Maker / $DAI: 45億美元的儲備金

作爲Maker的“Endgame”計劃的一部分,Maker希望將其45億美元的儲備金分配給各種收益生成策略,並由外部資產管理公司Monetalis提供建議。他們採取了一些策略:

購买高達12億美元的美國國債

將16億美元的$USDC存入Coinbase Prime,獲取1.5%的收益

LSD支持的穩定幣優勢

通過上述示例可以觀察到一個共同點,這些收益生成策略所產生的收益被記錄爲發行方的收入,從而使發行方的股權或治理代幣持有者受益。

而各個穩定幣的持有者卻無權獲得這些收益,這意味着持有穩定幣會產生機會成本,本來他們可以將資金投入到自己的收益產生工具中。

隨着以太坊上海升級和以太坊從PoW到PoS的轉變,我們看到人們對流動性質押衍生品 LSD 的興趣有所增加,LSD持有者可以獲得用ETH支付的收益,並能夠隨時將他們的LSD兌換成ETH。

以LSD支持的穩定幣的推出爲持有者提供了賺取收益並避免損失成本的機會,同時還保留了穩定幣的關鍵屬性。

LSD 支持的穩定幣競爭格局

下面將概述目前LSD穩定幣領域的幾個主要項目。需要注意的是,目前大多數由LSD支持的穩定幣都是以加密貨幣作爲抵押物。

Lybra Finance($LBR / $eUSD)- 已上线

Lybra正在構建$eUSD,這是一種由$stETH支持的計息穩定幣。目前$eUSD的流通供應量爲1.76億美元。

鑄幣:使用大於150%的抵押率的$ETH或$stETH進行鑄幣。Lybra會將任何$ETH抵押物轉換爲$stETH。

收益來源:抵押品以$stETH形式持有,每年產生約6%的抵押收益。

價格穩定性:贖回機制形成了“價格下限”,而最低150%的抵押率形成了“價格上限”。

其他觀察:$eUSD的交易價格始終保持在約1.05美元的溢價,這意味着即使存在套利機會,$eUSD持有者也不會贖回$eUSD。

Raft(n.a. / $R)- 已上线

Raft正在構建$R,這是一種由$stETH和$rETH支持的計息穩定幣。目前$R的流通量爲3000萬美元。

鑄幣:使用大於120%的抵押率的$stETH或$rETH進行鑄幣。

收益來源:抵押品存放在$stETH或$rETH中,每年產生約6%的質押收益。

價格穩定:贖回機制形成了“價格下限”,而最低120%的抵押率形成了“價格上限”。

Ethena - 測試網

Ethena正在實施一種由Arthur Hayes在2023年3月的博文《Dust on Crust》中設想的無風險穩定幣。

Ethena的抵押資產以以太坊LSD的形式持有,類似於現貨頭寸。通過在CEX做空$ETH永續合約來實現Delta中性。

鑄幣:使用任何以太坊LSD進行鑄幣,抵押率爲1:1。

收益來源:抵押物以以太坊LSD的形式持有,每年產生約6%的抵押收益。在中心化交易所做空1倍$ETH永續合約也將以資金費率的形式獲得收益。

價格穩定性:通過持有以太坊LSD現貨和做空$ETH永續合約來確保穩定性。

Prisma Finance - 測試網

Prisma Finance正在構建$acUSD,這是一種由以太坊LSD支持的計息穩定幣。合約基於Liquity,並且是不可變且不可升級的。

鑄幣:使用5種經過白名單授權的以太坊LSD中的任意一種進行超額抵押鑄幣:$stETH、$cbETH、$rETH、$frxETH、$bETH。

收益來源:抵押品以以太坊LSD的形式持有,每年產生約6%的質押收益。

價格穩定性:贖回機制形成“價格下限”,而每種資產的最低抵押率形成“價格上限”。

其他觀察:具有veTokenomics功能,用戶可以鎖定$PRISMA以獲取$vePRISMA,LSD發行方可以激勵用戶使用自己的LSD鑄造$acUSD。最終設想在Prisma之上構建類似Convex的協議。

總結

流動性質押衍生品LSD領域正在快速發展,尤其是LSD穩定幣領域即將出現新的創新。相信在下半年以太坊坎昆升級的利好帶動下,LSD穩定幣也將迎來一波熱潮,讓我們拭目以待。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:速覽基於LSD的穩定幣:優勢、現狀及競爭格局

地址:https://www.torrentbusiness.com/article/50967.html

標籤:LSD

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33