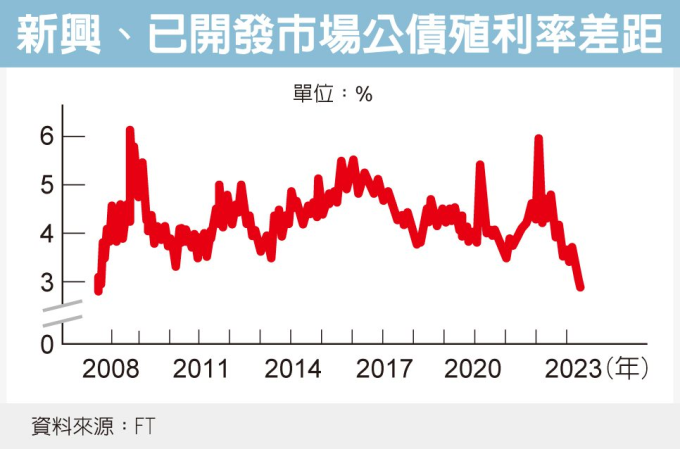

英國金融時報(FT)報導,投資人大買新興經濟體的本國貨幣公債,使本周新興公債與已開發國家公債之間的殖利率差距,已經縮小到2007年來最低,主因投資人賭新興經濟體對抗通膨的表現優於已開發國家,且利率即將下調,而已開發國家還將進一步升息。

安聯全球投資公司新興市場投資長豪斯表示,「今年來新興經濟體本幣公債與已開發市場公債的表現差異極大。投資人體認到央行決策官員對抗通膨的信譽存在重大差距,新興經濟體因應通膨震撼的表現良好,至於西方國家央行則一言難盡」。

今年來拉美及東歐國家本幣公債的表現最佳;當疫情緩解後,這些地區的央行對通膨壓力的因應速度更快。

摩根大通新興經濟體本幣公債指數顯示,今年迄今的總報酬率(含利息)達7.5%,主要是靠拉美公債報酬率高達21%力挺,東歐公債的報酬率也達11%。

反觀美國,依據ICE美國銀行公債指數,今年美債的總報酬率僅1.6%,德債更只有1.2%。

兩類公債之間的殖利率平均差距為2.9個百分點,比去年的4.8個百分點明顯下降。

基於新興本國公債的實質殖利率仍高,通膨下降,以及預料央行即將降息,有利於推升公債價格,促使許多投資人積極布局新興公債。

英傑華投資全球服務(Aviva Investors)新興市場債券主管史匹藍表示,未來六個月新興經濟體的匯率及公債甚具吸引力,包括墨西哥、祕魯、南非、捷克及波蘭公債的價值,都遭到低估。

摩根大通資產管理公司債部門投資長史戴利表示,他預料新興本幣公債「將繼續表現良好,主因實質利率高、央行大致上已完成升息周期,且通膨正在下降」。

他並且指出,「我們偏愛巴西、墨西哥及印尼等實質利率較高的公債,以及捷克等通膨將大幅下降的國家」。

開發中世界的經濟展望也相對較強。美國銀行預測2024年新興經濟體平均經濟成長率為4.1%,而美國只有0.5%,是十年來成長率差距最大的一次。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:新興國本幣債抗通膨成效佳 成當紅炸子雞

地址:https://www.torrentbusiness.com/article/50353.html

你可能感興趣

輝達翻紅!美股早盤盤整 比特幣逼近10萬美元

2024/11/21 22:48

美就業市場續強 上周初領失業金人數降至4月來最低

2024/11/21 22:26

輝達獲利強勁但財測未達市場高標 亞股多收低

2024/11/21 20:07

印度大亨阿達尼遭美檢方控涉嫌行賄 集團發聲明反駁

2024/11/21 18:41

比特幣還會飆嗎? 川普2.0時代操作「川普交易」7點須知

2024/11/21 17:55