Foresight Ventures:通往Asgard NFT AMM能否架起一道新的彩虹橋?

作者: Jeff@Foresight Ventures

一、環繞 Asgard 的城牆固若金湯,如何提高鏈上資產流動性是一個永恆的話題

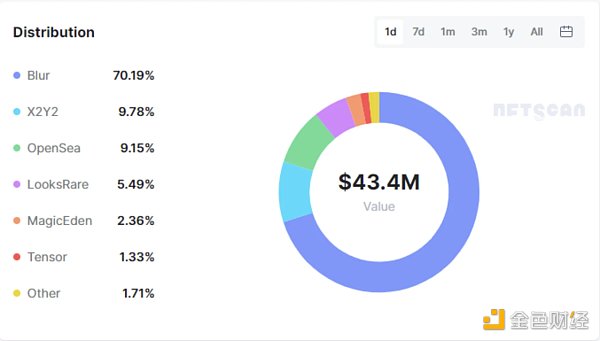

Defi 的出現打开了一條直通 Asgard 的彩虹橋,在那裏流動性得到了充分的釋放。以提高 NFT 流動性爲目的設計創新交易模型,也是所有 NFT 交易平台的努力方向。雖然當前 NFT 市場還未出現成熟統一的定價模型,但是從藍籌 NFT 的交易量數據中可以看到,“撮合买賣盤”(Order Book)模型的交易市場(Marketplace)佔據了 95% 以上的交易量;而基於 AMM 模型的一衆 Marketplace 只佔據不足 5% 的成交量。

圖:平台交易量佔比,Resource:https://www.nftscan.com/marketplace,數據截取時間 2023 年 6 月 27 日

二、參考 Fungible Token(FT)的 CEX 與 DEX 交易量比例,我們十分期待基於 AMM 交易模型的 NFT 交易量的巨大上漲空間

與 FT 不同的是,NFT 種類繁多,定價規則和交易習慣決定了只有部分 NFT 適合使用 AMM 解決流動性問題,此處按照功能性將 NFT 劃分爲如下四類:圖片藝術品類(PFP)/ 虛擬資產類(土地遊戲裝備)/ 鏈上資產(RWA)/鏈上身份(域名/門票等),根據其發行數量和持有者交易需求來看,PFP 和虛擬資產類 NFT 在現階段更適用於 AMM 交易模型。

三、爲什么我們長期看好 NFT-AMM 賽道?

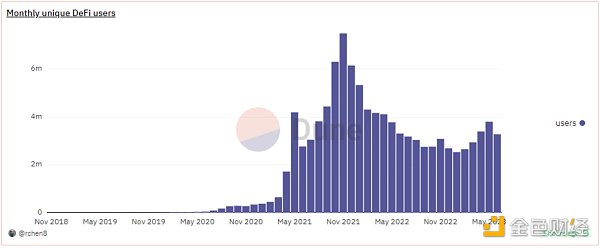

a) 潛在用戶基數大。從全鏈生態來看,Defi 的用戶是 NFT-AMM 賽道的潛在用戶,目前 Defi 生態的月均活躍用戶爲約爲 100 萬人,而 NFT 獨立 Trader 數量只有約 20 萬人。通過 NFT-AMM 的交易模型可以將注入流動性的用戶範圍擴大,從 NFT 持有者和 NFT 交易用戶,拓展至所有 Defi 生態參與者。

圖:Defi 月活用戶, Resource:https://dune.com/rchen8/Defi-users-over-time,數據截取時間 2023 年 6 月 27 日

圖:NFT 月活 Trader 數量, Resource:https://dune.com/queries/2670914/4440079,數據截取時間 2023 年 6 月 27 日

b) NFT 資產種類和數量有巨大增長空間。NFT 有功能性和可組合性的不斷創新,用戶數量仍然有較大增長潛力。2023 年 5 月,幾乎 Opensea 中的所有交易都源自於 Top 100 的 NFT,而這一佔比在 2022 年 2 月只有 65% (https://dune.com/mizmatcat/OpenSea),說明行情萎靡的情況下,市場十分需要 NFT 新品類的刺激。此外,AAA 遊戲的資產型 NFT 也將在 2023-2024 年迎來上线高峰,爲 NFT 的活躍交易對提供了充足的空間。

c) NFT 的 AMM 賽道可以作爲 NFT 資產和 FT 資產的橋梁。與 Defi 工具類似,其可組合性的創新空間代表着增長上限。FT 資產的流動性在 Defi 興起之前也只能受限於 Order Book 形式的中心化交易所,以 Curve/Uniswap 爲代表的 AMM 工具,解放了鏈上資產的活動範圍,同時也獲得了新的價值認同。同理,NFT 資產需要通過 AMM 工具,實現新的價值認同,創造新的定價模型。我們設想 NFT 的 AMM 模型可以有如下方向的創新:

與衍生品的結合:NFT 衍生品亦是創新聚集的細分賽道,在“IOSG Weekly Brief|從商品投機到金融投機:NFT 衍生品的符號遊戲 #174 ”一文中,作者 Sally 將交易需求分爲如下幾類:投機(用小資金賺取 NFT 價格波動收益)、收益槓杆(加槓杆提高資金利用率)、對衝風險、分散投資組合並使其標准化。在諸多市場需求的驅動下,通過創造可加槓杆的投機市場,**NFT-AMM 交易模型可以創造流動性池內的動態博弈,爲市場提供動態鏈上數據進而擴大博弈空間**。我們期待,通過與衍生品的結合,NFT-AMM 交易模型可能創造新的 NFT 定價規則。

與抵押借貸平台的結合:以 BendDAO/Paraspace 爲首的抵押借貸平台現仍在使用傳統模式,即用戶抵押 NFT 資產,通過地板價計算借借貸金額的抵押模型。即使 Blur 加入了這場廝殺後,競爭格局也沒有發生明顯變化。**我們期待看到,在 NFT-AMM 模型得到市場和資金的支持後,可以將 LP token 作爲一種新的可生息的、可抵押的、具有流動性的資產證明。**通過盤活 LP token 的流動性,改變抵押借貸市場的現有格局,吸引不持有 NFT 的玩家通過注入流動性的方式入局。

通過 NFT-AMM 交易模型幫助項目方的減少流動性管理成本。特別的,對於遊戲類 NFT 如果單純採用 Order Book 的交易模型,項目方不得不花費大量精力用於關注地板價,流動性也無法得到自動化管理。我們期待在 NFT-AMM 的模型中,項目方可以在池子中注入對應的資產,從而能夠動態的、批量調整 NFT 流動性策略。

四、現有的 AMM 市場格局中,衆多平台在向不同方向做嘗試

在此我們借由幾個例子闡述市場現存的產品亮點及對應問題。

a) 以 NFT 碎片化爲交易基礎的 NFTX 是較早嘗試將 AMM 模型引入 NFT 交易的平台。

他們希望將 NFT 的碎片化 Token 作爲流動性池中的一種資產,用戶可以注入 ETH 等資產與之配對,組合成爲交易對。這是一種大膽的創新,並且在短時間內獲得了市場關注。但是隨着 NFT 種類增多,用戶开始發現這樣的交易模式,只能提高 NFT 的價格波動空間,卻喪失了 NFT 原有的最重要的稀缺屬性,用犧牲收藏價值換取交易空間,漸漸的喪失了市場的認可。

b) 在 Uniswap V 1 的基礎上,以 Sudoswap 爲代表的平台嘗試將 Uni-V 3 引入 NFTAMM 市場。

Sudoswap 嘗試將 Uni-V 3 機制引入了 NFT 流動性市場,並創新的提出了適用於 NFT 交易的多樣化乘積曲线,以供不同的用戶需求。用戶可以在選定的交易密集的價格區間(通常爲地板價附近)創建流動性池,從而提高資金效率。該池子的初始流動性只能由創建者決定,且只有創建者可以向池子中注入流動性。於是在價格曲线上我們可以看到,Sudoswap 創建了諸多個按照最優成交價格排列的子流動性池,且每個價格區間對應的子池數量和深度也有所不同,池子之間的流動性也不互通。

c) Midaswap 在上述 AMM 模型的基礎上引入了 Trader Joe V 2 的 Liquidity Book 模式。

用戶可以在 Midaswap 中選擇價格範圍提供流動性。由於價格在每一個 Bin 中是固定的,所以在該模型下所有 LPs 的交易對頭寸都被聚合到同一個流動性池子中,從而提升了流動性池子的深度。且 LPs 只需要單邊添加流動性,即可獲得 ERC 721 LP token 作爲流動性憑證。巧妙地利用 ERC 721 LP token 的 tokenid 來鎖定 LPs 在流動性池中添加的 NFT 流動性,從而可以實現兩種創新功能,既將 NFT 流動性匯聚在一個 Pool 中又不丟失 NFT 原有的稀缺屬性,兼容了 NFTX 和 Sudoswap 的長處。同時,Midaswap 在探索將 LP token 與 NFT 借貸協議進行跨平台結合,從而實現跨平台抵押借貸,或者根據項目方需求進行流動性挖礦。

五、在上述產品的創新中,用戶將用鏈上數據給出市場反饋,雖然我們認爲仍有一些問題沒有充分解決,但相較於 1 年前的單調市場,已經有了很大提升

以下是一些仍需提升的方向:

a) 由於流動性池互相隔離,流動性離散問題在 NFT 交易中顯得較爲突出。在上述平台的 AMM 設計中,同系列的 NFT 流動性池子由多個交易池構成,且大多圍繞在地板價附近。這就導致了各個交易池之間的流動性並不聯通,當價格波動或者預言機被攻擊時,每個獨立的流動性池都可能被擊穿。由於流動性和交易深度只是在局部被提高,用戶只能在小池子中進行交易,所以該模型無法承載大批量出售/买入的功能。

b) 地板價仍然直接影響流動池價格區間,沒有辦法形成新的定價模型。離散流動性導致 LP 創造流動性池的時候只能參考市場的地板價,池子只能被動的跟蹤 Order Book 平台的地板價,失去了成爲新的定價模型的機會。

c) 與上述問題類似,當交易池價格區間過度依賴地板價的時候,交易池便容易被操控攻擊。由於交易池不連通,當出現大額买單/賣單的時候,價格容易被攻擊,導致平台內的交易機器人的策略錯亂。

d) 資產池缺少多樣性,導致可組合性有待提升。引入 AMM 模型的目的是將更多的鏈上資產引入交易池,從而激發更大的交易需求。但是現有的的 AMM 模型仍舊只能使用 ETH 或其他一種生態資產作爲交易對,喪失了其他資產進入 NFT 交易市場做 LP 的可能。

六、在總結了上述問題和市場痛點後,我們預測未來的 NFT-AMM 爆款項目應具有如下特性或有效解決如下問題

a) 容納更多資產類別和用戶類別,不持有 NFT 的用戶也可以將他們的資產注入進流動性池中。

b) 與其他 Defi 工具可組合,通過 LP token 橋接多元的 Defi 平台,通過多樣的計息方式,引入 Defi 用戶資產。

c) 與 NFTFi 資產具有可組合性,即與抵押借貸/期權/期貨等平台實現資產互認,提高抵押物類目,提高資金效率。

d) 形成新的定價模型,即通過 AMM 提高用戶的掃貨效率,不再單純依賴預言機喂價,形成自己的定價權。

七、雖然現有的市場產品不夠完美,但我們仍保持樂觀,NFT 流動性和可組合性終將出現完美的解決方案

海姆達爾的輪盤已經开始顫動,期待 NFT AMM 能夠架起一道新的彩虹橋。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Foresight Ventures:通往Asgard NFT AMM能否架起一道新的彩虹橋?

地址:https://www.torrentbusiness.com/article/48202.html

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59