作者:Ebunker

Lido 協議 5 月份各項數據飆升

憑借堅實的基本面,強大的生態系統和值得信賴的社區,規模最大的流動性質押協議 Lido Finance 已成爲市佔率最高的 LSD質押平台,可以說是 DeFi 生態系統的一個成功範例。

Lido 協議的收入來自於收取用戶 10 %的質押獎勵作爲費用,該費用分配給 Lido DAO、節點運營商和保險基金。在 Lido V2版本推出之後,由於用戶能夠靈活將 stETH 換回 ETH,其質押數據繼續上漲, 5 月份的收入激增了 22 %,是收入增長最快的 DeFi 協議。

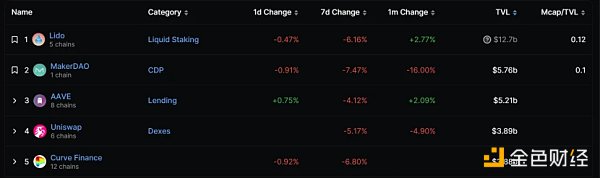

從 TVL 的數據來看,Lido 已經成爲規模最大的 DeFi 協議,資產價值爲 127 億美元,TVL 是第 2 名 Makerdao 的兩倍以上。

自今年以來,Lido 的 TVL 一直在上升,並從以太坊上海升級的實施中受益。 自 Lido V2版本推出以來,其 TVL 上升了 15 %。

由於 Lido 上的大多數流動性都由 ETH 組成,因此 TVL 的增加說明了質押者又回到協議中鎖定了更多 token。如上圖所示,Lido 協議上個月的活躍用戶穩定增加也證明了這一點。

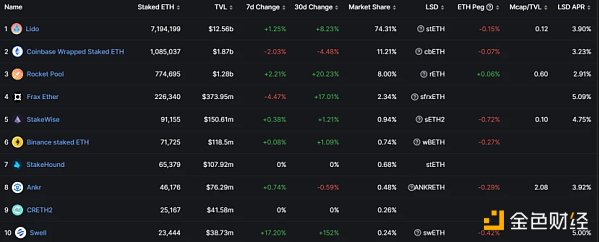

從 LSD APR 和協議原生代幣市值/TVL 的比值來看,Lido 的數據相對於其他競品基本不落下風,屬於安全性高且收益穩健的類型,這也是其地位穩固的重要原因。

Lido 的主要競爭優勢

Lido 主要從其: 1 )LSD天然優勢;2 )長期平穩運營中獲得持續優勢。

首先,stETH 擁有一個天然優勢,其持有者受益於代幣的深度流動性,使其成爲中堅用戶喜歡的流動性抵押選擇之一。DeFi 中廣泛的抵押品集成增加了代幣的用例。stETH 可在整個 Defi 生態系統中使用,既可以爲 Lido 或其他平台上的兌換池提供流動性,也可以將其在某些平台上借出,對於尋求最佳投資屬性組合的成熟資本而言,它顯然比普通的 LSD 更具吸引力,這進一步增強了 Lido 質押衍生品的競爭優勢。

Lido上线多年來運營平穩,與其最接近的競爭對手(Rocker Pool, Frax)之間的差距將隨着時間的推移而越來越大,同時榨取利潤,擠壓其他競爭者的市場空間,使越來越多的質押者選擇 Lido。

Lido 的去中心化堅持

首先,Lido 正在積極使用 DAO 治理結構進行運營。 Lido 的支持者可以使用 LDO 代幣對平台的擬議更新進行投票,並參與組織整體發展方向的決議。

其次,Lido V2版本的推出也標志着它在去中心化道路上更進一步。在V2的質押路由中,任何人都可以爲新的節點運營者开發入口,從獨立驗證者到 DAO 組織再到分布式驗證器技術 (DVT) 集群,從而一起創建更加多樣化的驗證者生態系統。

而且,Lido 的以太坊質押協議升級支持了緩衝池,允許 stETH 持有者從 Lido快速退出質押,實現真正“允許質押”+“退出質押”的以太坊質押生態系統的關鍵裏程碑。

此外,Lido正在招募更多Lido 節點運營商,以增加其底層的多樣性。同時,Lido 在過去兩個季度的執行層客戶端多樣性也正在改善。Lido 一直在堅持運營商和驗證者集多樣化,從而降低掉线或審查的風險,同時保持網絡性能和中立性。

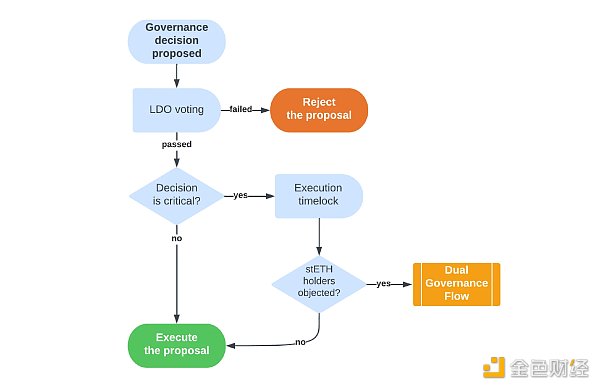

Lido 的雙重治理機制提案

在堅持去中心化的同時,Lido 也在想辦法降低其自身系統的風險,LDO+stETH 的雙重治理提案就是一個自我完善的嘗試。Lido 生態系統目前由其協議代幣 LDO 進行治理,該代幣賦予用戶在平台上對活動、升級和變更進行投票的權力。而 stETH 與 ETH 的價格保持 1: 1 的兌付比例,該幣代表了用戶質押的 ETH 持有量。

考慮到該協議控制的質押 ETH 數量巨大,Lido 的核心开發者認爲他們必須改變 Lido DAO 的治理模式,提出“LDO+stETH”的雙重治理提案,以抵御道德風險(Lido 質押的 ETH 目前已經達到 719 萬枚 ETH,比提案提出的時候高出 100 萬枚)。該提案旨在解決當前治理狀態中出現的委托代理問題,其中 LDO 持有者(代理人)可能出於自身利益行事,而無視 stETH 持有者的利益(委托人)。

質押者其實更關心的是以太坊網絡的利益,而 LDO 持有者的利益並非與之完全一致。在最糟糕的情況下,LDO 持有者理論上可以作惡,竊取在智能合約中質押的 ETH,濫用其對流動性質押代碼的控制權。這是因爲 Lido DAO 有能力升級 stETH 合約,使其能夠從任何地址銷毀 stETH,並將其鑄造到其他地址。這意味着,盡管 DAO 並不直接控制支持 stETH 的 ETH,但它可以通過修改代碼,從用戶那裏竊取資金,銷毀他們的 stETH 並將其鑄造到其他地方。

提出雙重治理方案的目標就是更好地調整雙方的激勵機制,杜絕此類事件發生。在該方案下,LDO 持有人仍然可以提出協議變更的建議,但 stETH 持有者也獲得了否決權,有權拒絕被認爲是“關鍵治理決策”的提案。這對於保護質押者的利益、防止治理被控制或協議失衡至關重要。

盡管該提案目前還沒有得到實施,但隨着 stETH 數量的持續上升,雙重治理提案將會再次被放到桌面上討論。

Lido 受益於 SEC 對 CEX 質押的監管

上周,美國證券交易委員會起訴了幣安和 Coinbase。 針對這兩家交易所的指控範圍各不相同,但有一個共同的主題——SEC 正在追查這兩家 CEX 向其美國用戶提供的質押服務。雖然 SEC 的投訴並不針對以太坊質押解決方案,但該機構已經暗示他們有意愿追查以太坊質押。

今年 2 月份,作爲與 SEC 達成的和解協議的一部分,Kraken 就被迫終止了爲美國用戶提供的以太坊質押服務,SEC 主席 Gensler 聲稱“應該讓這個市場上的每個人都注意到這一點”。而 SEC 對中心化交易所質押的追查將進一步有利於 Lido 佔據更大的 ETH 質押市場份額。

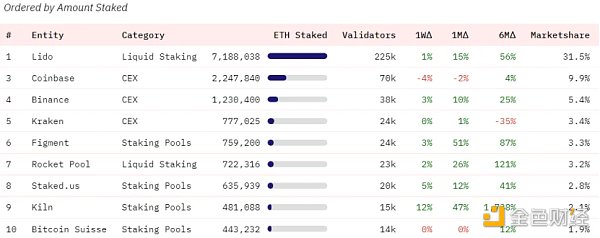

盡管上海升級之後开放了提款,但 Lido 仍保持着對以太坊質押的主導地位,本月存款增加了超過 90 萬枚 ETH ( 15 %)。Lido 的市場份額從 31.4% 增加到 31.5% ——這證明了該協議已將過去的成功轉變爲對未來主導地位的延續。

Lido 質押過度增長帶來的風險

在 2022 年 6 月以壓倒性多數投票反對自我限制存款之後,Lido 治理組織對其不斷攀升的質押佔比所帶來的威脅選擇繼續無視。從表面上看,自我限制存款的確違背了 LDO 代幣持有者的最大利益,並損害了 Lido 的盈利能力,但是,不進行自我限制對整個質押體系造成的風險也是非常現實的。

最近,越來越多的以太坊持有者开始反對 Lido,一些人認爲,如果 Lido 拒絕自我限制,社區應該強行糾正其行爲。盡管這種說法令人擔憂,但我們不太可能看到在基礎層實施此類控制,因爲這涉及到硬分叉,有可能破壞以太坊脆弱的社會共識層。

Danny Ryan 等以太坊开發人員對質押“卡特爾化”的危險提出警告,指出與非質押池資本相比,Lido 可以提取高額利潤。以太坊的支持者 Bankless 的報告指出,Lido 社區應該擔心其質押份額過度增長(質押中心化),從而抑制未來對以太坊區塊空間需求的前景。

目前,該平台的質押量已經接近第一個門檻,即大約 33.3% 的 ETH 質押量。從理論上說,若達到該閾值,以太坊更容易被攻擊者操縱。這將導致以太坊價值主張的核心屬性被降級,從而爲潛在的攻擊者提供了對該鏈的更大權力。如果 Lido 繼續以不受控制的速度增長,它將不可避免地超過這些閾值並對生態系統構成系統性風險。因此,質押份額的持續上升對 Lido 來說是一把雙刃劍,Lido 自身在去中心化以及系統風險的完善方面還有很長的路要走。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:揭开Lido崛起的面紗:它如何鞏固其在以太坊質押市場的龍頭地位

地址:https://www.torrentbusiness.com/article/46548.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33