zkSync頭部Dex對決:Syncswap vs iZiswap

作者:Alex Xu,Mint Ventures

2023年是L2大年。

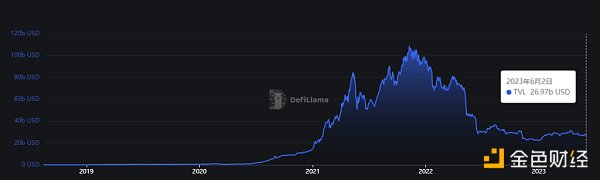

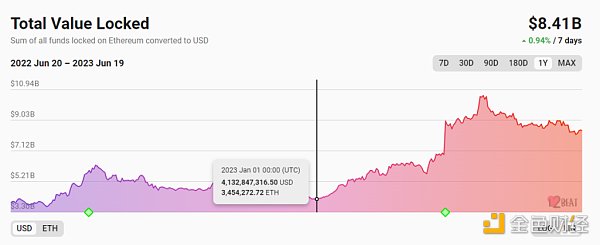

業務數據方面,在以太坊爲代表的各條公鏈的TVL仍然保持低位的同時,L2的TVL在今年快速增長,連破新高。

來源:https://defillama.com/chain/Ethereum?tvl

來源:https://l2beat.com/scaling/tvl

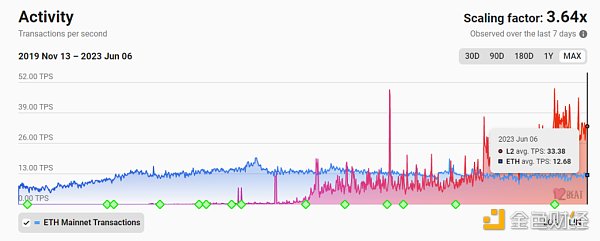

除了鏈上資金之外,鏈上的活躍數據同樣印證了這一點,自去年10月L2的實際TPS有效超過以太坊之後,今年該數據進一步迅速上升,目前L2網絡的實際TPS已經是以太坊的3倍左右,未來這個數據顯然還會繼續攀升。

下圖:L2實際TPS與以太坊的對比

來源:https://l2beat.com/scaling/activity

除了業務數據之外,今年10月來臨的坎昆升級還將大幅降低L2的費用成本,推動用戶和應用進一步向L2遷移。

就競爭格局來說,L2與L1類似,由用戶、开發者和資金構建而成的網絡效應之強大,在Web3世界僅次於穩定幣,先發優勢非常明顯。

OP Rollup領域,Arbitrum和OP兩強格局初定,未來尚可一战或許還有Coinbase基於OP stack構建的L2 Base,但能上牌桌的新玩家短期恐怕不會太多。

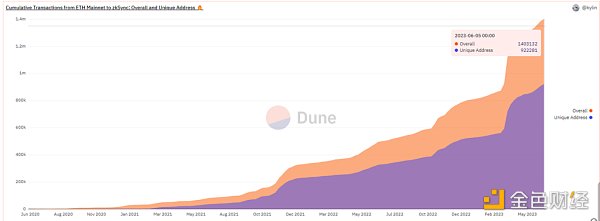

而ZK Rollup領域的大战才剛剛开始,ZK作爲以太坊基金會和Vitalik支持的長期方向,勢必在未來愈演愈烈的L2战爭中佔據一席之地。繼今年Arbitrum完成空投後,zkSync成爲了下一個備受期待的L2空投項目,其TVL和用戶活躍數持續上漲,上线不到3個月,已經成爲TVL僅次於Arbitrum和Optimism的L2,也是TVL和用戶量最大的ZK Rollup項目,目前鏈上項目類型也在逐漸豐富,既有DeFi基礎設施,也出現了如Cheems這樣的meme項目。

整體來看,zkSync已經在ZK L2的競爭中佔得先手。

Dexs:用戶和資金匯聚的基礎設施

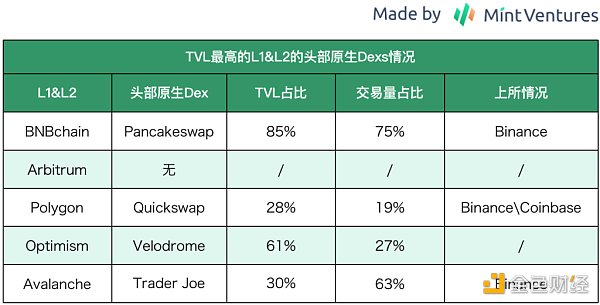

Dex、借貸和穩定幣,是L1&L2最基礎的金融三件套。但我們參考過往L1和L2的發展情況,很容易發現各條鏈的頭部“原生Dex”往往只有一個,筆者此處對“頭部”的定義標准有兩條,至少滿足一條:

TVL和交易量等業務數據遠高於競爭對手,至少一項市佔率超過50%

代幣已登陸幣安等一线交易平台

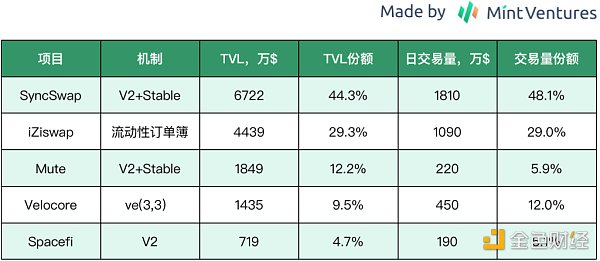

數據來源:Defillama 時間:2023.6.7 制表:Mint Ventures

作爲所在鏈的頭部Dex,相對於其他競爭者享受着更多優勢,比如:

心智佔位靠前,更容易成爲用戶交易和做市行爲的優先平台,並有更高的信任度

商務優勢,更容易獲得其他合作方的青睞,成爲流動性布置的第一站或是合作launchpad業務

流量便利,頭部Dex在各類業務排行榜、資訊、研報中都更容易獲得提及和引用,獲得更多免費曝光和自然流量

領先的流動性和交易量形成的跨邊網絡效應優勢

代幣更容易登陸頭部Cex,收獲流動性溢價和更多的持幣用戶

zkSync作爲較新的L2生態,用戶、資金、开發者都在增長的早期,各賽道的市場格局也尚未固化,其他鏈的品牌項目還沒有完成跨鏈布置(比如Uniswap V3和Aave),原生的項目還有爭奪和鞏固陣地的時間。

但是,zkSync未來的Dex格局大概率也會像其他L1&L2一樣,頭部的原生Dex只有一個(或是被Uniswap V3所佔據)。

那么問題在於,誰會成爲zkSync未來的頭部原生Dex?

zkSync Dexs賽道格局

目前zkSync的Dex項目數量衆多,採用的機制各有不同,不過從業務數據來看已經出現了市場份額的集中化趨勢。

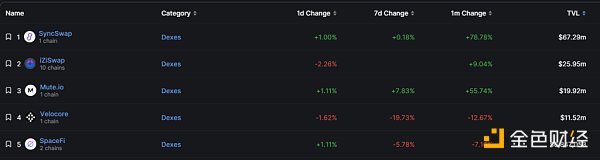

數據來源:Defillama和項目官方數據 時間:2023.6.6 制表:Mint Ventures

PS:此處【份額】以前五Dex的業務總量爲基數計算

業務機制上,前5的Dex當中有3家(SyncSwap、Mute和Velocore)採用了V2動態池+穩態池的模型,其中Velocore還在經濟模型上採用了與Velodrome類似的ve(3,3)機制,兼營流動性市場業務。

然而從TVL和交易量這兩項核心業務數據來看,目前zkSync第一梯隊的Dexs是SyncSwap和iZiswap兩家,未來的頭部Dex最有可能從這兩家中誕生。

Syncswap vs iZiswap

接下來筆者將對zkSync生態的這兩個一线Dex的基本情況進行梳理和比較,主要覆蓋項目的機制設計、業務指標、經濟模型和團隊情況等。

Syncswap

機制設計

Pool類型

總體來說,Syncswap在Dex的產品機制上並沒有太多創新,其採用了ve(3,3)類項目常用的多池機制,目前主要是基於Uniswap v2的Classic Pool(主要適用於匯率波動較大的交易對),以及基於Curve的Stable Pool(適用於匯率穩定的交易對)。

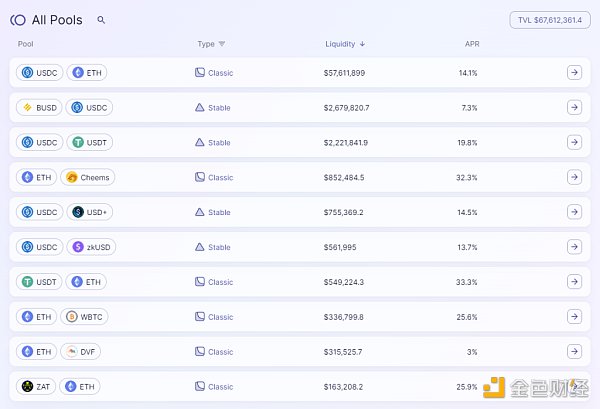

下圖:Syncswap的Pool列表

來源:https://syncswap.xyz/pools

交易費用

Syncswap把自己的手續費機制稱爲“Dynamic Fees”,但實際上它並非我們理解的動態手續費機制(資產價格波動率越高則手續費率越高,以補償LP的無常損失),或許更准確的表達應該是“自定義手續費”。

具體來說,Syncswap的手續費包含以下功能:

費用可調:不同Pool可設定不同比率的手續費率,上限爲10%

方向費率:根據交易方向(买\賣)的不同,設置不同的費率,比如买0.1%,賣0.5%

費率折扣:基於代幣抵押獲得交易手續費的減免

費用分配代理:可以直接將Pool的費用分配給外部地址

可見,Syncswap的Dynamic Fees實際上與“動態”無關,只是自定義的權限更加豐富了。

業務表現

我們從交易量、用戶數、流動性、交易費(LP費用和協議收入)四個角度對Syncswap的業務情況進行統計分析。

交易量和用戶數

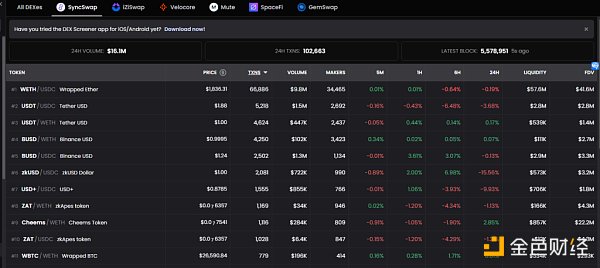

Syncswap本身沒有提供完整的交易量數據看板,基於鏈上數據對Syncswap的7日和30日交易量進行統計,其近30日(2023.5.8-6.7)的交易量爲431,351,415$,對應日均交易量14,378,380$;7日(2023.6.1-6.7)交易量爲103,743,812$,對應日均交易量14,820,5444$。

以上交易數據與Dexscreener的24小時交易量統計,以及官方各Pool的24小時交易量統計大致吻合。

下圖:Syncswap24小時交易量

來源:https://dexscreener.com/zksync/syncswap

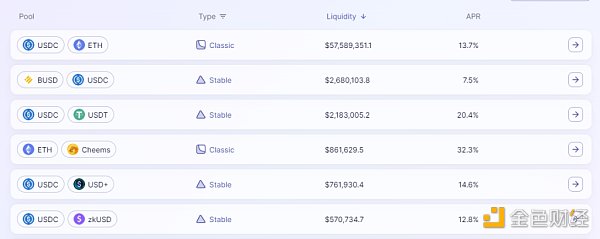

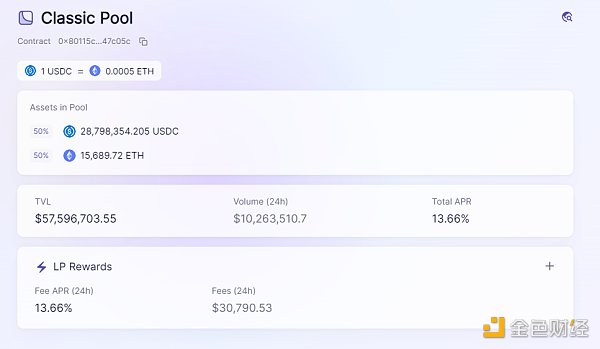

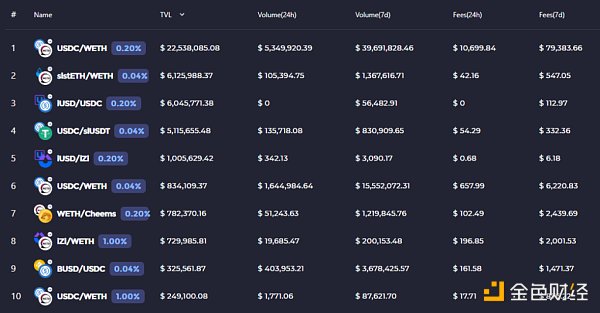

下圖:Syncswap交易量最大的Pool業務數據,日交易量約1000萬$

來源:https://syncswap.xyz/pool

而交易量構成中,其中ETH-USDC的Pool佔到了大頭份額,爲60.8%,其次是穩定幣,真正的zkSync原生資產交易量佔比還不到5%。

同樣基於鏈上數據, 2023.5.8-6.7 Syncswap的月活躍地址數爲843692,6.1-6.7的周活躍地址數爲247814,而截至6.5日zkSync的獨立地址數爲92.2萬,這也意味着近91.4%的地址在一個月與Syncswap有過交互。

來源:https://dune.com/dev_1hermn/zksync-era

流動性

Syncswap的流動性總量爲6761萬$,其中ETH-USDC Pool就佔到了5761萬美金,佔比84.5%。

來源:https://syncswap.xyz/pools

流動性前10的Pool中,zkSync原生的非穩定幣資產爲Cheems(meme)和ZAT(NFT),佔比僅爲1.5%。

交易費和協議收入

筆者對6月9日的Syncswap交易量前10的Pool的協議收入進行了統計,具體如下:

數據來源:Syncswap官方 時間:2023.6.9 制表:Mint Ventures

數據來源:Syncswap官方 時間:2023.6.9 制表:Mint Ventures

根據上表,可以發現ETH交易對的協議收入佔比達到了90.6%,是手續費和收入的大頭。此外,Syncswap對Cheems和USD+(Tangible的穩定幣)的手續費分成比率僅爲10%和20%,將大部分收入讓利給了LP,有明顯的爭取這部分流動性的意圖。

難能可貴的是,目前Syncswap還沒有發行代幣,啓動流動性或交易補貼,屬於比較少見的能實現正收益的DeFi項目。當然,這與zkSync和Syncswap目前均尚未發幣,有大量空投獵人在進行交互有較大的關系。

經濟模型

Syncswap雖然尚未正式發幣,但是已經公布了代幣的部分信息,其代幣爲SYNC,總量1億枚。

代幣規則上,Syncswap部分參考了Curve的ve模型,持幣用戶需要將SYNC轉換爲veSYNC之後才能獲得代幣效用,包括:

投票治理

協議費用分紅

交易費打折

但在具體的解鎖機制上,又與Curve有所不同,veSYNC選擇解鎖後有6個月的线性解鎖期,其中50%的代幣可以在選擇解鎖後的第20天獲得,剩余的50%則繼續线性解鎖。

盡管如此,Syncswap的代幣經濟模型披露仍不完整,比如代幣分配的比率,釋放的速度,以及ve模型是否用於指導代幣的Pool排放等,均沒有提及。但就目前項目的整體機制來看,Syncswap比較像一個ve(3,3)的Dex項目。

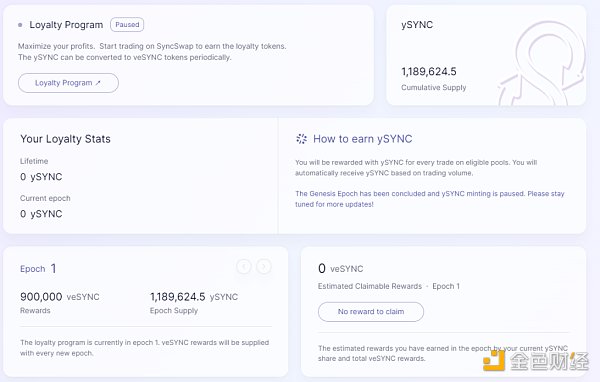

此外,雖然SYNC代幣並未上市,但是Syncswap已經推出了代幣激勵活動,即“Loyalty Program”(忠誠計劃)。該計劃激勵的主要對象是特定交易對產生的費用,類似於“交易挖礦”。

來源:https://syncswap.xyz/rewards

忠誠計劃的代幣挖礦規則如下:

用戶在指定交易對進行交易,產生的交易費用越多,獲得的活動獎勵憑證代幣ySYNC就越多,ySYNC獲得數量=用戶貢獻的交易手續費

一個計劃周期稱之爲epoch,除了創世epoch(epoch1)爲一個月,後續epoch均爲一天

用戶基於ySYNC兌換獎勵,但獎勵以veSYNC發放,用戶如果需要賣出則先要解鎖veSYNC

忠誠計劃的創世epoch爲今年4月10日-5月10日,總獎勵爲90萬veSYNC,最終參與用戶獲得的ySYNC爲1,189,624.5,這意味着活動期間用戶在指定交易對上共支付了1,189,624.5$的交易費,對應1veSYNC的獲得成本≈1.32$。

不過,目前忠誠計劃已經處於暫停狀態,總共就進行了一期。

團隊和融資

Syncswap的團隊處於匿名狀態,團隊規模和人員均不明確,目前也沒有披露過融資消息。

iZiswap

機制設計

iZiswap是iZUMi Finance的產品之一,iZUMi是一個提供多鏈的流動性服務(Liquidity as a service,LaaS)的DeFi項目,iZiswap是其流動性服務的Dex產品,其外目前已上线的其他產品包括:

LiquidBox:圍繞集中流動性(Uni V3及其衍生模式)機制的流動性激勵服務,可以幫助項目方根據價格區間自定義流動性激勵

債券融資服務:爲項目方提供類似於傳統金融裏的可轉債的融資方式

本文主要聚焦zkSync生態的頭部Dex競爭,因此將主要關注與此相關的iZiswap在zkSync網絡的情況。

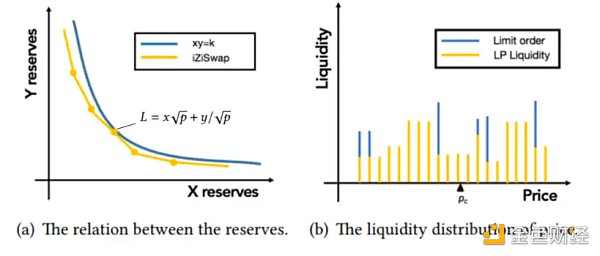

iZiswap的主要創新在於DL-AMM的提出和實現。

DL即Discretized Contentrated Liquidity(離散集中流動性),DL-AMM沒有使用恆定乘積公式,而是將流動性放在離散的不同價格點上,每一個價格點遵循恆定加和公式L = X* √ P + Y/ √P 。

無數離散的價格點相連,構成了完整的類似 Uniswap 的 AMM 價格曲线,下圖左。

來源:https://assets.iZUMi.finance/paper/dswap.pdf

DL-AMM 中的流動性將分爲兩類:LP 流動性,以及限價單流動性,兩者組合在一起,在不同的價格區域上疊加分布,見右圖。

前者是雙代幣流動性,而後者是單代幣,目標是在特定價格換取另一個代幣,一旦達到目標價格就會被換取,且不會被換回(Uni V3也可以通過掛小區間的單邊流動性實現限價單邏輯,但是價格返回時會被換回原代幣),會保留在合約內直至用戶提取。

此外,基於iZiswap流動性點狀分布的特性,其還提供了訂單簿的交易界面版本(iZiswap Pro),爲用戶提供近似於CEX的交易體驗。

來源:https://iZUMi.finance/trade

說到流動性訂單簿,很容易聯想到更知名的Dex項目Trader Joe,其在2022年11月推出了Liquidity Book(簡稱LB),同樣將流動性點狀分布,具體的價格點位上流動性同樣採用恆定和公式而非恆定乘積。

關於Trader Joe的具體情況,可以閱讀筆者的研報《借Arbitrum迎來第二春?全面解析Trader Joe業務現狀、代幣模型和估值水平》。

而實際上,Trader Joe的流動性訂單簿概念很有可能發軔於iZUMi提出的DL-AMM,iZUMi對於DL-AMM的論文《iZiSwap: Building Decentralized Exchange with Discretized Concentrated Liquidity and Limit Order》發布於2021年11月,而iZiswap上线時間爲2022年5月(首發於BNBchain),均遠早於Trader Joe的LB功能上线,Trader Joe也在其V2白皮書中標注了對iZUMi的致謝和參考。

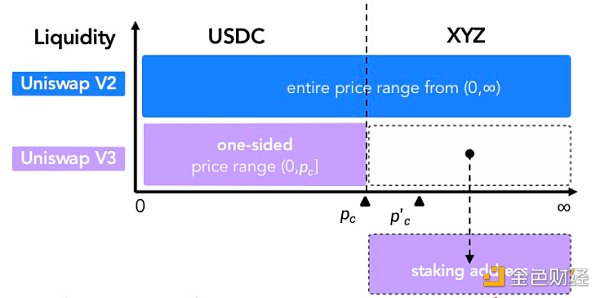

除了DL-AMM之外,iZUMi還設計了基於集中流動性的流動性激勵服務LiquidBox。基於V2的流動性挖礦激勵很簡單,用戶將LP憑證質押即可獲得代幣獎勵,這等於是在激勵全部價格區間的流動性。但V3、DL-AMM和BL這類集中流動性的激勵設計則要復雜得多。

假設一個價格爲100美金的代幣,某LP用1000$在95-105美金區間提供流動性,另一個LP同樣用1000美金在10-20美金區間提供流動性(單邊掛單),前者的流動性的利用效率遠高於後者,如果參考V2的模式直接按照流動性價值提供同樣的獎勵,顯然是不合理的。

LiquidBox對於用戶來說,是他們存入流動性和領取激勵的地方,而對於激勵方(通常是代幣項目方和iZUMi)來說,可以將獲得的流動性進行差異化的區間分配,達到項目方想要的流動性目標。

LiquidBox的方案是提供三種方案,由流動性的激勵方(通常是代幣項目方和iZUMi)共同決定採用哪一種:

1、單邊模式(oneside):用戶存入的流動性中的項目代幣將不會被存入Pool,而是單獨質押,以減少項目代幣在池子裏的數量,降低上漲時的阻力;另一半價值幣(ETH或穩定幣)則會被分配在目前的代幣市場價格左側,用於加強下跌時的买盤。這對於項目方來說,實際上實現了“增加代幣买盤,減少代幣賣盤”的作用。對於用戶來說,如果項目代幣價格上漲,則不會有“一路漲一路賣”帶來的無常損失。當然,如果代幣下跌時,由於項目代幣高位一直沒有拋售,會放大用戶因爲下跌造成的無常損失。所以這可以理解爲一種鼓勵用戶質押代幣不賣,共同(3,3)的做市機制。

下圖:單邊模式與V2的對比

來源:iZUMi文檔

2、固定區間模式(Fix range):這個比較好理解,即對固定價格區間的流動性進行激勵,比較適合穩定幣和封裝資產的激勵。

固定區間的激勵,來源:iZUMi文檔

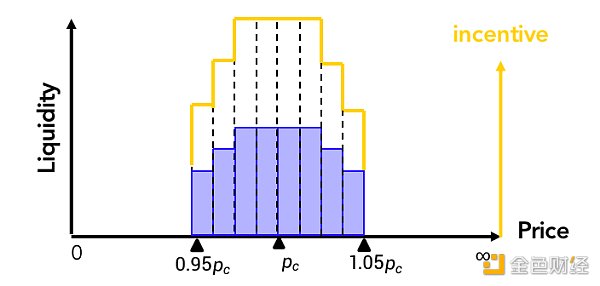

3、動態模式(Dynamic Range):用戶通過提供當前價格(Pc)的(0.25Pc,4Pc)範圍內的流動性來參與流動性挖掘。價格範圍的寬度也可以由項目方設定,如(0.5Pc,2Pc),好處是圍繞市場價格區間會有更好的流動性,但是如果代幣價格波動劇烈超出用戶初始的做市區間,用戶在承擔無常損失的同時還需要經常重新提取LP和再質押,有較高的操作損耗。

而在實際情況中,目前活躍的LiquidBox基本都選擇了動態模式。

此外,LiquidBox支持Uniswap V3和iZiswap的LP參與質押激勵,大多數开啓的激勵池都在zkSync網絡上。

業務表現

交易量和用戶數

筆者同樣採用鏈上數據,以iZiswap的同期數據與Syncwap的數據進行對比。其近30日(2023.5.8-6.7)的交易量爲195,025,494$,對應日均交易量6,500,849$;7日(2023.6.1-6.7)交易量爲60,007,769$,對應日均交易量8,572,538$。

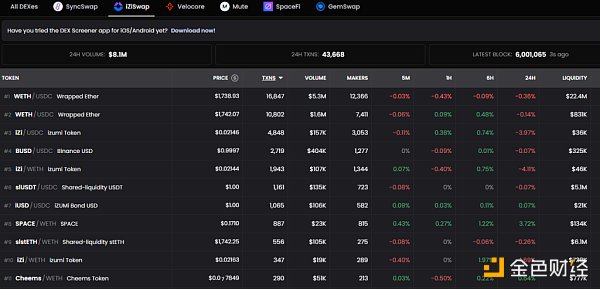

以上交易數據與Dexscreener的24小時交易量統計,以及官方各Pool的24小時交易量統計大致吻合。

來源:https://dexscreener.com/zksync/iziswap

來源:https://analytics.iZUMi.finance/Dashboard

與Syncswap類似,iZiswap的ETH-USDC交易量佔比更加極端,兩個Pool的交易量佔到了日總交易量的85.8%,其次是穩定幣和自有代幣IZI。

同樣基於鏈上數據, 2023.5.8-6.7iZiswap的月活躍地址數爲301,993,6.1-6.7的周活躍地址數爲102,938,活躍地址大概是Syncswap的35-40%左右。

流動性

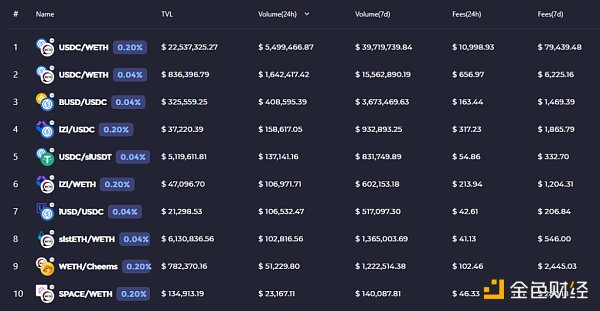

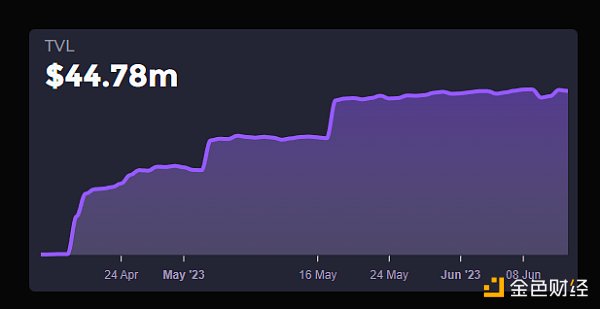

在流動性的統計上,iZiswap官方提供的數據和Defillama提供的差距很大,官方看板顯示的當前流動性爲4478萬美金,而Defillama的數據顯示爲2595萬美金。

iZiswap官方披露的流動性數據

Defillama對於zkSync上的Dex TVL統計排名

原因在於官方統計的流動性當中,包含了不少iZUMi自身發行的穩定幣和封裝資產,比如iUSD(債務融資穩定幣)和slstETH、slUSDT(基於以太坊抵押物,跨鏈發行的封裝資產),如下圖。

然而在目前的市場環境,自營穩定幣和封裝資產的推廣難度很大,因爲考慮到資產的承兌有第三方的單點風險,大部分用戶和主流defi不太接納第三方發行的封裝資產。同時據iZUMi反饋,目前以slstETH爲代表的封裝資產仍在准備期,並未正式开始運營。因此,我們在觀察TVL時以Defillama統計的數據爲准,更具參考性。

提出上面提到的封裝和自營穩定幣TVL後,iZiswap的TVL與Syncswap類似,ETH Pool的佔比達到86.8%。

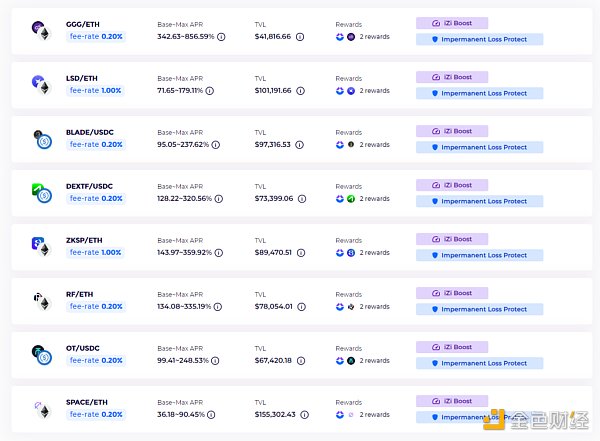

就流動性激勵來說,目前iZiswap在zkSync上开啓的LiquidBox挖礦Pool數量不少,全部採用了項目方代幣+IZI代幣雙重激勵的模式。

來源:https://iZUMi.finance/farm/iZi/dynamic

筆者對當前雙挖的代幣獎勵進行了測算,發現各流動性激勵的代幣總獎勵中大部分是項目方出資佔比更多,不過也有少量池子由於項目方代幣下跌,IZI代幣價值更高。

目前(2023.6.14)IZI在zkSync上的8個LiquidBox流動性激勵代幣總量爲60180個/日,價值約爲1208美金。

交易費和協議收入

iZiswap的數據看板展示了各Pool產生的費用情況,以下爲周費用前10的Pool排序。

數據來源:iziswap官方 時間:2023.6.14 制表:Mint Ventures

數據來源:iziswap官方 時間:2023.6.14 制表:Mint Ventures

PS:協議分配收入指分配給izi代幣用戶的收入,爲手續費的25%

相比Syncswap11,631.4$的日協議收入,iZiswap的日協議收入是6,312.5$,不過根據代幣設計,該收入的50%將用於回購iUSD和作爲市場資金,相當於僅有25%的手續費分配給IZI代幣用戶。

經濟模型

iZiswap是iZUMi的一個產品模塊,也是目前創造收入的主要模塊,就業務體量和發展前景來說,zkSync是目前iZiswap最主要的陣地。

總量、分配和供應量

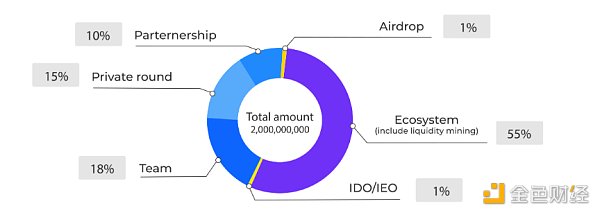

iZUMi的項目代幣是IZI,總量20億,在以太坊、BNBchain、Polygon、Arbitrum和zkSync上均有分布。

其代幣分配和釋放速度如下:

來源:https://docs.iZUMi.finance/tokens/tokenomics

根據CMC數據,目前解鎖代幣總量爲787,400,000,不過其中276,091,843.3IZI處於ve質押中。

代幣用途

IZI的代幣規劃用途有三:

1.治理投票:用於表決代幣排放去向的(暫未上线)

2.質押分紅:質押後可以獲得25%iZiswap手續費回購的IZI的分配

3.收益加速:質押後可以爲自己在LiquidBox的挖礦加速,最高2.5倍,類似於Curve的boost機制

ve模型的Dex代幣的內在價值來源主要有兩個:1.用於指揮流動性的治理權價值,其價格由對應Dex的流動性價格決定,受到所在鏈其他項目方流動性採購需求的影響;2.手續費分紅的現金流貼現。

目前iZiswap的ve投票功能尚未上线,且交易手續費的分成被債券回購模塊分流一半,代幣的內在價值受到壓制。

團隊和融資

根據Rootdata披露的信息, iZUMi Finance的創始人爲Jimmy Yin,畢業於清華大學,目前團隊人數規模爲20+。

根據rootdata披露的數據, iZUMi過往共進行了4輪融資:

2021.11:種子輪,210萬美金,對應估值1400萬美金

2021.12:A輪,350萬美金,對應估值3500萬美金

2022.5:通過Solv進行可轉債融資,3000萬美金,用於流動性運作

2023.4:通過Solv進行基金形式募資,2200萬美金,用於流動性運作

值得注意的是, iZUMi 最近兩輪的融資沒有採用直接出售代幣的方式,而是採用債券或基金募資的方式進行融資,其融資用途也不僅僅是項目开支團隊招募,而是用於流動性運作(做市),運作收益可用於團隊收入和支付融資回報。

結論

在zkSync頭部Dex的競爭中,產品機制層面Syncswap中規中矩,基本沒有讓人印象深刻的原生創新,而iZiswap的產品有比較豐富的原生探索,但是否能轉化爲用戶和資金的增長,目前來看尚不樂觀。因爲從具體業務數據來看,目前Syncswap無論是TVL還是交易量都佔據着明顯的領先位置,加上其代幣尚未分配,項目空投的預期對用戶的資金和交易行爲有很強的吸引力,享受着更低的運營成本(相反iZiswap每天仍然有代幣激勵的費用支出)。

不過,雙方目前共同面臨的問題是zkSync由於誕生不久,有生命力的原生項目數量不足,兩個Dex的大部分流動性和交易量都與ETH相關。

未來zkSync上會誕生更多的原生項目,這些項目會選擇在哪個平台部署初始流動性?是業務更爲領先的zkSync,還是機制玩法更爲豐富的iZiswap,這也給後續的競爭留下了一定的懸念。除此之外,Uniswap此前早在2022年10月就投票通過了將V3部署至zkSync的表決,可能隨時進入這個全新的市場,帶來更大的競爭壓力。

我們拭目以待後續的發展。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:zkSync頭部Dex對決:Syncswap vs iZiswap

地址:https://www.torrentbusiness.com/article/45489.html

標籤:DEX

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33