下一個萬億美元級別的市場?世界金融巨頭正在搶灘RWA代幣化

原文作者:Karen,Foresight News

RWA(Real World Assets)代幣化不僅是 DeFi 和 Web3 走向主流的關鍵,更有顛覆某些金融領域的潛力。

「一切皆可代幣化」也並非空話,在區塊鏈上,任何有形或者無形的價值皆可在鏈上表示,包括黃金、房地產、債務、債券、藝術品、碳信用,甚至所有權以及內容許可。因 RWA 代幣化所具有的成本低、效率高、因分割所有權帶來的可訪問性廣、高流動性、DeFi 採用等巨大優勢,越來越多的金融巨頭开始在該領域試水和布局。

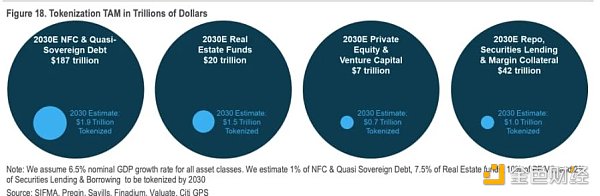

花旗最近發布的一份研報預測,到 2030 年,將有 4 萬億至 5 萬億美元的代幣化數字證券,基於分布式账本技術的貿易金融交易額也將達到 1 萬億美元。該激進預測基於以下假設:

1、預計 187 萬億美元非金融公司和准主權債券市場中有 1.9 萬億美元的代幣化市場(佔據 1% );

2、預計 20 萬億美元房地產基金市場中有 1.5 萬億美元的代幣化市場(佔據 7.5% );

3、預計 7 萬億美元私募股權和風險投資基金市場中有 0.7 萬億美元代幣化市場(佔據 10% );

4、預計 42 萬億美元證券融資和抵押活動市場中有 1 萬億美元代幣化市場(2% ) 。

5、預計 12 萬億美元的貿易融資市場中將有 1 萬億美元代幣化市場。

香港金管局在本月宣布的數碼港元先導計劃中也提到, 16 家來自金融、支付和科技界的入選公司將於今年內進行首輪試驗,深入研究數碼港元在六個範疇的潛在用例,包括全面支付、可編程支付、離线支付、代幣化存款、第三代互聯網(Web3)交易結算和代幣化資產結算。事實上,今年 2 月份,香港特區政府就成功發售了 8 億港元的代幣化綠色債券。這是全球首批由政府發行的代幣化綠色債券。

在本篇文章中,筆者將匯總和梳理金融巨頭在 RWA 代幣化中的探索和布局。其中,摩根大通、高盛、星展銀行、瑞銀集團、桑坦德銀行、法國興業銀行、Hamilton Lane 等金融機構已從研究、探索階段步入實測 / 實战階段,淡馬錫、匯豐銀行、貝萊德等機構尚處於探索和准備階段。

近幾年來,中國幾大行也在供應鏈金融、貿易融資、支付等領域採用區塊鏈技術,發布了比如區塊鏈貿易金融平台、資產證券化平台、互聯網電商融資系統等的相關平台,更多的是用來數字化轉型和提升金融服務效率。

整體來說,盡管資產代幣化距離抵達大規模採用的路途尚遠,但隨着部分主導金融市場的巨頭從研究、探索、試驗逐步轉向推進階段,RWA 代幣化採用的勢頭已經發生了比較明顯的變化。

摩根大通:代幣化是傳統金融的殺手級應用

作爲一家總部位於紐約的跨國投資銀行和金融服務公司,摩根大通(JP Morgan)在 RWA 領域也在不斷積極試水和布局。

「代幣化是傳統金融的殺手級應用」,摩根大通數字資產平台 Onyx Digital Assets 負責人 Tyrone Lobban 的觀點最能顯示出該行對 RWA 代幣化的堅定愿景和重視。

今年 4 月份,Tyrone Lobban 在接受 CoinDesk 採訪時表示,該公司仍在堅定不移地實施代幣化傳統金融資產的計劃,基本上沒有受到加密熊市和監管不確定性的影響。該銀行使用其 Onyx Digital Assets 平台處理了近 7000 億美元的短期貸款交易。使用基於 Onyx 的回購服務的客戶包括高盛、法國巴黎銀行和星展銀行,當前還有十五家銀行和經紀交易商正在尋求注冊。隨着平台的發展,Onyx 將專注於傳統上難以融資的資產,如貨幣市場基金,並將其用作抵押品,預計將發行更廣泛的基於區塊鏈的資產,包括私募基金。

Onyx Digital Assets 於 2020 年 11 月由摩根大通推出,是一個基於區塊鏈的企業級平台,旨在代幣化傳統資產和釋放流動性。Onyx Digital Assets 的代幣化抵押品網絡(TCN)利用區塊鏈實現了貨幣市場基金(MMF)份額的代幣化所有權權益的轉讓,允許資產管理公司和機構投資者質押或轉讓 MMF 股票作爲抵押品。

摩根大通在 RWA 方面的探索不止是 Onyx ,還有:

2022 年 5 月份,據彭博社報道,摩根大通正在探索使用區塊鏈進行抵押品結算,第一筆此類交易發生在 5 月 20 日,彼時摩根大通的兩個子公司將代幣化的貝萊德貨幣市場基金股票作爲抵押品在其私有鏈上進行了轉移結算。摩根大通計劃在未來幾個月內將代幣化抵押品擴大到包括股票、固定收益及其他資產類型。

2022 年 10 月份,摩根大通通過 JPM Coin 實現代幣化美元存款,計劃很快啓用基於區塊鏈的歐元存款。JPM Coin 是一種錨定美元的穩定幣,運行在 Quorum 區塊鏈上,允許摩根大通客戶轉移在摩根大通存款的美元。

2022 年 11 月份,新加坡金管局(MAS)上线數字資產試點和去中心化金融(DeFi)服務,其 Project Guardian 下的第一個行業試點探索批發融資市場中潛在的去中心化金融(DeFi)應用的公司已經完成了第一筆實時交易,並正在測試資產代幣化和 DeFi 在金融領域更廣泛用例中的應用。在第一個行業試點下,星展銀行、摩根大通和 SBI Digital Asset Holdings 針對包括代幣化資產的的流動資金池進行了外匯和政府債券交易。

高盛:通過代幣化平台 GS DAP 入局 RWA

比肩摩根大通的另一家頂級投行高盛(Goldman Sachs)也在 RWA 領域不斷探索。

2022 年 4 月份,高盛數字資產全球負責人 Mathew McDermott 在加密和數字資產峰會上表示,隨着投資銀行深入加密貨幣領域,高盛正在研究 NFT,尤其是「實物資產的代幣化」。

根據 2022 年 6 月份由的一份報告顯示,GS Digital Assets 部門正在區塊鏈技術和智能合約作爲基礎技術,爲客戶提供債務、股票、基金和衍生品的數字發行,並將其後續的端到端生命周期數字化,包括公共和私有區塊鏈上的分布式账本上的交易、結算、托管和資產服務, 包括建立战略性 GS DAP 數字代幣化和生命周期平台。

2022 年 11 月份,歐洲投資銀行(EIB)宣布與高盛歐洲銀行(Goldman Sachs Bank Europe)、桑坦德銀行(Santander)和法國興業銀行(Société Générale)合作,推出了以歐元計價的數字原生債券 Project Venus,這只 1 億歐元的兩年期債券使用基於私有區塊鏈技術的發行、記錄和結算,代表了高盛代幣化平台 GS DAP 的首次發行。

今年 1 月份,高盛推出的數字資產平台 GS DAP 已正式上线,該平台基於 Digital Asset 的 Daml 智能合約語言和隱私區塊鏈 Canton 开發,數字資產通過其隱私協議確保數據僅與有資格的利益相關者共享,同時支持全球連接資產所需的可擴展性。

今年 2 月份,香港特區政府宣布利用利用高盛代幣化平台 GS DAP 成功發行 8 億港元的政府綠色債券計劃(GGBP)。

花旗集團:資產代幣化正接近一個增長拐點

花旗集團(Citigroup)在今年 3 月份發布的《貨幣、代幣和遊戲》報告中指出,通過區塊鏈代幣化資產的潛力雖然是變革性的,但尚未達到大規模採用的地步,目前正接近一個增長拐點。有望以數十億用戶和數萬億美元的價值來衡量。

花旗集團認爲如果代幣化理論成立,那么 21 世紀可能會看到受監管的、全球性的、基於代幣的多資產網絡的創建。早在 2020 年,花旗分析師就直言,隨着新的流動性二級市場的創建,銀行可以探索諸如以代幣化房地產資產爲抵押的貸款等機會。

2022 年 6 月份,花旗宣布已選擇瑞士加密貨幣托管公司 Metaco 开發和試點數字資產托管功能,重點將放在代幣化證券上。

2023 年 4 月份,Citi India 爲其客戶 Cummins India Limited 完成了其首個區塊鏈信用證(LC)交易。Contour 是一個全球數字貿易融資網絡,由區塊鏈技術提供支持,使多方(銀行、企業和物流合作夥伴)能夠在單一平台上實時無縫、安全地協作。花旗是 Contour 的創始成員銀行。

星展銀行:參與新加坡金管局數字資產試點和 DeFi 服務

新加坡星展銀行(DBS Bank)是最早入局數字資產領域的金融公司之一,在初期主要涉及數字資產交易、證券型代幣發行(STO)和托管等服務。STO 雖說也屬於將現實資產代幣化,不過目的是用來籌款,受到的限制更多,比如可能僅在私有鏈上發行、受到嚴格的監管限制等。

2020 年 8 月份,星展集團宣布面向合格投資者、金融機構和家族辦公室推出數字交易所 DDEx(DBS Digital Exchange),爲機構和合格投資者提供代幣化,交易和托管服務。

2021 年 6 月份,星展銀行通過發行數字債券,啓動了其首次證券型代幣發行(STO),發行 1135 萬美元的數字債券。

2022 年 11 月,星展銀行表示已通過摩根大通基 Onyx 完成了固定收益產品交易,成爲了使用該網絡的首個亞洲銀行。

2022 年 11 月份,新加坡金管局(MAS)上线數字資產試點和 DeFi 服務,其 Project Guardian 下的第一個行業試點下,星展銀行、摩根大通和 SBI Digital Asset Holdings 針對包括代幣化資產的的流動資金池進行了外匯和政府債券交易。

淡馬錫:正在爲代幣化資產作准備

淡馬錫在幾年前就开始探索區塊鏈技術和資產代幣化的應用,不過尚未推出正式服務。值得一提的是,淡馬錫去年在 FTX 崩盤事件中損失慘重,該公司在 2021 年 10 月至 2022 年 1 月期間共向 FTX、FTX US 投資約 2.75 億美元,已於去年決定全部減記。

2021 年 1 月份,新加坡交易所(SGX)和淡馬錫宣布成立合資企業(JV),新合資企業專注於通過智能合約、分類账和代幣化技術進行資本市場工作流程。

2022 年 5 月份,淡馬錫區塊鏈投資董事總經理 Pradyumna Agrawal表示,未持有比特幣,但正在爲代幣化資產作准備。

匯豐銀行:正在探索資產代幣化用例

匯豐銀行在資產代幣化的探索相對謹慎,目前在資產代幣化方面涉及的範圍也較爲局限。

2022 年 11 月,匯豐銀行宣布計劃推出基於 DLT 的債券代幣化平台 HSBC Orion,該解決方案能夠實現數字債券和用於結算的貨幣的代幣化,從而實現原子結算或交付與支付(DvP)。不過,數字債券計劃不涉及加密貨幣,而是使用許可的區塊鏈基礎設施。

2023 年一季度,歐洲投資銀行(EIB)與法國巴黎銀行、匯豐銀行和加拿大皇家銀行資本市場合作,在私有區塊鏈上發行了以英鎊計價的數字債券表示,這筆 5000 萬英鎊(6160 萬美元)的浮動利率債券在私有區塊鏈中注冊。

2023 年 ,匯豐銀行在一則招聘信息中爲其全球私人銀行和財富業務招聘產品總監,該職位將專注於資產代幣化用例。

香港金融管理局在今年 5 月份啓動的數碼港元先導計劃中,參與首輪試驗的 16 家來自金融、支付和科技界的入選公司包括匯豐銀行。

富達:激進布局 Crypto,對真實資產代幣化或持觀望態度

作爲全球領先的資產管理公司之一,富達(Fidelity)在 2014 年就开始在加密領域進行研究和探索,且布局相對激進, 2018 年推出的富達數字資產(Fidelity Digital Assets)子公司幫助機構採用數字資產,提供數字資產托管、交易以及資產管理服務, 2022 年又針對零售客戶推出加密投資產品 Fidelity Crypto。值得一提的是,富達去年還計劃允許投資者在他們的 401 (k)中开設比特幣账戶,不過之後因監管等問題受阻。

不過,富達在真實資產代幣化方面的布局和進展並不明顯,似乎處於觀望階段,不過隨着真實資產代幣化的發展,富達可能會在未來進一步拓展這一領域。

新加坡交易所:與新加坡金管局探索代幣化資產結算

2018 年 11 月,新加坡金融管理局(MAS)和新加坡交易所(SGX)开發了交付與支付(DvP)功能,用於跨不同區塊鏈平台結算代幣化資產。

2020 年,星展銀行推出數字資產交易所時,新加坡交易所持有星展數字交易所 10% 的股份。

2021 年 1 月份,新加坡交易所和淡馬錫宣布成立合資企業(JV)Marketnode,新合資企業專注於通過智能合約、分類账和代幣化技術進行資本市場工作流程。

貝萊德:正在探索股票和債券的代幣化

資管行業龍頭貝萊德在 Crypto 領域的布局也相對積極,如,通過區塊鏈 ETF、現貨比特幣私人信托、爲比特幣礦企 Core Scientific 提供 1700 萬美元貸款、通過 Coinbase Prime 爲其機構客戶提供加密交易和托管服務等多方面來進軍 Crypto 市場。

在真實資產代幣化方面,雖然貝萊德已明確公开正在該領域探索,但當前並未有明顯實質進展。

2023 年 3 月份,貝萊德首席執行官 Larry Fink 在致貝萊德股東的年度信函中表示,「貝萊德將繼續探索數字資產生態系統,尤其是與我們的客戶最相關的領域,例如許可區塊鏈和股票和債券的代幣化。」

紐約梅隆銀行:代幣化有能力徹底變革金融格局

紐約梅隆銀行(BNY Mellon)在 Crypto 和真實資產代幣化領域方面也一直在積極探索和實踐,並對真實資產代幣化的應用前景持开放態度。該行不僅是 USDC 儲備金主要托管方,也獲紐約監管機構批准提供加密貨幣托管服務,

2022 年 9 月份,紐約梅隆銀行官網發布《代幣化興起》報告,認爲代幣化有能力徹底變革金融格局,從根本上改變投資的管理、使用和貨幣化方式。

今年 5 月份,紐約梅隆銀行表示,該行目前正在推進涉及分布式账本技術、代幣化和數字現金的舉措,包括爲數字資產提供托管、清算服務,以及實現證券代幣化等新的用例等。

瑞銀集團:在代幣化資產方面已有實質性進展

作爲總部位於瑞士蘇黎世的跨國投資銀行和財富管理公司,瑞銀集團在代幣化資產方面已有實質性進展。

2019 年 10 月,據 finews.com 報道,瑞銀集團正在尋求對其證券部門的資產進行代幣化,包括債務,結構性產品和實物黃金。

2021 年 5 月份,瑞銀集團已經爲 100 多家機構客戶提供了一個試點計劃,以代幣化實物資產。該項目在以太坊平台上運行。

2022 年 11 月,瑞銀集團宣布上市首只基於區塊鏈的數字債券,該三年期債券價值約 3.7 億美元,票面利率爲 2.33% 。該債券將在 SIX Digital Exchange 基於區塊鏈的平台上發行,並在 SDX 和 SIX Swiss Exchange 進行交易。

2022 年 12 月份,瑞銀倫敦分行在以太坊上向香港和新加坡的高淨值個人和家族辦公室發行了 5000 萬美元的代幣化債務證券。

桑坦德銀行:測試債券、農產品、二手車和房地產代幣化

2019 年 9 月份,桑坦德銀行宣布在以太坊上發行首個端到端區塊鏈債券(價值 2000 萬美元)。

2022 年 3 月份,西班牙跨國銀行桑坦德銀行與阿根廷農產品代幣化平台 Agrotokeon 合作,已向阿根廷農民提供以代幣化商品爲抵押的貸款,信貸抵押品是基於 Agrotoken 推出的大豆(SOYA)、玉米(CORA)和小麥(WHEA)代幣。

2022 年 10 月份,桑坦德巴西开始測試二手車和房地產轉讓的代幣化系統。

2023 年 1 月,歐盟委員會和德國銀行協會共同發起了一項關於代幣化重要性的倡議,桑坦德銀行等來自私營、工業、金融和數字行業的 20 多家知名合作夥伴參與。

德意志銀行:在 Memento 區塊鏈上推出代幣化基金

2021 年 5 月份,德意志銀行新加坡證券服務公司和 Hashstacs(STACS)宣布完成概念驗證(POC),稱爲「Project Benja」,這是一個將 DLT 用於數字資產和可持續發展掛鉤債券的「bond in a box」概念驗證。德意志銀行表示,該 POC 使其能夠評估代幣化資產的實際處理,以及它們在新加坡和其他市場商業化可能帶來的機遇和挑战。

2023 年 2 月份,德意志銀行在 Memento 區塊鏈上推出代幣化基金。

法國興業銀行:參與 RWA 代幣化 DeFi

法國興業銀行在數字資產領域的布局也一直保持着積極的態度,並且是爲數不多參與 DeFi 的金融公司之一。

2019 年 4 月份,法國興業銀行子公司法國興業銀行 SFH 在以太坊上發行 1 億歐元的擔保債券。

2020 年 5 月份,法國興業銀行 SFH 發行了 4000 萬歐元的擔保債券,作爲直接在公共區塊鏈上注冊的證券代幣。

2021 年 4 月份,法國興業銀行在 Tezos 公共區塊鏈上結構性產品。

2022 年 8 月份,MakerDAO 同意向法國興業銀行子數字資產公司 SG Forge 提供高達 3000 萬美元的貸款。今年 1 月份,SG Forge 提取了第一批 700 萬美元的 DAI 穩定幣作爲貸款的一部分。

2023 年 4 月份,法國興業銀行子公司 SG-Forge 針對機構客戶推出與歐元掛鉤的穩定幣 EUR CoinVertible。EURCV 穩定幣僅適用於法國興業銀行通過其 KYC 和 AML 程序加入的機構投資者。

Hamilton Lane:通過代幣化基金和建立合作關系來提供代幣化訪問機會

Hamilton Lane 是一家總部位於美國的私募市場投資管理公司,通過與基於區塊鏈的金融服務公司合作來爲客戶降低投資門檻,提供代幣化訪問機會。

2022 年 3 月份,Hamilton Lane 與數字證券交易所 ADDX 合作,對 Hamilton Lane Global Private Assets Fund 提供代幣化訪問機會。

2022 年 10 月份,Hamilton Lane 和數字資產證券公司 Securitize建立合作關系,旨在通過代幣化擴大投資者對 Hamilton Lane 基金的訪問。

2022 年 10 月份,Hamilton Lane 與區塊鏈金融服務公司 Figure 准備合作推出以私募市場爲重點的區塊鏈原生注冊投資基金。該基金使用 Figure 的數字基金服務(DFS)平台將基金份額所有權記錄數字化在 Provenance Blockchain 上。

2023 年 1 月份,Hamilton Lane 开設一只代幣化基金,該代幣化基金的投資最低額度已從 500 萬美元降至 2 萬美元,並部署在 Polygon 上。

道富銀行:創建一系列代幣化解決方案

道富銀行是一家領先的機構投資者金融服務提供商之一,截至 2023 年 3 月 31 日,托管資產達 37.6 萬億美元,管理資產達 3.6 萬億美元。

美國道富銀行(State Street)推出的名爲「State Street Digital」的數字資產服務平台提供一系列托管、基金管理、抵押品管理、代幣化和支付工具。

2022 年 8 月份,道富銀行表示在代幣化方面看到了「重大機遇」,致力於在 2023 年將資金和私人資產代幣化,以提高客戶的效率和可訪問性。

道富銀行還投資了基於區塊鏈的金融和監管技術公司 Securrency,並創建了一系列代幣化解決方案,包括:

1、與資產管理公司一起代幣化基金份額的概念證明;

2、自動化外匯無本金交割遠期的場外交易生命周期;

3、在 State Street Alpha 上進行數字化交易處理,提供匯總數據,分析和實時見解。

中國國內銀行布局

近幾年來,中國幾大行也在供應鏈金融、貿易融資、支付等領域採用區塊鏈技術,發布了比如區塊鏈貿易金融平台、資產證券化平台、互聯網電商融資系統等的相關平台,更多的是用來數字化轉型和提升金融服務效率。

2017 年 8 月份,中國農業銀行上线了基於區塊鏈的涉農互聯網電商融資系統。

2018 年,建設銀行試水「區塊鏈 + 金融」,完成了 BCTrade 區塊鏈貿易金融平台搭建,隨後於 2019 年發布 BCTrade 2.0 區塊鏈貿易金融平台。該平台通過區塊鏈技術應用實現國內信用證、福費廷、國際保理等貿易金融業務交易信息的傳遞、債權的確認及單據的轉讓全電子化流程,彌補相關系統平台缺失,規避非加密傳輸可能造成的風險,提高業務處理效率。

2018 年 6 月份,交通銀行正式上线投行全流程區塊鏈資產證券化平台「聚財鏈」, 通過爲交行、交銀國信等集團內部機構,及普華永道、中倫、中債資信、中誠信等中介機構部署區塊鏈節點,實現了資產證券化項目信息與資產信息的雙上鏈,同步實現基於智能合約的跨機構盡職調查的流程化,全面重塑投行資產證券化業務操作流程。

2019 年 12 月份,中國銀行在境內完成2019 年第一期 200 億元小型微型企業貸款專項金融債券發行定價,募集資金專項用於發放小微企業貸款。 在本次發行中,中國銀行同步使用了自主研發的區塊鏈債券發行系統。該系統以區塊鏈網絡爲底層平台,支持債券發行過程中關鍵信息和文件的鏈上交互和存證。

2020 年 8 月份,中國銀行業協會組織聯合五大行共建中國貿易金融跨行交易區塊鏈平台( CTFU 平台)。

2021 年 1 月份,中國工商銀行自主研發的「工銀璽鏈」區塊鏈平台通過國家工信部五項可信區塊鏈技術測評。

2021 年 3 月份,浦發銀行作爲聯席主承銷商,聯合中央結算公司首次運用區塊鏈技術支持星展銀行(中國)有限公司發行20 億元二級資本債。

2021 年 6 月份,招商銀行上线區塊鏈門戶網站「一鏈通」,招行已探索的區塊鏈應用場景包括供應鏈、電子票據、資金結算 、跨境金融、多方協作、合同存證等。

總結

盡管當前 DeFi 和 Web3 市場與傳統金融市場的體量相比仍有較大差距,但 RWA 代幣化有希望爲 Web3 引入下一個萬億美元級別的市場。

不過,當前將資產代幣化涉足 DeFi 中抵押借貸、信貸、可組合性等屬性的市場規模相對較小,也面臨流動性差、流動性割裂、基礎設施的不完善等挑战,除此之外,來自監管機構的更多清晰度、相關標准的相對一致性等對於刺激 RWA 代幣化的增長也至關重要。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:下一個萬億美元級別的市場?世界金融巨頭正在搶灘RWA代幣化

地址:https://www.torrentbusiness.com/article/41681.html

標籤:RWA

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59