深熊中DAO的新出路:倒閉比苟活更賺錢

作者:IGNAS , DEFI RESEARCH 編譯:Katie 辜,Odaily 星球日報

當 DAO 解散時,剩余的資金分配給代幣持有者,有些 DAO 會出現倒閉了比營業更有價值的情況。MEV 項目 Rook DAO 的解散正是如此。ROOK 代幣持有者投票決定關閉並分配價值 2500 萬美元的財庫。根據這一決定,其代幣價格上漲了 5 倍。此次價格飆升主要是由於財庫價值超過了 ROOK 代幣的總市值。

請記住,並非所有 ROOK 代幣持有者都會贖回他們的代幣。ROOK 的例子只是深熊中的 DeFi DAO 目前正在上演的“新玩法”的一部分。

本文我們將探索 DAO 解散卻能盈利的策略,並分析此類事件中 DAO 潛在的風險。該策略存在爭議,DYOR。

什么是“Slow Rug”?

圈內人應該對“rug pull”(跑路)很熟悉。“rug pull”是指开發者爲了個人利益突然抽幹項目資金的一種退出市場的騙局。但是還有“slow rug”,這是一個更微妙的版本,資金在較長一段時間內被慢慢抽走,通常僞裝成工資等合法運營費用。

例如,由 22 個 DAO 貢獻者組成的 Rook Lab 每年收到 610 萬美元(每個貢獻者 30 萬美元)。然而,該團隊一直無法提供路线圖或目標,即使協議的交易量在短短六個月內下降了約 78% 。

“slow rug”比看起來更復雜,因爲這種情況下 DAO 面臨幾個問題:

法律清晰性:DAO 在法律上處於灰色地帶,導致運營、資金管理和稅收方面的不確定性;

法律合規關系:由於管轄範圍不同,管理與全球個人和組織的法律關系很復雜;

責任限制:DAO 代幣持有人的潛在責任是一個問題,可以選擇成立法人實體、共同基金或賠償基金;

治理:在治理中平衡效率與去中心化和透明度是一個主要挑战;

人才管理:由於缺乏可籤訂合同的法律實體和角色的自我導向性質,DAO 中的人才招聘、入門和管理可能會很困難。

我們如何監督那些沒有爲代幣持有者增加價值的團隊?

一些 DAO 通過“原地解散”來承擔責任。例如,Fei 核心團隊(Tribe DAO)決定解散,並從其財庫向代幣持有人分發了 2.2 億美元。在投票時,TRIBE 的估值僅爲 6600 萬美元,但現在的交易價格爲 1.28 億美元。

在 Rook 和 Tribe 這兩個案例中,DAO 的解散對代幣持有人來說是有利的。但是,當核心團隊成員抵制治理投票時會發生什么?這就是事情變得有趣的地方。

Aragon DAO 遭受攻擊,面臨“爲了賺錢被解散”的風險?

最近的 Aragon DAO 受到了一個被稱爲“無風險價值(RFV)攻擊者”的協同團體的 51% 攻擊,該團體與 Rook DAO 的解散和清算有關。Aragon 將矛頭指向了一家大型資產管理公司——Arca 資本管理公司。有證據表明,Arca 的參與是爲了從 Aragon 獲取經濟利益。

5 月 2 日,大量新成員湧入 Aragon Discord 頻道並向多名貢獻者發送私聊信息,施加壓力要求盡快將資金從 Aragon Association 轉移到 Aragon DAO。據稱,這些成員與參與了 Rook DAO 的資產接管事件有關,他們花了幾個月積累了 ANT 代幣,這讓他們獲得了在 Aragon DAO 中的投票權。最終 Aragon Association 禁了可疑的 Discord 用戶,CoinDesk 採訪的每一個被禁用戶都是 Rook 的成員。在維權投資者呼籲 Rook 項目向其代幣持有者返還資本後,Rook 於上月解散其 DAO。

“RFV 攻擊者”將自己描述爲“加密禿鷹”,據報道,他們是一個復雜、資源充足、協調一致的組織。據稱他們“對摧毀 Rook DAO、Invictus DAO、Fei Protocol、Rome DAO 和 Temple DAO 負有責任”。值得注意的是,該團體的一名成員因參與 Mango DAO 漏洞利用而被判入獄。最近,該組織領導了對 Rook DAO 的財務接管,使用社會工程學策略攻擊該組織,成功解散 DAO 並清算一半的金庫以獲取經濟利益。作爲回應,Aragon 協會宣布計劃將 Aragon DAO“重新定位”爲新興 DAO 的資助項目。該協會現在將分批轉移資金,而不是一次性轉移整個財庫資金。

“RFV 攻擊者”的攻擊動機是因爲看中了 Aragon 財庫價值約 1.89 億美元的資產與 ANT 代幣的較低市值之間的差異。其 ANT 代幣的市值爲 1.28 億美元,低於其財庫價值約 1.89 億美元的資產。在 DAO 中,可以購买足夠的代幣並按照自己的意愿進行投票。面臨風險的 DAO 是那些代幣交易價格低於其財庫資產價值的 DAO。相反,如果代幣以溢價交易,面臨資產被接管的風險則較低。

在接受 DL News 採訪時,Arca 的聯合創始人兼首席信息官 Jeff Dorman 表示,這是市場向公司或項目傳達的一個明確信號,即“市場認爲 Aragon 沒有妥善管理這些資產”。Jeff Dorman 進一步解釋說:“如果你不發行代幣,你就有完全的自主權。當你發行、空投或出售代幣並公开交易時,你就對這些代幣持有者負有信托責任。”

通過接管資產的盈利方式

是接管還是強佔?受益對象不同,看法可能會有所不同。RFV 攻擊者的“战術”最終還是招致了大量批評。

然而,它也爲 DeFi 提供了一種獨特的套利方式,以下是該策略的展开方式:

識別資金資產價值低於項目代幣市值的 DAO;

購买足夠的項目代幣,以獲得對 DAO 決策的影響力;

利用這種影響力投票支持解散 DAO;

如果投票通過,DAO 的資金將分配給代幣持有者。

在 Aragon 的例子中,最後一部分是非常重要的。如果你購买了代幣,而核心團隊最終忽視了多數人的投票,那么你可能手握治理代幣,卻無治理權利,這些治理代幣實際上沒有進行投票的權利。

此外,實現真正的接管比聽起來要困難得多。你必須在不導致代幣價格大幅飆升的情況下購买代幣,特別是在面對滑點和流動性等問題時。然後還有盡職調查過程和治理建議需要處理。如果這還不足以完成接管,那么必須進行一場公關活動,說服其他代幣持有者支持你的提議。

盡管“無風險價值(RFV)攻擊者”這個名字可能在暗示其風險低,但這根本不是一個無風險的策略。但 ROOK 例子中 5 倍的激增也表明了它可以帶來巨大的收益。

如何識別有風險的 DAO?

假設靠解散 DAO 賺錢的趨勢持續存在,並且 RFV 攻擊者和 Arca 繼續瞄准新的 DAO,我們的首要任務將是識別出財庫資產價值低於其各自代幣市值的 DAO。

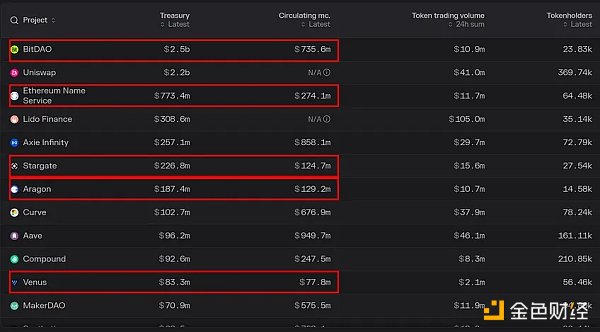

有一些工具可以用來識別,如 Token terminal 和 DeFiLlama。Tokenterminal 擁有 67 個項目的財庫數據庫。我們甚至可以增加流通(或完全稀釋)市值來立即查看哪些 DAO 面臨風險。

撰寫本文時,我發現在 67 個上线項目中,有 23 個項目的財庫價值高於各自代幣的流通市值。

以下是其中幾個項目,以及它們的財庫價值與流通市值:

BitDAO: 25 億美元 vs 7.35 億美元

Ethereum Name Service: 7.73 億美元 vs 2.74 億美元

Stargate: 2.26 億美元 vs 1.24 億美元

Aragon: 1.87 億美元 vs 1.29 億美元

Venus: 8300 萬美元 vs 7700 萬美元

Instadapp: 6160 萬美元 vs 2500 萬美元

Wombat Exchange: 5530 美元 vs 890 萬美元

Hop Protocol: 5300 萬美元 vs 780 萬美元

Euler: 4160 萬美元 vs 3180 萬美元

Gearbox: 3800 萬美元 vs 700 萬美元

Tornado Cash: 3490 萬美元 vs 1000 萬美元

如果我們考慮到完全稀釋的估值,情況就會有所改變,但這些代幣並不流通,因此不能用於投票。

TokenTerminal 數據的問題在於它在計算中考慮了項目自身的代幣。而 DefiLlama 提供了不包括項目自身代幣的總資金價值。

以下是擁有至少 1000 萬美元財庫資產的最新名單:

BitDAO: 8.22 億美元 vs 7.35 億美元

Olympus DAO: 2.15 億美元 vs 2.06 億美元

Aragon: 1.87 億美元 vs 1.29 億美元

Wonderland: 8950 萬美元對 1000 萬美元

Parrot Protocol: 5000 萬美元 vs 800 萬美元(來自 DefiLlama 的 MC 數據)

JPEG'd: 4100 萬美元 vs 1400 萬美元

Klima DAO: 3060 萬美元對 1700 萬美元

Hector Network: 2290 萬美元對 1000 萬美元

Jade Protocol: 2100 萬美元 vs 840 萬美元

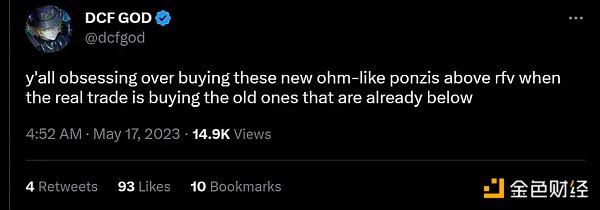

然而,這個列表中缺少一個關鍵的數據。我們需要考慮用戶擁有和歸屬的代幣比例,因爲通常有很大比例的代幣屬於團隊或風投。因此,存在潛在風險的 DAO 的最終名單甚至比上面的列表更短。有趣的是,DCF GOD 最近在推特上提到了 OHM。

注意,在分析面臨解散風險的 DAO 時,我們需要進一步的盡職調查,考慮到代幣滑點、實際社區持有的代幣、治理結構等因素。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:深熊中DAO的新出路:倒閉比苟活更賺錢

地址:https://www.torrentbusiness.com/article/40181.html

標籤:DAO

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33