美股指數收益增強策略視角的Crypto資產管理

引言

傳統金融市場近幾年來以 ETF 爲代表的指數型產品發展迅速,呈現出Smart Beta ETF-主動管理ETF市場資金流入增速高於普通指數ETF產品的特徵。資管行業注意力從普通指數產品逐步轉向更爲創新指數類產品系列,如ESG ETF、主動管理 ETF 和主題ETF等。其中,權益市場主動 ETF 取得新突破,吸引場外產品積極轉型,成爲近年來主動產品發展熱點。全球指數商不斷創新完善指數體系以滿足新的市場需求,推動行業向精細化、多元化深度發展,同時促進指數化產品不斷創新。Crypto指數增強產品相比傳統金融市場仍處於非常早期的階段,隨着整體加密市場市值的增長,指數增強的結構化產品市場增長空間也應隨之高速增加。我們認爲,美股的指數基金和指數增強基金/ETF的市場規模和現狀對加密市場的指數增強型基金的發展路徑有參考價值,並認爲加密指數增強基金可以通過這些收益增強的方式,無論是多因子量化選股模型,主觀擇時模型,板塊輪動模型或股指期貨衍生品收益增強模型,獲得符合不同風偏投資者需求的超額收益。

港股美股普通指數ETF和指數增強基金/ETF規模和發展趨勢

2015年-2023年間,無論是美股或港股的指數基金,或是指數增強基金/ETF的規模,均呈現穩步增長,而指數增強型基金/ETF的規模,即主動管理型ETF的增長趨勢更快,8年間增加了10倍,2023年規模已經達到普通指數基金的近⅓。

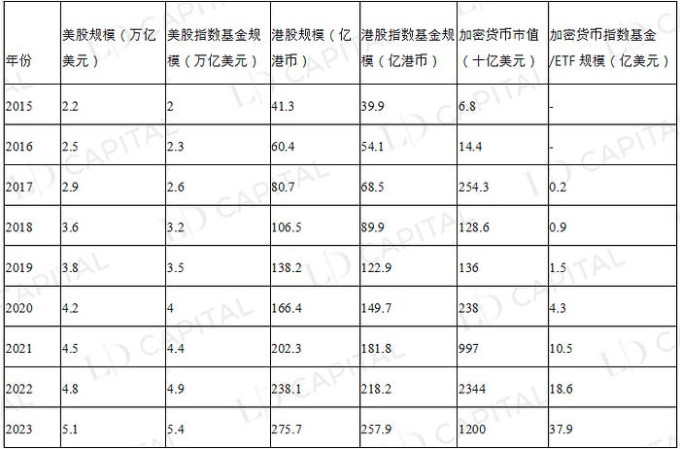

表1 2015年至2023年,美股和港股的普通指數基金和指數增強基金/ETF的總規模對比

傳統金融市場,美股和港股的指數基金規模甚至有超過其對應的市值規模的趨勢,而加密市場的指數基金/ETF規模遠遠達不到其市值,隨着傳統投資者對加密資產管理產品的興趣日益高漲,加密貨幣指數基金和交易所交易基金(ETF)的發展前景廣闊。

表2 美股,港股,加密市值以及對應的指數基金/ETF規模對比

指數增強基金的主動管理特點

指數基金可以通過跟蹤指數的特徵,如跟蹤誤差、市值風格、估值風格、行業權重配比和個股權重配比,獲取跟隨基准市場帶來的收益(β收益)。

而增強指數基金則是通過基金經理的主動管理,力爭獲取超越市場的額外收益(α收益),從而在市場下跌時跌幅比標的指數少,在市場上漲時獲取相較於跟蹤指數更多的收益,在長期維度爭取獲得較爲穩定的復利業績。

就跟蹤指數而言,指數增強基金可以跟蹤的指數範圍較爲寬泛,既可以是寬基指數,也可以是單一行業指數或其他主題指數。從美股和港股當前的市場環境來看,S&P500, Nasdaq-100, Russell2000, DJIA,HSI,HSCEI等寬基指數是指數增強基金在β端對標的主流選擇。

指數基金收益增強的途徑

隨着金融市場的不斷創新,指數增強基金可以通過多種方式獲取超額收益,從而達到收益“增強”的效果。指數增強基金中“增強”部分的收益可以通過例如多因子量化選股模型,主觀擇時模型,板塊輪動模型,股指期貨衍生品收益增強模型等實現,這些是當下較爲常見的指數增強產品的收益增強途徑。

量化多因子增強策略產品

量化多因子增強策略的目標是通過同時使用多種因子來挑選股票,以獲得更好的回報。這些因子分爲很多維度,如技術面因子(市場動力和技術指標),宏觀因子,統計法數據挖掘(機器學習,深度學習),基本面因子等,從基本面因子來又看包括公司財務穩定性、股息率、估值等。

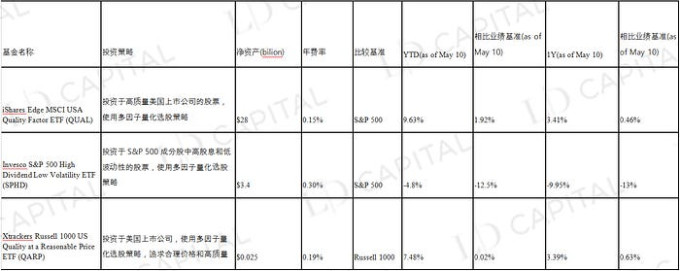

表3 美股中常見的多因子選股增強指數基金

以Invesco S&P 500 High Dividend Low Volatility ETF (SPHD)爲例。SPHD追蹤標普500高股息低波動率指數,採用多因子選股策略,重點關注高股息收益率和低波動率股票。 它選擇S&P500 指數中股息收益率最高且波動性較低的 50 只證券。 成分股按股息收益率加權,個股權重上限爲 3%以確保多元化。爲了保持其低波動性目標,該基金每半年重新平衡一次,根據更新的股息收益率和波動性指標重新評估選股。 由於其低波動性,該 ETF 在熊市中的表現通常優於更廣泛的S&P500 指數,但在強勁的牛市中可能落後。

SPHD的收益增強部分來自對高股息和低波動性股票的超配。然而SPHD在近一年的加息環境中大幅跑輸基准S&P 500,主要原因可能有高股息行業,如金融、能源、航空和旅遊等,在疫情期間受到了較大的負面影響, 這些行業中的高股息股票在疫情期間可能表現較差。特別是佔SPHD 26%投資組合比例的金融板塊在近期的銀行危機中受到重創。低於基准的業績表現使其AUM出現較大規模下滑。

嚴格來說,SPHD和QUAL被視爲部分使用增強手段的被動管理基金。這些增強手段旨在優化投資組合的特定因素,但基金整體的投資策略仍以追蹤特定指數爲主。而QARP除了使用被動管理的方法來追蹤指數之外,還採用一些增強手段和主動管理的策略來選擇投資組合的成分股,因此是比較典型的主動管理基金。

在實施量化多因子增強策略時,需要考慮不同因子的權重和投資組合的持股數量。根據實際情況,使用不同的因子權重和持股數量來實現不同的投資目標。例如,使用更多的財務穩定性和盈利穩定性因子來投資於穩健型股票,或使用更多的市場動量和技術指標因子來投資於成長型股票。

主觀擇時增強策略

主觀擇時作爲一種投資策略,可以細分爲多個方法,包括技術面擇時、基本面擇時、宏觀擇時、情緒擇時和事件驅動擇時。這些方法基於不同的分析和決策因素,旨在識別市場趨勢、價值和機會,以便更好地決定买入、賣出或調整投資組合。

1. 技術分析擇時:技術分析是通過研究歷史價格和成交量數據來識別潛在市場趨勢的方法。投資者可以利用技術分析工具(如趨勢线、移動平均线、相對強弱指數等)來確定市場的方向、力量和轉折點,從而確定买入或賣出時機。

2. 基本面分析擇時:基本面分析關注公司的財務狀況、競爭優勢、行業地位等因素。投資者可以通過對公司的基本面進行深入研究,來評估公司的價值和成長潛力。當市場價格低估公司的真實價值時,投資者可以买入;當市場價格高估公司的真實價值時,投資者可以賣出。

3. 宏觀經濟分析擇時:宏觀擇時增強策略是基於宏觀經濟數據對市場走勢的影響進行擇時判斷,以進行更精確的資產配置。這些策略通常涉及利率、通貨膨脹、貨幣政策和地緣政治等因素的分析。例如,在經濟擴張期間,投資者可能會增加股票投資;在經濟衰退期間,投資者可能會減少股票投資或轉向更安全的資產。基金經理根據他們對全球宏觀經濟狀況的展望和預期做出調整投資組合的战略決策。 與僅跟蹤基准的被動指數基金相比,可以帶來來自宏觀擇時的超額收益。

4. 市場情緒分析擇時:市場情緒分析關注投資者的情緒和心理因素對市場價格的影響。投資者可以利用市場情緒指標(如恐慌/貪婪指數、投資者信心指數等)來判斷市場是過度悲觀還是過度樂觀,並據此進行擇時。在市場過度悲觀時买入,在市場過度樂觀時賣出,可能幫助投資者獲得超額收益。情緒策略正變得越來越流行,其他的情緒策略指標包括AAII情緒指數、VIX、市場風向標、看跌/看漲比率等。

5. 事件驅動策略擇時:事件驅動策略關注影響公司價值的特定事件(如並購、分拆、重組等)。可以根據對這些事件的預期和分析,確定买入或賣出時機。

以Pacer Trendpilot US Large Cap ETF (PTLC)爲例,Pacer Trendpilot US Large Cap ETF (PTLC) 是一只基於美國股市的交易所交易基金(ETF),採用主動擇時策略。它的目標是根據市場趨勢調整對美國大盤股的敞口,以實現相對穩定的投資回報。

該基金主要跟蹤 S&P 500 指數,採用一種基於移動平均线的擇時策略。當 S&P 500 在 200 天移動平均线之上且最近五個交易日收盤價高於五天移動平均线時,基金全倉投資於 S&P 500 指數;當 S&P 500 在 200 天移動平均线以下時,基金將其 50% 的資產配置在 S&P 500 指數,另 50% 配置在短期美國國債;當 S&P 500 五天移動平均线連續五個交易日低於 200 天移動平均线時,基金將全部投資於短期美國國債。

觀察Pacer Trendpilot US Large Cap ETF (PTLC) 在一些特定市場環境中的表現,如2017年的牛市,2018年的波動市場以及2020年疫情引發的市場震蕩以發掘擇時增強基金的特點,2017年,S&P 500 指數實現了較高的年度回報,漲幅約爲21.8%。在這一年,PTLC 基金的回報率約爲20.4%,略低於基准指數。雖然 PTLC 在上漲市場中捕捉到了一定的收益,但由於管理費用和交易成本,它在這種市場環境下的表現略遜於 S&P 500 指數。

2018年市場環境波動劇烈,S&P 500 指數在年初漲幅較大,但隨後在年末出現了明顯的回落,最終全年下跌約4.4%。相比之下,PTLC 在2018年表現較好,全年回報約爲 -3.7%,相對於基准指數實現了一定程度的減損。

2020年初,COVID-19 疫情引發了全球股市的大幅震蕩。S&P 500 指數在短時間內下跌了約34%,但隨後強勁反彈,全年漲幅達到了約16%。PTLC 在這一年的表現相對較弱,全年回報約爲11.5%。盡管基金在市場下跌期間通過擇時策略實現了一定程度的減損,但隨後的反彈過程中,表現相對較差,導致全年回報低於基准指數。

因此,在上漲市場中,PTLC的表現與基准指數相似;而在下跌市場中,基金的擇時策略可能有助於減輕損失,但由於存在跟蹤誤差,並不會在所有市場情況下都打敗基准。

板塊輪動增強策略

板塊輪動增強策略在行情啓動前根據不同板塊所處商業周期輪動判斷誰即將領先,增加上行趨勢行業的配置或降低低迷行業的配置(也就是行業“超配”或“低配”),通過偏離跟蹤指數的行業配置來實現高於跟蹤指數漲跌幅的超額收益。

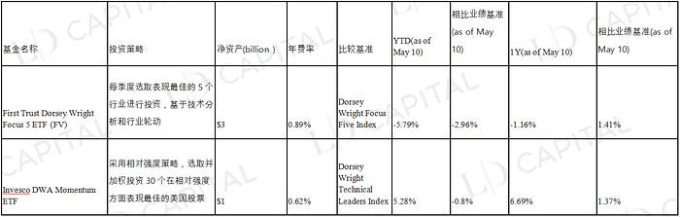

表4 美股中常見的行業輪動選股增強指數基金

以PDP(Invesco DWA Momentum ETF)爲例,PDP旨在追蹤Dorsey Wright Technical Leaders Index的表現,採用相對強度策略,選取並加權投資30個在相對強度方面表現最佳的美國股票。假設在市場中,科技行業的股票表現最佳,具有較高的相對強度,PDP會選擇在科技行業中表現最佳的股票。

爲了執行策略,PDP會定期重新平衡持倉,以確保持續投資在相對強度最高的科技股票上。如果市場環境發生變化,其他行業的相對強度开始上升,例如消費品行業。在這種情況下,PDP可能會根據新的相對強度數據和市場趨勢,調整持倉並加權投資在新表現最佳的行業。

總體而言,PDP的策略執行方法基於相對強度選股,並根據市場的表現和趨勢進行調整。選擇股票的依據是相對強度,即相對於其他股票或行業的表現。通過定期重新平衡持倉。表中的兩支基金在一年的時間維度中跑贏了基准業績的收益,但YTD的表現相對較差。

衍生品增強策略

衍生品增強策略是通過使用期權、期貨、互換等衍生品來增強投資組合的表現。這些策略通常涉及槓杆作用、對衝風險和投機等因素的考慮。

一些基於美股的衍生品增強策略包括

1. 如果股指期貨合約相對於現貨指數有折價空間,那么可以通過投資股指期貨來模擬部分指數倉位,同時獲得負溢價收斂的增強收益。期貨合約的點位如果比現貨指數真實點位要低,就买期貨合約。理論上來說,等到合約到期的時候,二者的點位一定是極其接近的,那么這段時間持有期貨合約的多頭一定是比現貨指數要多賺一點。這種方式通過將部分資金配置於股指期貨來跟蹤標的指數,剩余的闲置資金運作則通過投資固收或者套利策略來獲取相對穩定的收益。

2. 跨期套利(Calendar Spread):利用同一指數的不同到期月份的期貨合約之間的價差來進行套利。當遠期合約相對於近期合約溢價較高時,可以在近期合約建立多頭頭寸,同時在遠期合約建立空頭頭寸。隨着時間的推移,這兩個合約的價差可能會收斂,帶來超額收益

3. 跨市場套利(Inter-market Arbitrage):當兩個具有高度關聯性的市場(如大宗商品、利率、匯率等)之間存在定價差異時,可以在一個市場建立多頭頭寸,同時在另一個市場建立空頭頭寸,隨着時間的推移,這兩個市場的定價差異可能會收斂,從而爲帶來增強收益。

4. 期權策略:期權是另一種常見的衍生品,例如,通過出售看漲期權(Covered Call)來提高現有股票投資的收益。在這種策略中,基金持有一定數量的股票,並出售相應數量的看漲期權。這樣可以收取期權溢價,從而提高總體投資回報。但這種策略的風險在於股票上漲幅度超過期權行權價格時,可能錯失部分潛在收益。

5. 跨品種套利(Pairs Trading):這種策略涉及同一行業或具有高度關聯性的兩只股票。當兩只股票的價差超過歷史正常水平時,可以在相對低估的股票建立多頭頭寸,同時在相對高估的股票建立空頭頭寸。隨着時間推移,這兩只股票的價差可能會收斂,從而帶來超額回報。

以基於美股使用衍生品增強策略的指數增強基金ProShares UltraPro 空頭 QQQ ETF (SQQQ)爲例,

ProShares UltraPro Short QQQ ETF (SQQQ) 使用市場時機和衍生品增強策略提供的回報是Nasdaq-100 指數每日表現的 -3 倍。 這種反向槓杆 ETF 專爲有經驗的投資者設計,如果認爲Nasdaq-100 中的科技股和大盤股將在短期內下跌,爲實現投資目標,SQQQ會使用掉期、期貨合約和期權等金融工具來獲得對Nasdaq-100指數的空頭敞口。因此,SQQQ可以在標的指數下跌時放大收益,但也可以在指數上漲時放大損失。

具體來看,掉期策略中,SQQQ通過與其他金融機構籤訂掉期合約來獲取空頭敞口。在掉期合約中,SQQQ同意在特定期限內以固定價格交換基礎資產(例如Nasdaq-100指數)的收益。這使SQQQ能夠在不實際持有股票的情況下,獲得Nasdaq-100指數的空頭敞口。

期貨合約策略中,SQQQ通過出售Nasdaq-100指數期貨合約來獲得空頭敞口。通過這種方法,SQQQ同意在未來的某個特定日期以特定價格出售基礎資產(Nasdaq-100指數)。這種策略允許SQQQ在不實際持有股票的情況下,對Nasdaq-100指數進行空頭交易。

期權策略中,SQQQ使用購买看跌期權來實現空頭敞口。看跌期權賦予SQQQ在未來的特定日期以特定價格出售基礎資產(Nasdaq-100指數)的權利。購买看跌期權使SQQQ在基礎資產下跌時獲得收益,從而實現對Nasdaq-100指數的空頭敞口。SQQQ會在多個交易平台和場所執行這些交易,以確保流動性和最優價格。但該ETF通常被認爲是高風險的短期投資,不建議長期持有。

追蹤同一指數的多種增強策略爲投資者提供適合的風險敞口

即使跟蹤同一指數,通過提供不同的指數跟蹤策略和槓杆產品,投資者也能夠根據自己的風險承受能力、投資目標和預期收益選擇合適風險敞口的指數基金投資代表。以下是跟蹤Nasdaq-100的部分系列產品介紹,這些產品大多數屬於被動管理,旨在爲投資者提供追蹤納斯達克100指數的不同策略,以獲取相應的敞口和收益。

QQQ(Invesco QQQ Trust):作爲Invesco的核心產品,QQQ是追蹤Nasdaq-100 指數的最受歡迎和知名的ETF(AUM 175780mln)。 它旨在通過以與指數相同的比例投資於相同的證券來復制該指數的表現,該指數包括在納斯達克股票市場上市的 100 家最大的非金融公司。 QQQ 是一種市值加權的 ETF,意味着持有量是根據其市值加權的。

QTR(Global X NASDAQ 100 Tail Risk ETF) :旨在跟蹤Nasdaq-100 指數的表現,同時降低尾部風險。 該 ETF 投資於與 QQQ 相同的證券,但也持有Nasdaq-100 指數的看跌期權以對衝市場大幅下跌。

QQQM(Invesco Nasdaq-100 ETF):QQQM 是 QQQ 的低成本替代品。 它還跟蹤Nasdaq-100 指數,但費用率較低。 投資策略和持股與QQQ類似,但費用較低,對長线投資者來說更具成本效益。

QQQN(Invesco NASDAQ-100 Triple Q Disruptive Innovators ETF):是Invesco推出的一款交易所交易基金(ETF)。該基金旨在追蹤Nasdaq Q-50指數,該指數包含納斯達克市場上市值排名101至150的非金融公司。這些公司通常被認爲是處於成長階段、具有創新能力和突破性技術的企業。QQQN爲投資者提供一組處於成長階段的潛力企業的風險敞口。

QQQA(ProShares Nasdaq-100 Dorsey Wright Momentum ETF):策略旨在追蹤Dorsey Wright NASDAQ OMX CTA Momentum Index的表現, 其增強策略包括動量策略,基於相對強度信號來選擇股票。相對強度是指個股相對於市場或行業的表現。基於相對強度信號,選擇在短期內表現良好的Nasdaq-100 指數成分股。基於動量投資策略,根據股票的相對強度進行選股,並相應地調整權重。表現較強的股票將獲得更高的權重,而表現較弱的股票將獲得較低的權重或被排除在投資組合之外。

TQQQ(ProShares UltraPro QQQ):TQQQ旨在追蹤 Nasdaq-100 High Beta 指數,是一種槓杆ETF,旨在提供納斯達克100指數漲幅的三倍表現。它旨在追蹤整個納斯達克100指數的表現。由於其槓杆放大效應,TQQQ通常會表現出比指數更高的波動性和風險。

QQQX(Nuveen NASDAQ 100 Dynamic Overwrite Fund):QQQX是一種基於Nasdaq-100 指數的主動管理基金。採用覆寫策略,即同時持有Nasdaq-100 指數成分股和售賣認購期權的策略。覆寫策略旨在增加投資組合的收入,在這種策略中,基金持有Nasdaq-100 指數的股票,並同時出售相應的認購期權合約。如果在到期日時Nasdaq-100 指數的價格低於認購期權的執行價格,認購期權將過期不行使,基金可以保留收取的權利金。這樣,基金在市場走勢平穩或下跌時可以通過售賣認購期權獲得額外的收入。

覆寫策略的目標是通過這種額外收入來提高投資組合的回報率,並在一定程度上抵御市場的下跌風險。然而覆寫策略的同時售賣認購期權也限制了投資組合在上漲市場中的潛在收益,因爲在認購期權行權時,基金可能會從漲幅中受到限制。

總結

相比基於美股的權益類ETF/Index Fund市場,加密指數增強產品市場仍處於非常早期的階段,隨着整體加密市場市值的增長,指數增強的結構化產品市場增長空間也應隨之高速增加。我們認爲美股的指數基金和指數增強基金/ETF的各類增強策略可以對應到加密市場的指數增強型基金的策略構建中。加密指數增強基金可以通過這些收益增強的方式,包括多因子量化選股模型,主觀擇時模型,板塊輪動模型或股指期貨衍生品收益增強模型等,幫助不同風偏投資者獲得相應風險敞口及超額收益。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美股指數收益增強策略視角的Crypto資產管理

地址:https://www.torrentbusiness.com/article/36568.html

標籤:ETF

你可能感興趣

Bankless:BTC主導地位飆升 山寨幣季節來了嗎?

2024/11/22 09:07

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44