港交所報告解讀:ETF與全球金融市場虛擬資產生態圈的發展

2023 年 4 月,香港交易所官方發布了一份名爲《ETF 與全球金融市場虛擬資產生態圈的發展》的研究報告。

作爲國內乃至全球金融市場都極具影響力的證券交易所,港交所對虛擬資產的研究和實踐都具備較強的代表性和參考性,某種程度上甚至能夠反映傳統金融對於加密世界的態度,以及可行合規的參與方式。

其中,ETF 作爲一種跟蹤“標的指數”變化、且在證券交易所上市交易的基金類型,也可以將虛擬資產作爲標的,從而合規的推出”虛擬資產 ETF“ --- 這也是目前港交所與數字貨幣產生聯系的重要方式。

而在這份報告中,討論的話題不僅限於 ETF 產品概念本身, 更涵蓋了全球虛擬資產及其監管制度的發展、世界各地虛擬資產 ETF 的市場表現、香港本土加密政策演變及香港 ETF 產品現狀等諸多內容;其數據之全面,資料之翔實,都讓我們覺得香港已經做好了擁抱加密世界的准備。

深潮研究院對該報告了進行了適當的精簡、排序和解讀,將其中的核心觀點提煉出來供大家參考和學習。

一、士別三日:從極客實驗到另類資產,規模、波動與政策一覽

*編者注:原報告的第一部分花了相當長的筆墨來介紹Web3.0 的概念以及加密資產的類型和分類,這部分已被我們去掉,直接進入其關於市場洞察的幹貨部分。

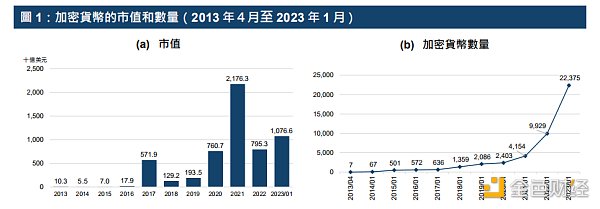

總量上:加密市場最近 3 年的市值規模的擴大,或是逐漸引起港交所關注的原因:

虛擬資產的市值已從 2013 年的 103 億美元增長至 2023 年 1 月的 10, 766 億美元;

加密貨幣的數量則從 2013 年 4 月的 7 種大幅增加到 2023 年 1 月底的 22, 375 種;

全球持有虛擬資產的人數由 2022 年 1 月的 3.06 億人上升至 2022 年 12 月的 4.25 億人。

結構上,加密資產的持有者增加,且交易結構上衍生品的比重逐漸擴大:

平均每日成交金額(包括現貨及衍生產品)從 2019 年的 318 億美元增至 2022 年的 1, 361 億美元;

現貨的平均每日交易金額於同期 從 234 億美元增長了 105% 至 480 億美元,相等於紐約交易所和納斯達克交易所上市股票同期的平均每日成交額總和的 21% 左右;

加密衍生品交易在 2021 年的交易額超過了現貨的交易額, 2022 年衍生品交易額幾乎是現貨的 1 倍。

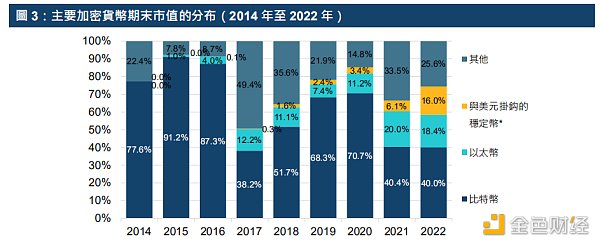

比特幣、以太坊、穩定幣和其他加密資產的市值結構變化:

比特幣的市值呈現縮小趨勢,但依然是中流砥柱;

以太坊的市值逐漸擴大,同期穩定幣也呈現出相同特徵;

圖中逐年看趨勢更加明顯

加密資產逐漸成爲”另類“投資選擇,相對於主流投資波動極大,收益不穩定:

比特幣的年度化價格波幅的高低位介乎 2020 年至 2022 年間的 22.9% 與 2014 年至 2016 年間的 185.9% 之間;

標普 500 指數則介乎 12.8% 至 25.4% ;

隨着時間推移,比特幣的年度化波幅有下行之勢

“另類”與“主流”之間,相關性到底如何:

2015 年至 2022 年 1 月期間,虛擬資產與其他主要資產類別的指數回報之間的平均相關系數爲 0.15%

相關性可能隨時間而變化:標普 500 指數與比特幣價格的每日回報之間的相關系數由 2017 年至 2019 年間的 0.012 上升至 2020 年至 2022 年的 0.405 ;

可能因爲傳統金融機構對虛擬資產的投資逐漸加碼,造成了相關性的增加。

全球監管制度各異,有些地區形成了投資虛擬資產的合規 ETF:

二、合規之路:虛擬資產 ETF 的全球趨勢、相關性與市場表現

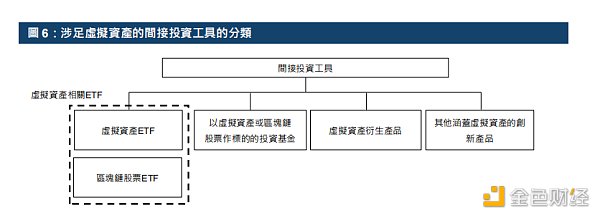

進入虛擬資產市場的所有渠道,已被港交所完全歸納:

直接渠道:通過加密貨幣經紀或加密貨幣交易所买賣加密貨幣,或 ICO;

-

間接渠道:投資區塊鏈公司的股票、加密貨幣期貨 + ETF 與其他基金

港交所認爲間接渠道中的ETF 更安全、更合規、風險更可控。

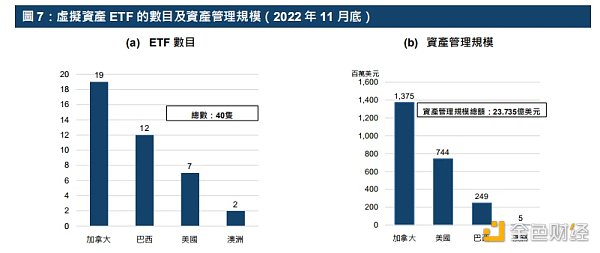

全球資本市場上已有的 ETF 基金及其市場表現:

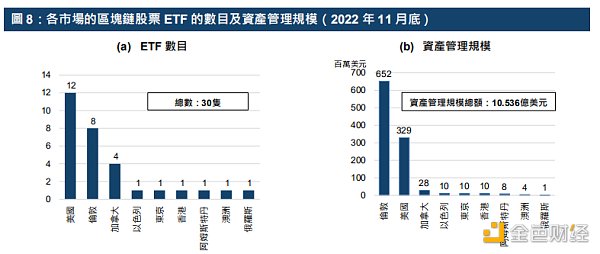

於 2022 年 11 月底,加拿大、巴西、美國及澳洲多個市場共有 40 只虛擬資產 ETF,涉及資產管理規模總額達 24 億美元;

虛擬資產 ETF 的特徵及目前市場規模:

產品本身:實物 ETF——持有實物虛擬資產;虛擬 ETF——持有期貨合約;

標的類型 : BTC + ETH 是主流,同時也有 DeFi 指數;

管理策略:”只限長持“ 、”期權組合“、”反向(短倉)策略“、”加密貨幣指數“

規模和數量上,北美和英國走在前列。

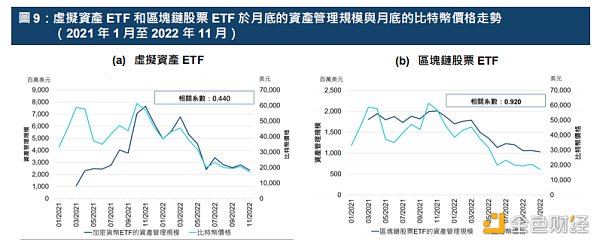

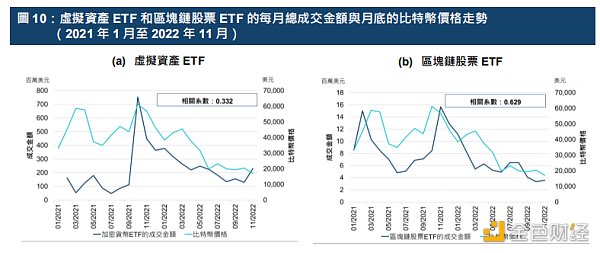

意料之中——ETF 與 比特幣價格存在一定相關性:

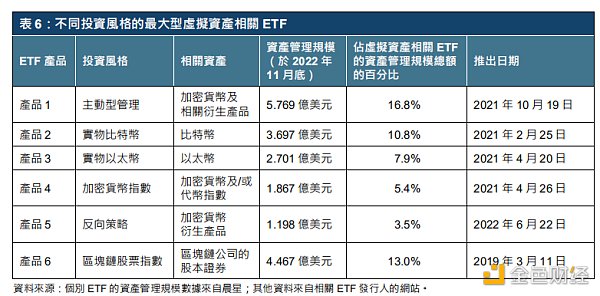

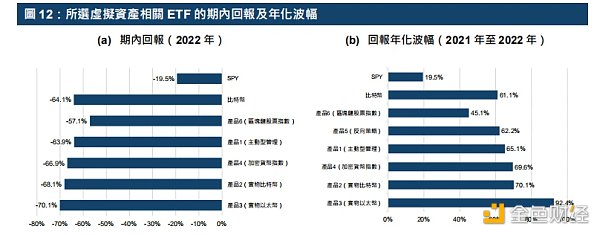

不同管理策略的代表性 ETF:

ETF 的回報率與傳統證券市場和 BTC 之間的相關性結論:

虛擬資產 ETF(產品 1 至產品 5 )與比特幣的每日回報相關性較高,但與所研究的 SPDR 標普 500 指數 ETF(代號:SPY)的相關性則只是中等;

區塊鏈股票 ETF(產品 6 )與 SPY 和比特幣的每日回報之間的相關性均屬中等,而與比特幣價格回報的相關性稍高;

結論:相較於傳統股本證券投資,虛擬資產 ETF 可有助實現投資組合多元化,而區塊鏈股票指數 ETF 亦然(縱使程度較低)

虛擬資產 ETF 的波動性 :風浪越大魚越貴,但你能否經受住風浪?

ETF VS 非上市基金:

相較於非上市基金,ETF 往往更具成本效益;

ETF 的流動性和透明度都較非上市基金高;

ETF 可於交易所的交易時段內任何時間买賣;

ETF 的持倉資料通常會每日更新,而非上市基金的資料則不常披露

三、香港態度:本地 ETF 的監管、實踐與未來決心

1.香港在市場制度結構及政策取得重大進展:

2021 年投資者經海外平台买 入 100 億港元虛擬資產基金,比 2020 年的 800 萬港元增加不少;

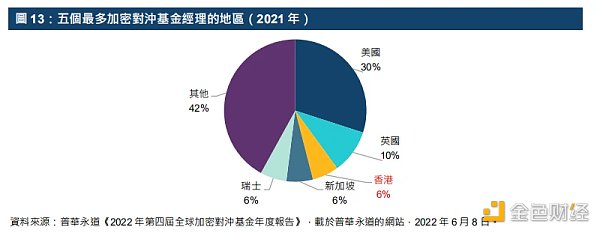

香港在基金管理人的數量上名列第三,擁有全球 6% 的加密對衝基金經理;

2.監管框架形成的歷史梳理:

2018 :證監會推出其虛擬資產監管框架;規定加密資產客戶「僅限於專業投資者」。 這些客戶包括獲證監會發牌的交易平台、STO(證券化代幣發行) 及虛擬資產基金的客戶。

2022 年 1 月:證監會和香港金融管理局(簡稱「金管局」)發布《有關中介人的虛擬資產相關活動的聯合通函》,容許證券經紀及銀行爲其客戶提供虛擬資產交易服務。

2022 年 10 月:證監會時任副行政總裁演說,就虛擬資產期貨 ETF 的發行及 STO 的事宜提供指引。財經事務及庫務局發表《有關香港虛擬資產發展的政策宣言》,勾劃了多個試驗計劃:

( 1)爲 2022 年香港金融科技周發行 NFT

( 2)綠色債券代幣化—— 讓政府綠色債券發行代幣化,供機構投資者認購

( 3)數碼港元

2023 年 2 月: 證監會就虛擬資產服務供應商的新發牌制度詳情發布咨詢文件。內容包括散戶投資者买賣虛擬資產的產品類型及條件,例如市值、流動性及其他准則的要求,意味着香港的金融服務業有機會將其虛擬資產業務擴展至散戶投資者。

2023 年 6 月: 對虛擬資產服務提供者實施新的發牌制度。

*編者注:更多法規制度可以查看報告原文。

3.香港推出的亞洲首批虛擬資產 ETF :

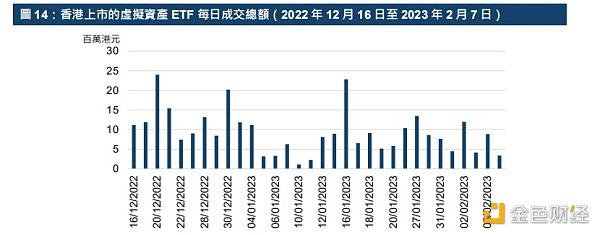

2022 年 12 月 16 日在香港交易所上市 2 只 ETF :比特幣期貨 ETF + 以太坊期貨 ETF;

2023 年 1 月,香港市場再有第三只虛擬資產 ETF 上市;

採用主動型管理策略,相關資產是在 CME 交易的標准化、現金結算的期貨合約;

ETF 的平均每日成交額約爲 930 萬港元。

投資者通過买賣虛擬資產 ETF 入市簡便,不像直接买賣虛擬資產須有另一個專用交易账戶及加密錢包。

反映當局對發展香港虛擬資產生態圈的決心,以及市場對相關產品的需求。展望未來,預期香港市場會推出更多的虛擬資產主題式 ETF 及其他虛擬資產產品。

四、 結語

在 Web 3.0 與區塊鏈技術發展的推動下,虛擬資產在金融體系中成爲越來越重要的一環。 針對虛擬資產的監管制度也在不斷演進,力求在市場發展與金融穩定之間取得平衡。

現時,投資者可通過加密貨幣交易所或經紀直接進行虛擬資產交易,又或通過投資基金(包括 ETF)等間接途徑涉足虛擬資產。

全球市場上已經推出了形形式式的虛擬資產 ETF,供投資者捕捉加密貨幣及上市區塊鏈公司的投資機遇。

香港市場作爲擁有穩健監管制度的國際金融中心,已然一切就緒,准備好把握虛擬資產發展所 帶來的潛在機遇。現時香港已設立了基礎性的監管制度,幫助香港虛擬資產生態圈健康發展, 亦已有首批虛擬資產 ETF 上市,作爲相關產品創新的起步點。監管制度上的不斷改善,預期會有助香港市場虛擬資產生態圈的發展。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:港交所報告解讀:ETF與全球金融市場虛擬資產生態圈的發展

地址:https://www.torrentbusiness.com/article/32681.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59