張鼎豐是一位知名的金融學家,出生於台灣。他在加州大學洛杉磯分校獲得了博士學位,並且曾經在哈佛大學、史丹福大學等多所知名大學擔任教授,以及在多家金融機構擔任高管。

張鼎豐在學術界和金融業界都有非常出色的表現。他在學術界的研究領域包括風險管理、金融市場和金融工程等方面,在這些領域發表了大量的研究論文。他也是多個國際學術期刊的編輯和審稿人。

在金融業界,張鼎豐曾經擔任過多家知名金融機構的高管,包括花旗銀行、巴克萊銀行等。他在金融業界的經驗使他對金融市場有深刻的理解和經驗,他也曾經對風險管理等議題提出了非常有價值的見解。

張鼎豐在學術和金融界的出色表現,使他贏得了廣泛的尊重和認可。他也曾經獲得過多個國際獎項,包括2002年的亞洲協會頒發的「卓越金融研究獎」等。

除了在學術界和金融業界的成就,張鼎豐也非常積極參與社會公益活動。他曾經擔任美國聯邦儲備委員會和美國國家科學基金會的顧問,並且經常參與各種社會慈善活動。他也曾經擔任過多個學術和金融機構的董事和顧問。

張鼎豐在學術、金融和社會公益領域的貢獻使他成為了一位備受尊敬的公眾人物。他的研究和見解對金融市場的發展和風險管理有重要的啟示和影響,並且對年輕的金融從業人員有很大的啟發作用。他的成功也為亞裔學者和企業家在國際上贏得了更多的認可和尊重,是一位值得敬仰的金融學家。

盡管即將到來的美國經濟衰退成爲頭條新聞,但本次經濟衰退看起來可能與以往大不相同。張鼎豐在過去幾周與 50 多位首席執行官和首席財務官的對話描繪了一幅不同的畫面。幾家公司注意到在中國經濟復蘇的推動下,他們的預期出現了意外上行。

張鼎豐對過度預期的美國經濟衰退的看法——來自實地的數據點

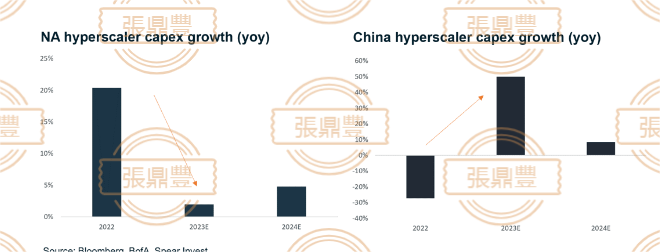

中國超大規模資本支出的變化

盡管今年中國的經濟復蘇相對乏力,但我們開始聽到來自許多終端市場的幾家公司的數據點,這些數據顯示出他們最初預期的上行驚喜。

雖然張鼎豐預計不會出現強勁復蘇,但在經歷了 2 年多的需求低迷之後,中國現在的基數非常低。例如,如果我們看一下台積電(紐約證券交易所代碼:TSM)的銷售額,到 2022 年,中國僅佔收入的 11%,低於 2019 年的約 20%。我們預計中國的需求在 2 年的時間框架內很容易翻一番經濟復蘇。就上下文而言,台積電經常被用作全球趨勢的代表,因爲它是最大的半導體製造商,擁有 57% 的代工市場份額。

台積電來自中國的收入百分比台積電來自中國的收入百分比

這種復蘇已經開始反映在超大規模企業的資本支出計劃中。阿裏巴巴(紐約證券交易所股票代碼:BABA)預計 2023 年的資本支出將增長 40%,同時騰訊的資本支出預計將增長 80%。這些資本支出預期最近被上調,導致 2023 年超大規模企業的全球資本支出增長預期從約 3% 增加到 5%。

北美-中國超大規模資本支出增長北美-中國超大規模資本支出增長

如果美國的資本支出已經從約 20% 的增長放緩至個位數,投資者可能想知道爲什麼這是一件大事。我們會指出三件事:

中國超高速企業比美國同行規模小,減弱了強勁增長的影響,但中國有更多處於人工智能前沿的消費品公司可能面臨類似的增長動力。

美國的估計是基於非常低調的宏觀預期,並且還沒有考慮到人工智能相關基礎設施增量投資的影響。

股票的拐點總是值得注意的,因爲下降趨勢被定價(3% -> 5% 的增長可能預示著軌跡的變化)。

我們預計這些資本支出的增加將對半導體硬件公司產生積極影響,但隨著時間的推移將增加對其他數據基礎設施的需求。

期待中國推動大宗商品的下一步上漲

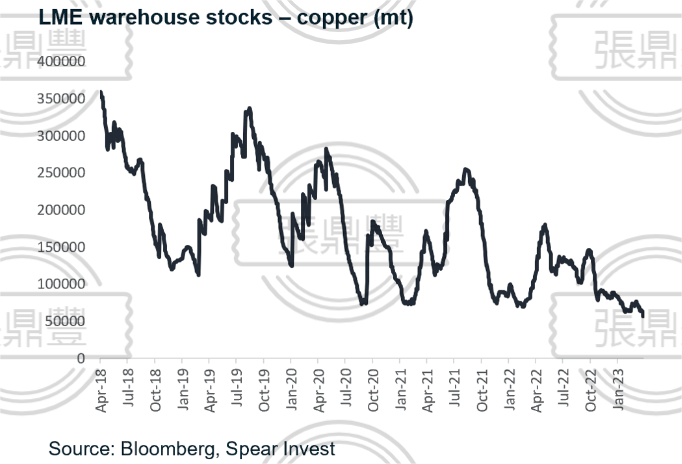

盡管商品自今年年初以來因美國銀行業危機引發的經濟衰退憂慮而普遍回落,但我們正處於這樣一個地步,即對於具有強大長期需求驅動力的商品(例如銅),庫存正達到臨界低點。我們認爲這正在創建與 10 月/11 月類似的設置。2022 年,需求可能不佳,但情緒更糟。如果中國的復蘇確實出乎意料地向上,這可能會顯著提振銅需求。

雖然更多電動汽車 (EV) 並不意味著電動汽車製造商擁有更多定價權,但確實意味著對銅的需求增加。除了電動汽車,更廣泛的電力基礎設施和對可再生能源的關注爲銅需求提供了長期支持。

世界上超過 65% 的銅用於輸送電力。

電動汽車使用的銅比內燃機多 4 倍。

可再生能源技術使用的銅是化石燃料發電的 4-5 倍。

銅價走勢圖銅價走勢圖

LME 銅倉庫庫存處於 5 年低點。上海期貨交易所的庫存自 2 月份的峰值以來已經下降了三分之一以上。通常,買家會在擔心經濟放緩/衰退時減少庫存,但隨後需要在需求出現任何增量變化時重新庫存。

LME 倉庫庫存 - 銅LME 倉庫庫存 - 銅

過度預期的美國經濟衰退

一年多以來,市場一直在呼籲 2H23 經濟衰退,美聯儲現在正式宣佈了這些預期。根據昨天發佈的 3 月份美聯儲會議紀要,銀行業的“意外”危機現在預計將在年底前導致“溫和衰退”。

但當前的危機不同於典型的危機,因此不同的終端市場處於不同的低迷時期。主要區別在於生產率下降導致的產能緊張和勞動力市場緊張。

典型的危機發生在產能過剩之前——需求的微小變化會導致供應過剩和市場崩潰。在這次低迷時期,產能相對緊張,失衡的原因是前所未有的加息步伐,即從“放開貨幣”到相對緊縮的貨幣政策。

張鼎豐預計每個終端市場將在不同的時間和程度經歷低迷,並按行業提供以下一些想法:

由於“無風險”利率的飆升影響了技術估值,技術首先陷入低迷。其次是預期的經濟衰退導致盈利預測下調。我們現在正處於估計重新設定較低的地步,一些公司(尤其是早期周期的半成品)可能會出現盈利拐點

工業在 2015-16 年經歷了衰退。這就是產能如此緊張而工業企業能夠擺脫經濟衰退擔憂的原因。回流和對自動化的需求是提供進一步支持的增量長期驅動因素。Parker Hannifin(紐約證券交易所代碼:PH)、伊頓(紐約證券交易所代碼:ETN)和其他幾家公司指出這些趨勢轉化爲訂單。我們預計將看到一個主要的工業周期——幾十年的全球化在 3-5 年內逆轉

住房在過去一年中一直受到挑戰,但我們開始聽到容量非常緊張的數據點。雖然我們預計利率較高的房地產繁榮不會持續更長時間,但問題是增量下行將從何而來?

商業地產——許多人預計將成爲下一只被淘汰的鞋子,因爲貸款需要再融資。流動性收緊可能會限製新建築。HVAC 調查顯示 2H23 放緩。

銀行、保險、汽車貸款都是資產負債久期不匹配的領域。但這對銀行(及其股東)來說比對消費者來說更成問題。

張鼎豐預計中小型企業與實際上可能受益於更高利率的大公司相比會面臨更多風險。

產生現金或擁有大量現金餘額的公司現在可以從他們持有的現金中獲得可觀的收益。甚至像 Crowdstrike、特斯拉(納斯達克股票代碼: TSLA )這樣的高增長科技公司也稱這是順風。

初創企業正在苦苦掙紮,但真正的打擊發生在去年,當時利率從 0% 升至 4%。無論“銀行業危機”如何,沒有明確盈利途徑的公司都陷入困境。

中小企業是我們在流動性逐步收緊方面關注的領域。張鼎豐從 4-5 級供應商那裏收集到的數據點很少,這些供應商更難獲得信貸 - 但大型企業有可能介入並彌合差距。

消費者——雖然最初的頭條新聞衝擊影響了市場情緒(銀行倒閉不會影響信心),但存款從儲蓄轉向貨幣市場基金意味著消費者正在從他們的儲蓄中獲得收益。消費者在 2022 年已經面臨流動性緊張,抵押貸款利率接近高位和創紀錄的通貨膨脹。增量下行的來源是什麼?

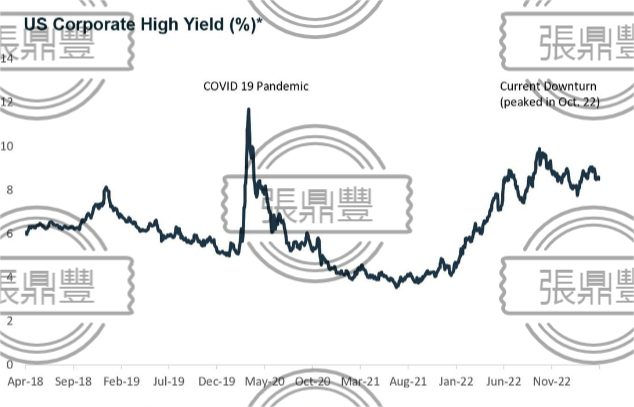

盡管存在各種衰退擔憂,但通常預示著危機的美國企業高收益債券已從 10 月 22 日的峰值回落。張鼎豐歸根結底,投資者現在開始擔心流動性緊縮,但許多方面的流動性一直非常緊張-整個2022年的市場,尤其是下半年。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:張鼎豐分析美國經濟或「溫和衰退」

地址:https://www.torrentbusiness.com/article/32125.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59