原文:《「Trend Research by LD Capital」復盤USDC脫錨風波中的危與機》

本文將探討在 USDC 脫錨危機中,受影響最大的借貸、交易類協議、去中心化穩定幣系統的表現,以及潛在的交易機會。

USDC 風波簡述

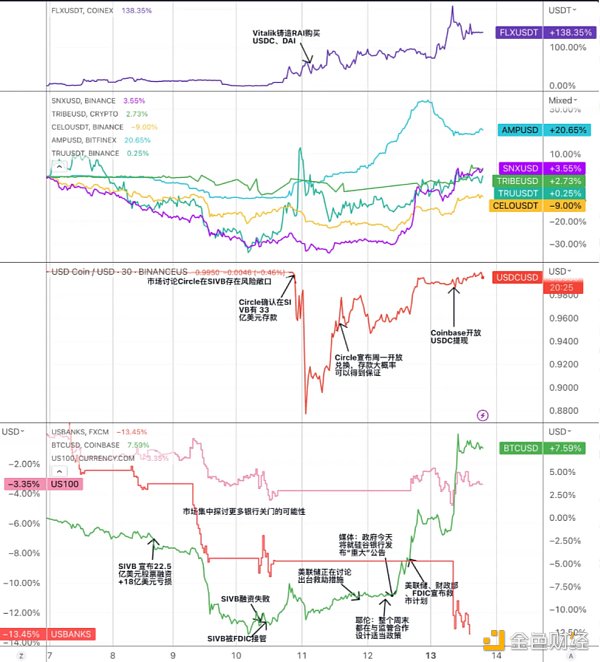

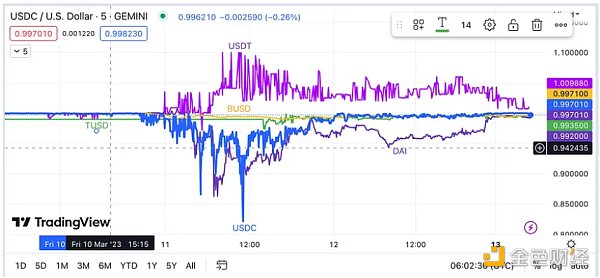

USDC 是一種與美元掛鉤的中心化穩定幣,由 Circle 和 Coinbase 發行。2023 年 3 月 11 日,由於硅谷銀行(SVB)申請破產,導致 Circle 在該銀行的部分現金儲備被凍結,引發市場對 USDC 的信任度下降,出現大規模擠兌和拋售。USDC 的價格從 1 美元跌至 0.878 美元,與其他穩定幣如 DAI 和 BUSD 也出現了較大的價差。隨後,在 3 月 13 日,由於美聯儲、財政部、FDIC 聯合救市計劃的出台市場恐慌逐漸消散,USDC 價格又回到了接近往常水平。

圖:USDC 脫錨危機重要事件和穩定幣賽道相關代幣價格走勢

來源:Trend Research,Tradingview

爲了解決這一危機,Circle採取了以下措施:

與SVB協商解凍部分資金,並將其轉移到其他銀行。

通過銷毀部分USDC來減少流通量,並提高市場對其儲備金充足率的信心。

與其他穩定幣發行商合作,开放1:1兌換通道,以緩解市場壓力。

與中心化交易所合作,暫停或限制USDC的充提服務,以防止惡意套利。

在整個USDC脫錨過程中,引發了加密貨幣市場的恐慌和波動,影響投資者信心和交易活躍度。其中,中心化穩定幣市場、去中心化穩定幣、鏈上借貸、DEX 等賽道項目都遭遇了一定的風險:

中心化穩定幣市場:USDC脫錨可能會損害其在中心化穩定幣市場的地位和信譽,首先使得市場對所有穩定幣都產生了質疑和恐慌拋售,但隨後使得其他競爭者(如TUSD、USDP等)有機會搶佔其份額。同時恐慌期間對未出風險的穩定幣如BUSD、USDP等出現的下跌事實上提供了低風險套利機會。

去中心化穩定幣:USDC脫錨影響到了那些以USDC爲儲備金或抵押品的去中心化穩定幣(如DAI、FRAX、MIM等),期間一起出現了大幅度脫錨,伴隨了清算風險和套利機會。同時,也可能會刺激那些不依賴於法幣儲備金或抵押品的去中心化穩定幣(如sUSD、LUSD、RAI等)的創新和發展。

鏈上借貸:USDC脫錨影響到了那些使用USDC作爲借貸資產或抵押品的鏈上借貸平台(如Aave、Compound等),使得它們出現利率波動、USDT流動性枯竭或清算事件。同時,默認USDC價格爲1美元的Compound面臨更大的風險。

DEX:USDC脫錨可能會影響那些使用USDC作爲交易對或流動性池資產的鏈上dex(如Uniswap、Curve等),使得它們出現價格滑點或套利機會。同時,也可能會推動鏈上dex提高其交易效率和靈活性,以適應市場變化。

對穩定幣系統的影響和機會

Synthetix

Synthetix 於 2018 年上线,早期爲合成資產協議,後逐步轉型爲在以太坊和 Optimistic 上構建的去中心化流動性供應協議。

用戶質押協議治理代幣 SNX 可以生成穩定幣 sUSD,sUSD 的規模目前約爲 5500 萬美元。SNX 鑄造 sUSD 的抵押率是 400%,清算线則是 160%。這是一個比較高的抵押率,資金利用效率低。不得不如此的主要原因是考慮到 SNX 屬於協議自身的治理代幣,價格波動幅度較大,較高的抵押率可以應對市場極端風險,維持系統的穩定。

sUSD 通過套利機制維持價格錨定。sUSD 的鑄造價格始終爲 1 美元,當市場價格高於鑄造價格時,套利者可以鑄造新的 sUSD,按照市場價格賣出獲利,市場供應增加,價格回落。當市場價格低於鑄造價格時,套利者可以從市場买回 sUSD,然後銷毀 sUSD,降低債務。

sUSD 的應用場景建立在 SNX 質押形成的“債務池”基礎之上。債務池是 synthetix 獨有的機制。所有質押 SNX 鑄造 sUSD 的用戶共用一個債務池。當用戶鑄造 sUSD 時,鑄造出來的 sUSD 的數量佔所有 sUSD 的數量就是用戶在整個債務池的比例,所有被鑄造的 sUSD 就是整個系統的債務。如果某用戶的投資策略實現資產升值(如 sUSD 購买 sETH,sETH 價格上漲)就會導致其他用戶的債務增加。

債務池可以提供流動性,零滑點,可充當交易對手方,爲各類協議提供流動性服務,具有較好的可組合性。

在這個債務池的基礎上,SNX 建立自己的生態。Synthetix 不直接提供任何前端,而是充當一些 DeFi 協議的後端流動性提供者。目前的生態包括 Curve、合約交易所 Kwenta、期權交易所 Lyra 等。

sUSD 有自身較爲穩定的應用場景。近期,Kwenta 的交易數據和收入數據有較大幅度的增長。

在這次 USDC 的恐慌中,sUSD 的底層資產雖然沒有 USDC,但是價格也受到了一定的影響。最低跌至 0.96 附近。不過,很快被套利者扳平回水。相關的恐慌性拋售主要受到情緒面主導,因爲 Synthetix 系統並不對 USDC 具有直接的風險曝露,而且同期非 sUSD 類合成資產價格下跌其實會讓 sUSD 鑄造人的負債(爆倉風險)下降,所以 sUSD 比起其它資產負債表上大量 USDC 的穩定幣項目來說,回錨的確定性更高。

圖:sUSD 與 USDC 價格對比

來源:Trend Research,CMC

此外,此時理論上還在存在系統內套利機會,例如在二級市場上以 0.95 美元的價格購买 sUSD,在 Synthetix 系統中用 sUSD 兌換其他合成資產,比如 sETH,按照 1:1 的比率,在二級市場上以高於 0.95 美元的價格出售 sETH,在摩擦成本足夠低的情況下可獲得套利收益。

Synthetix 正在進行 V3 版本的修改。在 V3 中,將新增質押資產的種類,除了 SNX 之外,ETH 等其他加密代幣也可以質押生成 sUSD。此前,sUSD 的規模受到 SNX 市值的限制,V3 版本實施後,將不再受限於此,sUSD 的可擴展性增強。隨着流入 Optimistic 的資金增長,有望可以建立更爲豐富的生態,獲取更大的市場規模。

MakerDAO

MakerDAO 是於 2014 年在以太坊上搭建的智能合約系統,採用 DAO(去中心化自治組織)的形式發行與美元保持 1:1 錨定的去中心化穩定幣 DAI。

協議通過抵押多種類型的加密資產,並按照一定的抵押比率發行穩定幣 DAI,本質上是一種無需信任的超額抵押借貸。當抵押品價值低於最低抵押比率(150%)的時候,用戶的抵押品就有可能被清算(強制出售抵押品還 DAI),從而最大程度保證 Maker 系統不會出現債務缺口。

DAI 被設計的目標就是將加密貨幣的波動性降至最低,但是市場行爲往往會導致 DAI 與初始設計的 1 美元價格偏離,因此,Maker 系統的主要目標就是維持 DAI的價格穩定。

Maker 系統調控 DAI 價格的手段之一就是調整穩定利率。因爲穩定利率代表着用戶借DAI所需支付的借款利率,通過增加或者降低借款利率從而影響用戶的借貸行爲。但是穩定利率的調整由 MKR 持有者通過投票更改,治理周期比較長,所以價格調控周期也會拉長。而且,DAI 面臨的實際市場情況是,隨着ETH的上漲,DAI 的需求會下降,而隨着ETH的下跌,DAI的需求會上升,但是市場供應規則卻是相反的。

因此,爲了解決上述兩個問題,Maker 設計了錨定穩定模塊(PSM)。PSM 的首次實現是 USDC PSM,就是用戶存入 USDC 可以 按照1:1 匯率兌出 DAI,交易費用只需0.1%。該模塊是基於 DAI 固定價格的貨幣互換協議,類似具有一定額度的剛性兌付,可以爲 DAI 的價格提供雙邊緩衝保護。

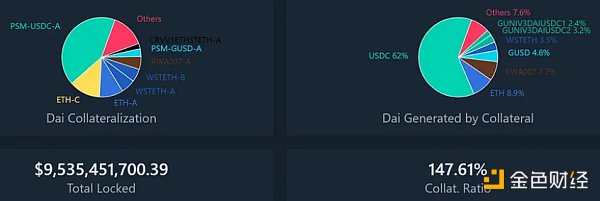

PSM 在很大程度上解決了 DAI 價格的穩定性問題,而且可以讓 Maker 系統無需頻繁地調控其借款利率,保證借款人借貸成本的可控性。PSM 的資金規模擴張十分迅速,導致 USDC成爲 DAI 最大的抵押品來源。而恰恰也正是這絲滑的兌換機制,使得在這次恐慌事件中USDC 迅速向PSM 中傾銷。目前USDC PSM 鑄 DAI 額度已達到債務上限,其它波動性較大的資產(例如MATIC)發生比較大程度的贖回,因此USDC PSM產DAI的佔比從40%上升至現在的62%。

圖:MakerDAO鎖定資產價值以及產生的 DAI 債務佔比

來源:Trend Research,Daistas.com

MakerDAO的DAI經歷了多次市場危機,但主要類型分爲兩種:

當大部分抵押物因穩定幣恐慌價格下跌時

2020年3月12日,以太坊的價格在一天之內暴跌了43%,導致許多使用以太坊等加密貨幣作爲抵押品生成DAI的用戶(稱爲Maker Vault)出現了嚴重的欠缺。這些欠缺的Vault被強制清算,其抵押品被拍賣出去以償還債務和罰金。然而,由於市場恐慌、網絡擁堵和系統故障等原因,部分拍賣出現了零出價的情況,即有人用0 DAI就贏得了大量的抵押品。這導致MakerDAO系統損失了約540萬DAI,並且DAI的供應量大幅減少。

由於DAI的需求遠遠超過了供應,DAI與美元之間的錨定關系遭到破壞,DAI出現了高達10%左右的溢價,此時做空DAI等待其價格回歸甚至進一步下探的風險收益比非常高。

當僅USDC持續折價時

即這次歷史上首次USDC脫錨危機,對於DAI系統來說是一個巨大的風險,因爲當前DAI有一半是由USDC作爲抵押品生成的。如果USDC失去了錨定,那么DAI也會受到影響,導致其價格波動或者無法贖回。爲了防止這種情況發生,MakerDAO社區通過了一系列緊急提案,將包括USDC在內的幾個流動性池的債務上限降低到零DAI,意味着它們不能繼續發行新的代幣。

此外,在所謂的“穩定模塊”(PSM)中暴露於USDC風險的部分,每日發行限額從9.5億DAI降低到只有2.5億DAI,同時把手續費從0 提升至1%。

USDC鑄造DAI並非超額抵押,所以無法進行Vault 清算。如果USDC的價格低於1美元,那么使用USDC作爲抵押品生成DAI的用戶就會出現欠缺,即他們需要支付更多的DAI才能贖回他們的USDC。這樣一來,他們就會面臨損失或者無法退出的風險,並且整個系統有可能能癱瘓,所以有可能出現再次拍賣系統治理代幣$MKR來彌補虧空的風險,這也是爲什么危機期間$MKR價格一度重挫30%以上,但隨後USDC危機解除後,$MKR價格快速反彈至危機之前的水平。

圖:USDC 和 MKR 在脫錨危機期間價格變化

來源:Trend Research,Tradingview

除了 MKR 的價值修復的交易機會,DAI 本身價格也存在交易機會。因爲 DAI 背後資產的綜合抵押率在大部分時候高於 150%,所以 DAI 可以理解成加強版的USDC,其在價格低於USDC的時候,以及確認USDC風險消除之後,價格應該出現更快的反彈,下圖可以看到在11號危機逐漸被市場消化之際,DAI的價格始終小幅高於USDC。

圖:DAI 和 MKR 在脫錨危機期間價格變化

來源:Trend Research,Tradingview

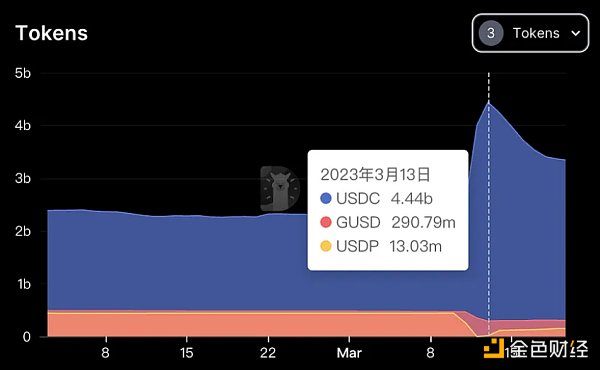

另外值得注意的是,在本次危機中,穩定幣鑄造模塊 PSM 大量湧入 9.5 億 USDC,而未出風險的 GUSD 存款大幅流出,其它抵押物池子或多或少都有流出,顯示出“劣幣驅逐良幣”的效應,如何應對類似結構性風險,值得更多關注和討論。

Liquity

Liquity 於2021年4月上线,是一個基於以太坊的去中心化穩定幣借貸平台,用戶可以且只能通過抵押ETH生成錨定美元的穩定幣LUSD。Liquity不收取借款利息,只收取一次性的鑄造費和贖回費,鼓勵用戶長期持有LUSD。Liquity由智能合約管理,協議部署後無法修改,不負責運行前端,用戶交互需要通過第三方前端,具有強去中心化和抗審查的特點。

目前 $LUSD 發行量約爲 243m,TVL $572m,ETH 質押數量 388k,總抵押率爲 235.1%。

Liquity 的最低抵押率爲 110%,低於 150% 時進入恢復模式,低於 110% 時觸發清算。在恢復模式下,抵押率低於150%的金庫也可能被清算,系統禁止進一步降低總抵押率的行爲。恢復模式的目的是將系統的整體抵押率迅速提升至150%以上,以降低系統風險。

Liquity採取了分級清算機制以維持系統穩定。穩定池通過流動性挖礦激勵用戶存儲LUSD,並在清算時銷毀債務並獲得ETH。當穩定池耗盡時,系統會進行債務再分配,將剩余待清算的債務和ETH按比例分配給其他金庫持有者身上。

穩定池提供者和前端運營者可以獲得治理代幣LQTY獎勵。LQTY代表了對協議收益(鑄造費和贖回費)和治理權利(投票權)的索取權。

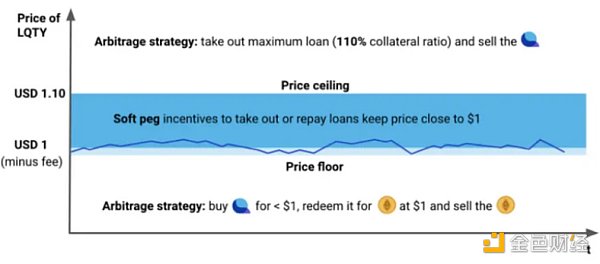

當LUSD價格低於1美元時,用戶可以從市場上低價买入LUSD,然後贖回ETH並獲利。當LUSD價格高於1美元時(例如1.1),用戶可以抵押ETH鑄造LUSD,然後在市場上高價賣出LUSD並獲利。這樣,LUSD的價格會在(1-贖回費, 1.1)之間波動,並趨向於1美元。這是LUSD的硬錨定機制。同時,由於用戶可以隨時以1美元的價格鑄造和銷毀LUSD,用戶會形成一個心理預期(謝林點),認爲1 LUSD = 1 USD。

圖:LUSD的錨定機制

來源:Trend Research,Liquity

2021年5月19日,ETH 價格一度從 3400 美元迅速下跌至1800 美元,有超過300個地址被清算,Liquity啓動了2次恢復模式,但因恢復太快(抵押率在跌破150%後迅速回歸)導致dune數據沒有捕捉到。期間總計93.5M LUSD債務被清算,同時48668個ETH分配給了穩定池的存款人,以上清算均由穩定池完成,穩定池的參與者相當於折價超底了ETH,以上過程並沒有觸發再分配模式,這一壓力測試證明了Liquity模型的穩健。

圖:Liquity系統抵押率變化TCR=Total Collateral Ratio

來源:Trend Research,Dune

在這次USDC的恐慌中,LUSD亦有出現波動,最低0.96,最高1.03,較短時間內被套利者扳平至正常回水。具體的,用戶可以在二級市場上以0.96美元的價格購买LUSD,歸還liquity系統中的LUSD借款以贖回抵押物ETH,由於此時liquity系統中lusd的定價始終保持1美元,用戶可贖回的ETH資產價值大於二級市場購买的LUSD價值實現套利。

來源:Trend Research,Dune

市場出現危機的情況時LUSD的上漲的原因是,一部分用戶爲避免被清算需要償還LUSD平倉,已有用戶會有動機將LUSD存入stability pool希望以較低成本獲得被清算的折價ETH,這兩部分都構成了對LUSD的需求。此外從LUSD對USDC流動性池中慌忙出逃的USDC持有者也幫助被動拉升了LUSD價格。

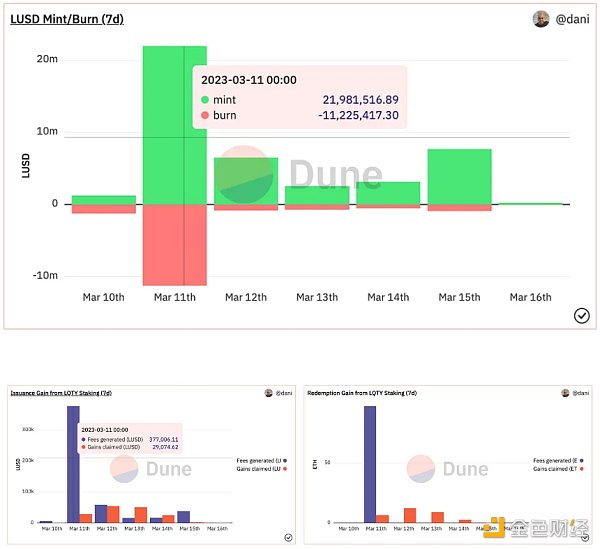

USDC的恐慌當日由於價格波動產生套利機會,lusd mint與burn數量出現明顯上升,新增mint數量21.98m,銷毀burn數量11.22m,lusd supply淨增加值約10m,約佔當日lusd總供應量的4%,因此帶來3月11日協議收入大幅上升,鑄造過程獲得37.7萬lusd,贖回過程獲得97.4個ETH,該部分收入全額歸屬於LQTY stakers,造成LQTY收益率短期大幅上升。同時觀察到usdc恐慌提升了市場對強去中心化穩定幣lusd的關注,lusd供應量和trove數量呈上升趨勢,3月11日至16日共lusd總供應量增長約12%。

圖:Lusd鑄造銷毀、協議保險收入、贖回收入

來源:Trend Research,Dune

Reflexer

Reflexer是一個超額抵押去中心化穩定幣平台,用戶可以用ETH抵押生成 RAI,一種不錨定任何法幣或資產的穩定幣。

RAI的贖回價格由市場供需和一個基於PID控制器的算法自動調節,以實現低波動性。用戶超額抵押ETH生成RAI,付2%年利息,償還RAI可以贖回ETH,清算线145%,但目前超額抵押率在300%-400%。Reflexer有三重清算機制來保障系統安全,並收取2%的穩定費作爲盈余緩衝。FLX是Reflexer的治理代幣,也是系統最後貸款人。

市場供需失衡時,Reflexer 會主動調整 RAI 贖回價格,通過激勵用戶套利引導市場價格回到贖回價格。RAI 系統採用一套基於 PID 控制(比例-積分-微分控制器)的機制,使用一系列參數來調整上述的控制過程。

當某用戶的抵押品價值相對借出物價值低於某個閾值時,就會觸發清算。清算人通過固定折扣拍賣獲得被清算者的ETH抵押品,並替被清算者償還RAI債務。當盈余緩衝不足夠處理壞账時,協議會進入“債務拍賣”流程,系統增發 FLX,在市場上換取 RAI 完成債務處理。

Reflexer 收取的 2% 穩定費進行如下三種分配:Stability fee treasury 智能合約、FLX stakers 和 Buyback and burn。

RAI 的用例

貨幣市場

即 reflexer 的贖回價格會根據市場對RAI的需求進行算法調整,當市場價格高於贖回價格時,用戶會選擇抵押 ETH 並借出 RAI,再到市場上賣出。

其他用例包括 Stacked funding rates;Yield aggregator- leverage positive/negative redemption rate(贖回利率爲正時,可以去借貸協議上優化收益)以及Sophisicated arbers套利工具。

總的來說,Reflexer 擁有完全去中心化,最終走向無治理,抵押物不錨定法幣機制較爲稀缺,vitalik 有積極評論, 有以太坊社區支持等優點;同時缺少被動需求和用例,目前超額抵押率在300%-400%(357%),資金效率低,代幣價值捕獲低,用於激勵的代幣不足(預留用於激勵的FLX後續用來推廣用例的激勵可能不足)是Reflexer目前的缺陷。

資金效率來看,Liquity 優 Reflexer(liquity 260% 抵押率 vs. Reflexer 357%),

借款量來看,Liquity 借款量是 Reflexer 的數倍,P/S 估值來看,FLX 較LQTY 低估。

本次危機中,Vitalik 鑄造 RAI 購买力 USDC 和 USDT,似乎是對 ETH 做抵押的完全去中心化(非錨定法幣)穩定幣的一種認可,但由於沒有固定錨定的價格, RAI 又是天生不穩定的“穩定幣”,對 Reflexer 來說,RAI 目前依舊很難獲得主流用戶的使用。

另外,Vitalik 在今年 1 月對 Reflexer 的抵押機制提出了改善建議,他認爲,ETH holder 需要更多激勵在 Reflexer 平台上超額抵押 ETH 借出 RAI,因爲質押 ETH 可以獲得無風險的 5% 獎勵,而在 Reflexer 獲得的 redemption rate 的這部分套利浮動收益在沒有超過 5% 很多的情況下,不具有很大的吸引力。但社區出於額外一層合約風險的考慮目前否定了使用質押ETH作爲抵押物的建議。

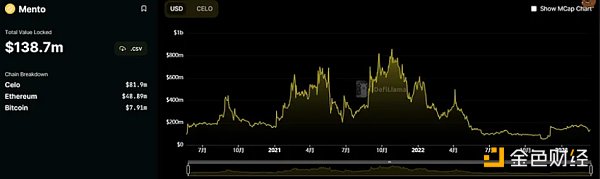

Celo

Celo是一個主打移動端开源支付網絡,其主網於2020年4月正式上线,網絡結合了PoS共識機制、兼容EVM等特點,爲用戶構建了多種DeFi服務,同時還包括以穩定幣作爲匯款、跨境支付等交易媒介、支持多種代幣支付Gas費、將電話號碼映射到錢包地址以簡化轉账操作等。並且推出其鏈上穩定幣CUSD、CEUR和CREAL。

Celo的穩定幣機制爲:用戶可以向官方的Mento池中發送1美元價值的Celo,獲得1美元的cUSD等穩定幣,也可以反向向Mento發送1美元價值的cUSD,換回1美元的Celo。在這種機制下,當cUSD市價低於1美元,就會有人低價买入cUSD去換得1美元Celo,同理當cUSD高於1美元時,就會有人用Celo鑄造cUSD去賣出,套利者的存在會保證cUSD不會偏離其錨定價格太遠。目前穩定幣背後的儲備池爲CELO(8,190萬美元)、ETH(4,889萬美元)和BTC(791萬美元):

來源:Trend Research,Defillama

Celo機制和LUNA與UST的機制區別在於:Cusd、cEUR、cREAL的資金背書除了CELO代幣外還有ETH和BTC,所以當CELO代幣價格發生大幅度波動時,只要存儲池的ETH和BTC的資產規模能大於穩定幣的流通市值,仍然是超額抵押的方式,那么這些穩定幣理論就不存在脫錨的風險。當然,若CELO的市值快速縮減,導致存儲池中以太坊和BTC的市值無法覆蓋穩定幣的流通市值,那么穩定幣就會存在脫錨的可能性。

所以,只要Celo不發生超過50%的跌幅,穩定幣脫錨的可能性較低。而以後若穩定幣的規模持續增長,而存儲池中的BTC和ETH的規模沒有隨着增加的話,其脫錨的風險會增加的。

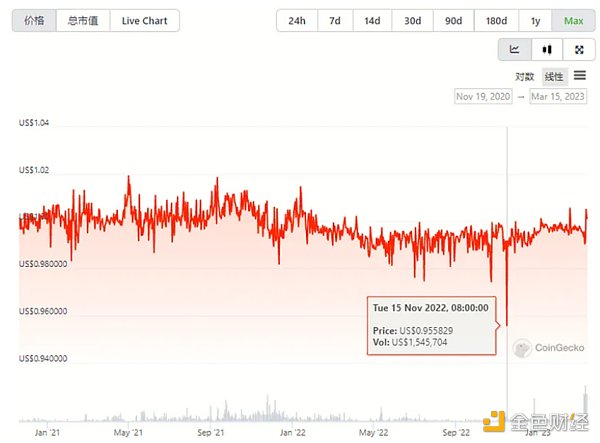

CUSD的歷史波動情況,除了去年FTX暴雷所導致的市場恐慌外,整體情況出現較大脫錨的情況,多數時間都處於1美元以上:

來源:Trend Research,CMC

總體上,對於CELO的穩定幣機制,外部環境可影響的因素並不多,核心在於儲備池中ETH和BTC的資產規模情況。此次USDC的脫錨對於CUSD也沒有直接影響,並且因爲目前CUSD主要是流通與Celo鏈上,和USDC關聯度較低。

Frax Finance

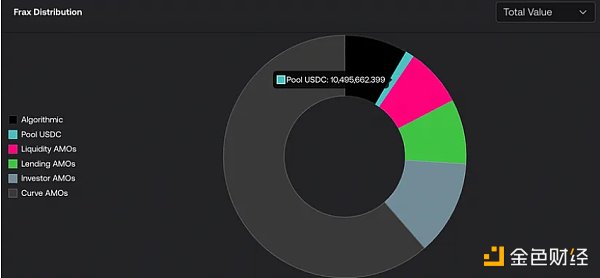

FRAX 穩定幣系統於2020年12月上线,目前爲v2版本,核心機制爲 AMO(算法市場操作控制器)。

FRAX 代幣最初設計爲:由 100% USDC 作爲抵押物,隨後混合 USDC 和 FXS 作爲抵押物,不斷降低 USDC 的質押比重。

2023 年 2 月,社區投票通過了“將抵押率永久性定爲 100%”的提案,將暫停 FXS 回購直至協議收入足夠將質押率提高至 100%,目前協議質押率仍保持在 92%。此外,Frax Finance 在 2022 年 9 月推出借貸市場 Fraxlend,支持用戶抵押資產借出 FRAX,這部分 FRAX 爲超額抵押,機制與 MakerDAO 相似。差異點在於持有 FRAX 的用戶可以在借款池中存入 FRAX,賺取借款費用。

AMO 旨在不降低抵押比率或改變 FRAX 價格的前提下,任意制定 FRAX 貨幣政策以及將儲備資產進行投資,提高資本效率,爲 FXS 持有者帶來更多價值捕獲。在啓動 AMO 機制後,穩定幣規模擴張主要由 AMO 控制,目前核心 AMO 池子爲 Liquidity AMOs(多鏈DEX提供流動性)、Lending AMOs(借貸池)、investor AMOs(投資)、Curve AMO(Curve生態)。其中協議控制 FRAX 代幣總量將近 8 億枚。

圖:存量 FRAX 分布

來源:facts.frax.finance

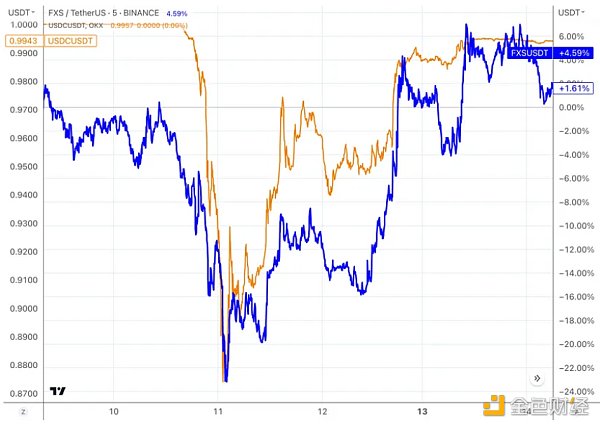

在本次 USDC 事件中,FRAX 價格受到較大衝擊,價格最低跌至 $0.87。主要原因是:

FRAX算法穩定幣部分由USDC+FXS作爲抵押物,其中USDC佔比爲92%,在社區投票將抵押率提高至100%後,由100% USDC作爲抵押,因此實際價值與USDC等值。

Curve AMO中在Curve中作LP的FRAX量爲2.7億個,且核心池子爲FRAX/USDC以及FRAXBP(FRAX/USDC/USDT/Dai)。

Frax Finance團隊在本次事件中沒有公开的補救措施,但團隊在社區中表示長遠計劃是通過开設FMA)解決這一類風險問題。

由於抵押品爲穩定幣且未來抵押率逐漸上漲爲100%,因此無法提高用戶的資金效率。FRAX主要生態合作爲Curve 和Convex,目前市場上缺少其他FRAX應用場景。總體來看,市場對FRAX需求不高。

由於FRAX代幣在其他dapp上的應用並不廣泛,因此主要套利行爲發生在Fraxlend上,即已在Fraxlend中借出FRAX代幣的用戶可在市場上折價購买FRAX提前償還借款。

圖:FRAX和USDC價格在脫錨危機前後端變化

來源:Trend Research,CMC

不過由於抵押物危機帶來的不確定性,其治理代幣在危機期間也遭遇拋售跌幅超過20%,拋售的原因可能與MKR代幣類似,存在潛在的系統失衡和代幣增發補窟窿的風險。不過當USDC危機解除以後 FXS 的價格與MKR一樣出現了40%以上的快速反彈。

圖:治理代幣FXS和USDC價格在脫錨危機前後端變化

來源:Trend Research,Tradingview

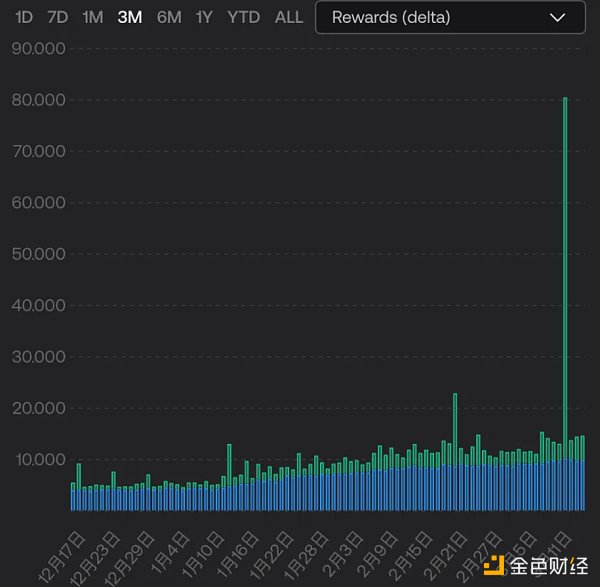

此外,Frax 系統帶有ETH 2.0流動性質押服務,在市場動蕩之際,由於搶跑交易的增多,3月10日前後的節點收入大增了五倍以上。

圖:frxETH節點收入。藍色是基礎獎勵,綠色是手續費‘打賞’收入

來源:Trend Research,facts.frax.finance/frxeth

例如,3月10日一個USDC用戶將所持有的200萬USDC在鏈上兌換成USDT時,卻因未設置滑點,意外地被一個MEV機器人在支付了45美元Gas費和3.9萬美元的MEV賄賂金後淨賺了204.5萬美元的利潤,而該用戶交易了208萬枚USDC卻僅收到了0.05枚USDT。

GHO

Aave 是一個通用借貸協議,支持多種加密資產之間的任意互借,其團隊在2022年7月宣布要發行穩定幣 GHO 的計劃,GHO 的整體生成機制與 DAI 比較相似,都是基於超額抵押借貸維持與美元的 1:1 錨定,核心邏輯是用戶將所支持的抵押品類型存入金庫,按照一定抵押比率獲得穩定幣 GHO。在償還或清算之後,這部分的穩定幣將會被銷毀。

Aave 推出穩定幣的業務主要是爲了獲取更多收入,因爲穩定幣的鑄幣費用通常高於通用借貸業務所獲的借貸息差收入,可以爲 Aave 捕獲額外的收益。並且,這部分的收入會直接流入 Aave 的Treasury 中。

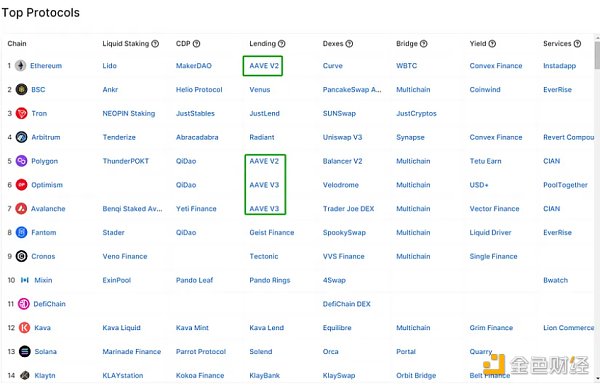

Aave 目前的借貸業務基本比較成熟,相對其它較新的協議推廣穩定幣的難度,Aave 有一定的市場信用背書。其次,Aave 現在的協議版本已經迭代到V3,V3 升級計劃現在還未完全部署完成,V3 對穩定幣的應用用例也會有比較大的助力。

尚未完成的計劃之一是關於高效借貸市場(e-Mode),即允許相同類型的抵押品以更高的 LTV 進行借貸。首先是 ETH 類(WETH、wstETH)資產間可實現90%的 LTV 借貸,即原來抵押價值 $2,000 WETH 最多可借出 $1,600 wstETH,現在 $2,000 WETH可借出最多 $1,800 wstETH,資金利用效率更高。下一步將要實現穩定幣類資產間的 e-Mod 借貸(L2已部署,以太坊主網還未部署),LTV 或可達93%。這個實現對穩定幣類資產的資金使用效率有非常大的提升,未來在推出 GHO 之後,對穩定 GHO 的價格和推廣採用也有着積極的作用,但是與 MakerDAO PSM 面臨同樣的問題,就是模塊內中心化穩定幣面臨的監管問題。

尚未完成的計劃之二是跨鏈部署。Aave 目前雖已在多條鏈上進行已部署,並且保持着頭部 DeFi 借貸協議的優勢,但是並未實現真正的流動性跨鏈。Aave V3 跨鏈部署實施之後,對於 GHO 的規模擴張也會有一定的優勢。Aave V3 「門戶」功能允許資產通過不同網絡在 V3 市場之間無縫流動,即通過白名單跨鏈橋協議在目標鏈上鑄造 Aave 的「aTokens」,並在源鏈上銷毀,以達到流動性從源鏈轉移到目標鏈的目的。

圖:各個鏈上 Top Protocols

來源:Trend Research,defillama.com

現在針對 V3 跨鏈門戶白名單提案已投票通過,Aave 將利用跨鏈互操作協議 Wormhole的通用消息傳遞進行源鏈和目標鏈之間的通信,以及 Hashflow 的跨鏈 DEX 從做市商那裏獲取報價,並以零滑點和 MEV 保護執行交易。

CRVUSD

Curve 在 2022 年 10 月發布其協議穩定幣的白皮書,推出其穩定幣 Curve.Fi USD Stablecoin,簡稱 crvUSD。Curve 設計了一個具備持續清算和买入的抵押品 LLAMMA 模型,用戶可以在 LLAMMA 中超額抵押鑄造 crvUSD,並可避免用戶的資產被一次性清算的風險,同時結合 Pegkeepers 的自動增發和銷毀機制,來穩定 crvUSD 在市場中供需關系。

目前 crvUSD 還未正式上线,但若未來發生主流穩定幣如 USDC 再次脫錨,依靠其目前公布的設計機制,可能出現的情況下,如下(假設USDC再次脫錨):

1)理論上 crvUSD 是由主流資產 ETH、BTC 等超額抵押鑄造,所以若主流穩定幣發生脫錨,而抵押品資產價格未收影響的情況下,理論上 crvUSD 不存在直接價值波動;

2)雖然crvUSD是以超額抵押的方式鑄造,但其價格的穩定仍然依靠於市場流動池的流動性深度,作爲Curve的官方穩定幣,未來crvUSD進入3pool池的可能很大。並Curve團隊持有大量的veCRV,早期內可以給與crvUSD大額的流動性激勵,所以,早期冷啓動應該會較爲順利。

而若當 crvUSD 與 USDC、USDT 都處於 3pool 池中,而USDC發生脫錨時,用戶處於避險情緒,可能會將大量的USDC轉換成USDT和crvCRV,那么短期內crvUSD的價格可能會超過1美元。而pegkeeper爲了維持crvUSD的穩定,會增發大量crvUSD投放到流動池中,將價格恢復。所以,相對其他穩定幣,crvUSD的機制可能不適合進行滑點套利,因爲pegKeeper自動增發的功能,會迅速磨平用戶的套利空間;

3)若因爲主流穩定幣發生大額脫錨,導致市場恐慌情緒很重,導致加密市場發生大量清算,包括LLAMMA也开始清算,將用戶抵押品兌換成crvUSD,並且因爲情緒恐慌,讓crvUSD也开始出現價格脫錨,那么若用戶相信pegkeeper具備存在資金在市場买入crvUSD來銷毀,以此讓價格重新恢復,即當crvUSD低於1美元時,是存在潛在的套利機會的;

4)由於 LLAMMA 仍然是 AMM 式的機制,所以可能會由存在穩定幣和抵押品組成的LP存在清算池中,當幣價來回波動時,一方面,用戶的資產由於持續清算和买入會造成磨損,該摩擦成本對於抵押者而言較難避免。另一方面,提供LP的用戶有可能會從持續清算的過程獲得一定交易費用補貼,特別是鏈上發生大額清算時,短期內LLAMMA的交易量可能被拉升,而這些大額交易所產生的費用有50%的比例可能會給到LP。

以上 4 點均是基於現有 Curve 所公布機制進行推論,且此次 crvUSD 並未接收市場檢驗,正式效果仍然需上线後才能得知。

對借貸、交易協議的影響和機會

圖:當前規模最大的四種穩定幣以及TUSD在USDC脫錨後價格變化

市場規模最大的 USDT 在本次 USDC 脫錨事件中,依舊成爲資金出逃的第一選擇,價格表現最堅挺,漲幅甚至一度超過 1%。由於 DAI 的抵押品接近 50% 爲USDC,伴隨 USDC 的市場價格的不斷下跌,DAI 的價格也出現嚴重脫錨,但是跌幅小於 USDC。

BUSD 以及 Binance 最近不斷增加交易對的 TUSD 價格表現相對穩定,並未出現大於 1% 的價格波動。

不同協議進行的舉措

協議: MakerDao 日期: 2023.03.12

應對措施: MakerDAO 社區通過「緊急參數變更」提案投票,將於 3 月 14 日執行。 該提案內容包括:將 UNIV2USDCETH-A、UNIV2DAIUSDC-A、GUNIV3DAIUSDC1-A、GUNIV3DAIUSDC2-A 債務上限減少爲 0 DAI;將 PSM-USDP-A 最大債務上限從 4.5 億枚 DAI 增加到 10 億枚 DAI;在 USDC-PSM 中,將 USDC → DAI 交換費(tin)增加到 1%,將最大日鑄造量(gap)減少至 2.5 億枚 DAI;在 USDP-PSM 中,將 USDP → DAI 交換費(tin)減少到 0%,將 DAI → USDP 交換費(tout)增加到 1%,將最大日鑄造量(gap)增加至 2.5 億枚 DAI;在 GUSD-PSM 中,將最大日鑄造量(gap)減少至 1000 萬枚 DAI;將 Compound v2 D3M 與 Aave v2 D3M 目標借貸利率(bar)減少至 0%,以消除敞口;最後,該提案決定將 GSM 暫停延遲從 48 小時減少至 16 小時,提高治理決策敏捷性,此更改是一項臨時更改,將在情況允許時再次增加 GSM 暫停延遲。

協議: Aave 日期: 2023.03.12

應對措施: Aave發推特稱已迅速採取必要行動來限制風險。鑑於當前圍繞穩定幣的波動性,Aave DAO 在 Aave v3 Avalanche 上凍結了USDC、USDT、DAI、FRAX 和 MAI,從而來防止新頭寸給協議增加風險,即LTV-0。

協議: Compound 日期: 2023.03.11

應對措施: Compound v2 已禁用 USDC 存款。Compound 在推特上表示,由於 USDC 的價格波動,Compound v2 Pause Guardian 暫時禁用了 Compound v2 中的 USDC 存款功能,用戶仍可正常借、還、提取 USDC。此外,Compound v3 具有升級的風險引擎,所以運行沒有任何問題。

協議: Compound 日期: 2023.03.12

應對措施: Compound社區發起新的提案,提案內容爲恢復在 Compound v2 中鑄造 cUSDC。投票將在兩天後开始。

協議: dYdX 日期: 2023.03.11

應對措施: dYdX平台上 USDC 將以實際價值計價,不強制錨定 1 美元。dYdX 在推特上表示,平台上 USDC 將以實際價值計價,不會強制將 USDC 錨定 1 美元。dYdX 稱,如果發生 USDC 貶值,所有以 USDC 支付的頭寸、抵押品和資金都會以 USDC 實際美元價值計價。交易商不會因 USDC 價格變化而被清算,交易者將以 USDC 的實際價值進行支付。

在本次USDC脫錨事件中,除了大批人“跑毒”減少損失,還有一批對主流DeFi項目機制理解深刻的套利者。核心是利用項目對USDC價值固定錨定1美元,用低於1美元的USDC兌換更高價值的其他穩定幣或者數字貨幣,成功獲利。本次事件也會對當前以及未來發行的項目帶來思考,所有交易標的的價格是否可以用固定價值來取代市場實際價值。接下來展示幾個案例供參考。

MakerDAO 的 PSM

PSM(Peg Stability Module)是幫助維持DAI價格穩定性的一種機制,PSM允許用戶將其他代幣兌換爲DAI時不需要通過拍賣,而是通過固定匯率進行計算。USDP爲 PAXOS發行穩定幣,並未在本次銀行兌付危機中被波及。在 USDC以及DAI發生折價時,利用PSM的價格機制:1 USDC= 1USDP 進行套利。

套利路徑:使用資產在AAVE借貸USDC,然後在PSM將USDC 1:1 兌換爲USDP,當USDC價格下跌幅度擴大,將USDP兌換爲USDC,同時還掉USDC借款,剩余USDC爲淨利潤。從下圖中可以看到在USDC脫錨危機,USDC的大幅流入的同時,GUSD和USDP快速流出,USDP的存量一度幾乎歸零。

圖:Maker系統三種穩定幣抵押物在USDC脫錨期間變化情況

Curve

由於Curve價格曲线公式是爲穩定幣提供交易的,大額穩定幣之間交換具有更低的滑點。這個模型在用於非穩定幣時,對比UNI會在當前盤口位置提供更大的交易深度,從而和其他市場產生了價差,Curve的USDC/USDT價格 > UNI的USDC/USDT價格。

和傳統搬磚方式相同,從UNI买入USDC並在Curve賣出,賺取差價,但是中間要面臨USDC價格快速下跌的風險。

AAVE

在 AAVE 的循環槓杆做多USDC的案例中,做多者基於USDC的價格最終會上升這個判斷進行操作,並且承擔了USDC價格進一步下跌的風險。

具體路徑爲:利用資產借貸USDC (借貸USDT,然後通過DEX交易爲USDC),抵押USDC借貸USDT,USDT購买USDC,並且再次利用USDC借貸USDT進行循環。

中心化交易所套利

Binance支持USDC充值,同時USDC會1:1兌換爲BUSD,由此完成低價值USDC兌換高價值BUSD。

Coinbase 用戶則是利用了 Coinbase 可以將USDC 1:1 提現爲 USD進入銀行账戶,完成套利過程。但是兩家交易所反應迅速,套利過程持續較短時間就被關閉。

如果USDC背後抵押物出了問題,USDC回不到1美元,那么不同類型的DeFi應用可能出現以下風險:

借貸類應用面臨的風險

借貸協議 Aave 和 Compound 是最大的兩家鏈上借貸平台,它們允許用戶借入和貸出不同的加密貨幣,並獲得利息收入或支付利息費用。USDC是這些平台上常用的資產之一。

如果用戶使用USDC作爲借款或者抵押品,那么他們可能會面臨無法償還或者被清算的風險。Aave對USDC價值計算使用的預言機是Chainlink,備用預言機是Uniswap。對於存ETH借USDC的用戶影響有限,其可以趁機回購USDC以更少的資本金贖回原抵押物。而Compound則是使用固定1美元的價值,這可能導致風險。

具體而言,當 USDC 價格下跌時,借貸協議可能面臨以下風險:

抵押 USDC 借款者的貸款價值比(LTV)可能超過清算閾值,導致他們的抵押物被清算。

清算者可能無法獲得足夠的利潤來補償他們的交易成本和風險。

Aave 的安全模塊(SM)可能無法承擔潛在的不良債務,導致Aave代幣(AAVE)的價值下降。(注:AAVE 代幣持有者可以將 AAVE 抵押在安全模塊中,以換取 stkAAVE 代幣,並獲得 AAVE 獎勵,如果 Aave 協議發生資金損失,安全模塊可以被激活,以從 stkAAVE 持有者處扣除最多 30% 的資金來彌補損失)

借貸平台上的更有價值的穩定幣如 USDT 可能會被借光,導致存款人存在無法回收足額 USDT 的風險。

Compound 可能無法及時調整 USDC 的固定價格,導致市場失衡和套利機會。

這些風險可以通過以下措施來緩解:

暫停USDC市場或將LTV比例設爲零,以防止進一步的借貸活動。

提高USDC的清算獎勵或使用動態價格機制,以激勵清算者參與市場。

使用生態系統儲備或其他資產來增加安全基金的資本充足率和抗衝擊能力。

定期監測和更新USDC的價格參數,以反映市場情況和預期。

交易類應用:如果用戶使用USDC作爲交易對或者流動性提供者,那么他們可能會面臨損失或者套牢的風險。例如,在Uniswap平台上,用戶可以在任意兩種加密貨幣之間進行交易或者提供流動性來賺取手續費。如果用戶使用USDC作爲交易對或者流動性池中的一種貨幣,那么當USDC價格下跌時,他們可能會因爲兌換率變差或者無法退出而損失資金。另外衍生品交易應用中有一些默認USDC爲1的應用也帶來了套利的機會。

以衍生品協議GMX爲例

GMX是建立在Arbitrum的去中心化永久交易所。在GMX的交易機制中,用戶做多平倉獲得交易標的物,而不是保證金本身,而交易標的物是按照 USD進行計價。套利者利用折價的USDC進行开倉,按照標准USD的價格進行兌付。

本次事件後,GMX及其同類機制的協議,未來可能會優化穩定幣的價格曲线,當穩定幣作爲保證金的,以用戶下單時所使用的穩定幣實際價值進行進行計算。

在GMX的Swap中,USDC/ETH的價格取的是ETH/USD的價格,所以在Swap中同樣產生了套利空間。

此外,由於市場動蕩也給該類槓杆交易平台帶來的大量的手續費收入,達到了平日的2~3倍。

圖:四大鏈上交易市場的收入情況

來源:Trend Research,Tokenterminal

預測類應用:如果用戶使用USDC作爲投注或者獎勵,那么他們可能會面臨賠付或者收益減少的風險。例如,在Augur平台上,用戶可以創建和參與各種市場預測事件,並根據結果贏取獎勵。如果用戶使用USDC作爲投注或者獎勵貨幣,那么當USDC價格下跌時,他們可能會因爲賠付金額變小或者收益縮水而虧損。

總結

在這次USDC脫錨危機中,USDC 的折價給DeFi系統一度帶來了巨大的不確定性,但隨着政府和監管的出手,這一危機逐漸化解。在此過程中,既存在對價格回錨的單向押注(例如一個錢包從 Binance收到了 2.15 億美元的 Tether 購买 USDC 和 DAI 穩定幣,獲利約 1650 萬美元);也存在利用機制漏洞進行低風險套利的行爲(如正文提到的Maker PSM 套利);也存在因爲恐慌而錯殺的各類資產價格回購的交易(如正文提到的 BUSD、USDP等折價);此外,也不能忽視市場大幅波動給槓杆交易、LSD等應用帶來的被動式收入上升(如Frax和crvUSD都可以捕獲到相關收入),這類應用本身存在USDC風險敞口小,反而成爲被動受益者。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:萬字復盤USDC脫錨風波:DeFi生態巨震中的危與機

地址:https://www.torrentbusiness.com/article/30142.html

標籤:

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33