原文來源:PitchBook、Robert Le

原文編譯:小龐同學@0xthefool

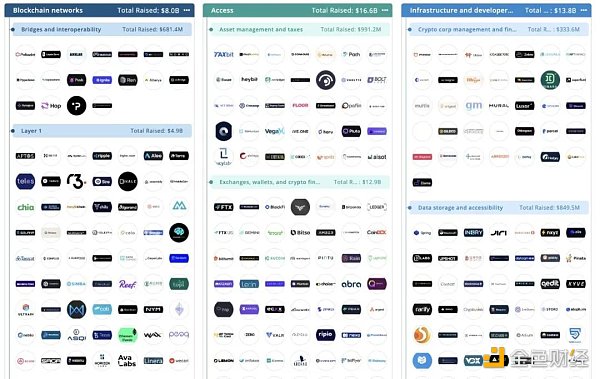

Pitchbook匯總了加密行業的近萬起融資紀錄,對市場做了industry mapping。包括區塊鏈網絡、用戶交互、基礎設施、Web3和去中心金融5個版塊,22個賽道以及1203個頭部企業。

Pitchbook匯總了加密行業的近萬起融資紀錄,對市場做了industry mapping。

包括區塊鏈網絡、用戶交互、基礎設施、Web3和去中心金融5個版塊,22個賽道以及1203個頭部企業。

我梳理了所有重點信息,幫助大家研究加密行業每個版塊每個賽道的總投資數量、增長動力、趨勢和機遇,建立加密世界觀。

第一版塊 - 區塊鏈網絡

共計800億美元投資

區塊鏈網絡通過分布節點進行數據的儲存和運算,形成去中心化的账本,支撐交易/智能合約/DAPP的運行。

增長動力:

1) 兩大先驅BTC和ETH的可拓展性遠低於行業需求

2)多鏈帶來了可組合性composability以及互操作性interoperability的需求

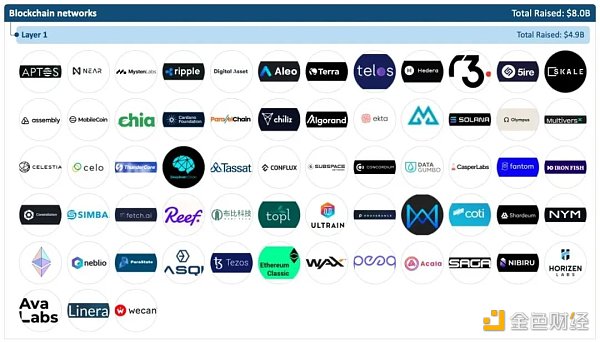

賽道一:Layer 1

在BTC和ETH兩個鏈之外,Layer 1共計有APTOS、NEAR等63個頭部項目,融資共計490億美元。

L1作爲區塊鏈的主網,具有共識機制,承擔了區塊鏈網絡的信息分發、驗證、處理、儲存職能。也可以再根據是否是EVM以及是否开源开放進一步細分。

賽道二:Layer 2

以Polygon爲首共計38個頭部L2項目融資共計250億美元。L2協議主要通過不同的側鏈和Rollup等技術提高Layer1網絡的運算能力。L2以L1作爲基礎利用其安全性但是也會常常改變數據的處理方式和共識機制。部分L2也可以當作獨立的區塊鏈網絡。

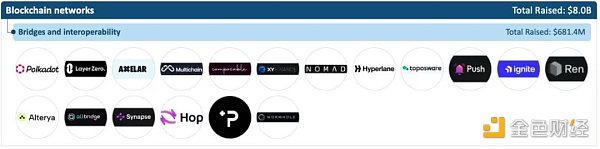

賽道三:跨鏈

以Polkadot和Layer Zero爲代表的18個跨鏈工具共計融資6.8億美元,在生態中的主要角色爲促進不同的區塊鏈網絡之間信息的交換。常見的技術爲三類 - Lock & mint在原網絡上鎖定後在新鏈重新mint、Burn & redeem燒掉後拿新的以及native swap系統原生的交換。

第二版塊 - 用戶交互

共計投資1660億美元

大多數用戶都不能夠直接利用區塊鏈上的數據,而需要用戶交互類平台/工具完成crypto的交易、管理和調研。

增長動力:

1) 牛市中大量帶有投資目的的個人和機構交易所湧入

2) 虛擬貨幣在高通脹、腐敗政府國家中被更多應用,黑產也帶來需求

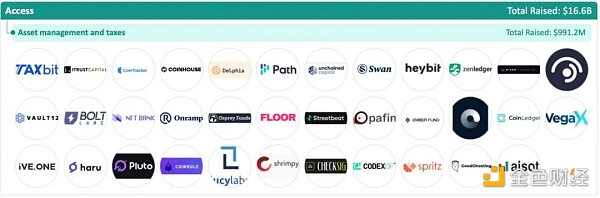

賽道一:資產和稅務管理

用戶通過Taxbit、CoinTracker等35個共計融資9.9億美元的頭部工具管理資產和稅務。這些工具幫助個人完成投資組合、自動定投、退休儲蓄以及稅務准備等任務。

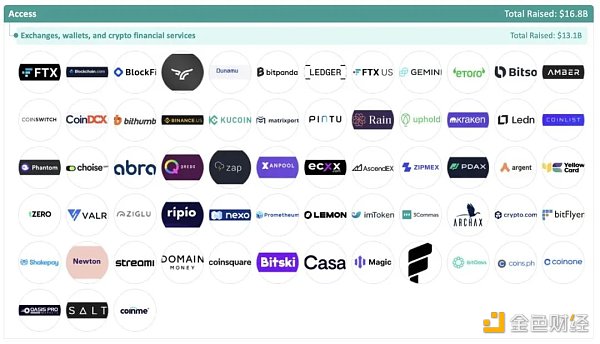

賽道二:錢包和交易所

以Binance、Phantom爲例的63個交易所和錢包共計融資129億美元,幫助用戶更好管理其加密貨幣。非托管錢包包括聯網的熱錢包、不聯網的冷錢包以及硬件錢包。托管錢包則包括托管方以及中心化的交易所。部分虛擬貨幣的儲蓄和借貸也包含在此類中。

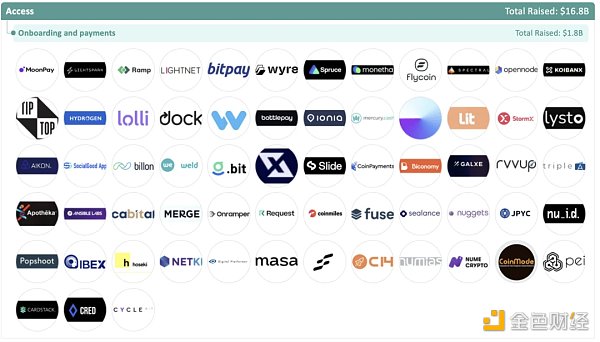

賽道三:出入金及支付

出入金和支付領域的63款產品供給融資18億美元,幫助更多加密用戶完成虛擬貨幣和法幣之間的轉換,也幫助用戶在不同的鏈之上進行資產的轉移和使用。相比於跨鏈橋,這個領域產品的所管理資產並非在鏈上,而和线下金融有交互。MoonPay是領域中的冠軍產品。

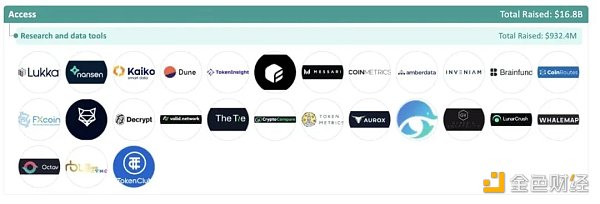

賽道四:數據與研究工具

以Nansen、Dune、TokenInsight爲代表的27款鏈上數據與研究工具共計獲得了9.3億美元投資,幫助個人和機構們更好地獲得、解讀和分析鏈上數據,進一步發現好的加密產品、資產並且管理好投資組合。

第三版塊:基礎設施與开發工具

基礎設施和开發工具類產品爲進一步建立繁榮的鏈上生態打下了基石,讓更多的Builder與Developer可以推進行業進步。該領域企業共計融資138億美元。

增長動力:

1. 盡管加密最初更多是草根個人參與,越來越多的大機構也加入其中

2. 進行Web3开發的建設者人數逐漸上升

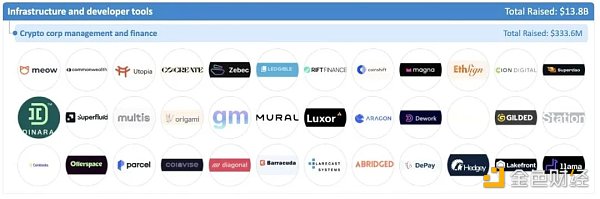

賽道一:加密企業團隊/財務管理工具

以幫助DAO管理payroll的Utopia爲代表的36家加密領域中企業和財務管理工具共計融資3.3億美元。隨着越來越多的傳統機構加入加密以及更多加密領域原生的機構誕生,對各類機構和組織進行鏈上團隊管理和財務管理的需求也增加起來。

賽道二:數據儲存與調用

以Chainlink爲代表的49家鏈上數據儲存與調用企業共計融資8.5億美元,爲衆多开發者提供鏈上文件、數據庫的管理調用和分發。包括去中心儲存、區塊瀏覽器以及預言機等。

賽道三:开發平台

以Censensys、Alchemy、Thirdweb爲代表的57個开發平台項目共計融資38億美元,爲程序員們提供幫助开發、測試、部署、維護鏈上產品的軟件、API以及工具。包括开發環境、節點管理、Web3原聲开發庫以及鏈上交互接口等。

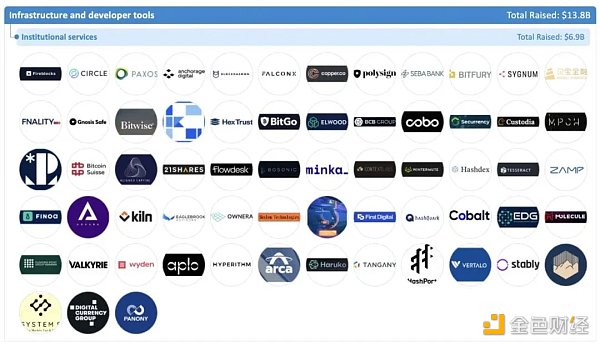

賽道四:機構資金管理工具

包括Gnosis Safe、Cobo、BitGo在內的63個機構資金管理工具共計融資69億美元,通過提供代幣托管、質押、交易、經紀商、流動性聚合器、做事等工具和服務幫助更多企業和機構進入加密生態。

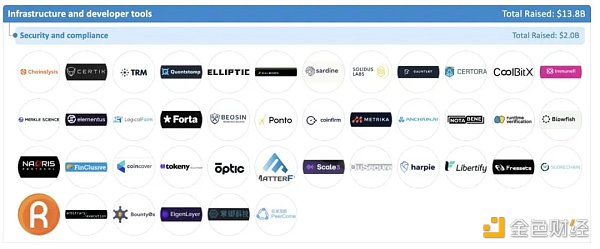

賽道五:安全與合規

Chainalysis、Beosin等42家頭部安全與合規工具共計融資20億美元,幫助更多的機構和組織減少加密資產的盜竊、黑客攻擊等安全風險,同時幫助企業完成反洗錢等合規要求。

第四版塊:去中心金融

相比於依賴於銀行、證券經紀商等的傳統金融服務,去中心金融通過在以太坊爲代表的公鏈之上建立去中心化、無須代理、個人對個人、由智能合約驅動的協議爲加密用戶提供金融服務。任何的個人都可以像拼樂高一樣自由地在公鏈上使用各類金融服務並且查看器原理和流程。

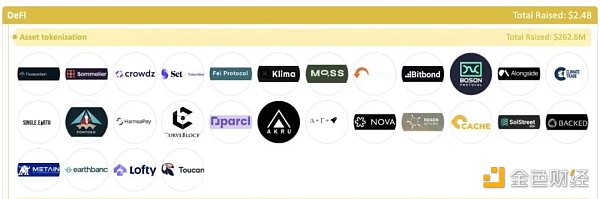

賽道一:資產代幣化

Boson Protocol等28款融資達2.6億美元的產品幫助用戶將資產代幣化,這既包括鏈上資產(加密代幣組合、NFT等)也包括鏈下資產(碳排放指標、碳信用積分、房地產資產等)。

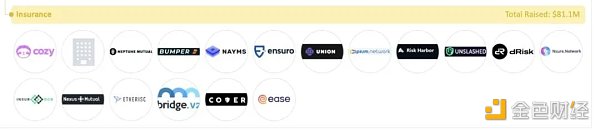

賽道二:去中心保險

獲得了8億投資的共計18個頭部去中心保險產品爲加密資產提供保險服務,可以獲得保險服務的加密資產包括任何儲存在交易所、錢包、以及流動池內的代幣等。

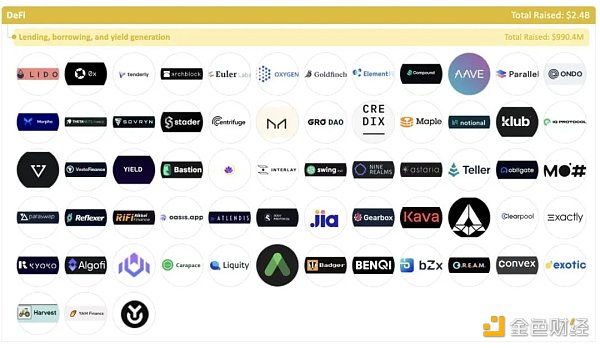

賽道三:去中心借貸與收益管理器(Yield Generator)

以近期極其火爆的LIDO爲代表的63款去中心借貸與流動性挖礦產品共融資9.9億美元,讓加密用戶可以在鏈上租賃、借款以及通過yield farming等方式獲利。盡管有一些協議在探索無抵押貸款,目前大多數借貸都是需要有超額抵押。

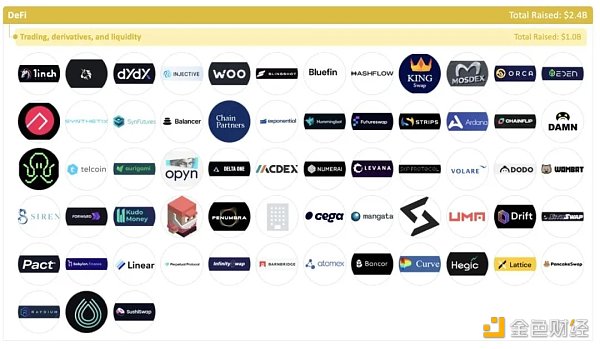

賽道四:去中心交易平台及衍生品

以Curve、PancakeSwap等爲例的去中心交易平台及去中心金融衍生品共計融資10億美元,幫助用戶進行無需許可、無需托管的交易和做市工具,也推進了期貨等去中心金融衍生品的普及。

第五版塊:Web3

區塊鏈的發展使得我們可以將網絡平台的所有權賦予給每一個用戶。相對於以互聯網巨頭爲代表的web2平台,web3平台會开源代碼、讓用戶擁有自己的數據、並且和社群共同建設與決策。作爲上一個牛市風口共融資111億美元。

增長動力:

1. 對於Web2平台的信任下降

2. 創造者經濟的發展

賽道一:內容與社交

不同應用場景下的社交平台與文字、圖片、視頻、音樂等主題的內容平台通過去中心化和社區共創共建共有,利用社交代幣和NFT等技術更好地維護好內容創造者和消費者關系。該賽道共計獲得融資9.2億美元。

賽道二:DAO與DAO工具

去中心化自治組織通過Token和NFT將組織的所有權發給成員,而通過持有代幣成員們可以進行DAO內的管理、投票以及獲得其他DAO內的權益

幫助構建投資DAO的Syndicate以及web3建設者社交DAO Friends With Benefits等DAO和DAO工具項目共計獲得了2.2億美元的投資。

賽道三:商業與消費平台

Brave幫助人們交易注意力、BrainTrust幫助用戶交易人才(招聘)。衆多web3中去中心化的交易平台通過去中心化社群共建共治維護好平台和用戶的關系,同時通過代幣更好得將所有的參與者綁定到平台之上。該賽道共計獲得10億美元投資。

賽道四:硬件賦能

Helium通過獎勵社群成員的通信終端建立無线通信網絡,HiveMapper通過獎勵成員的車載記錄儀建立去中心地圖數據系統。硬件賦能賽道共計融資6.2億美元,通過代幣鼓勵用戶購买和維護鏈下硬件從而簡歷通信、地圖等網絡。

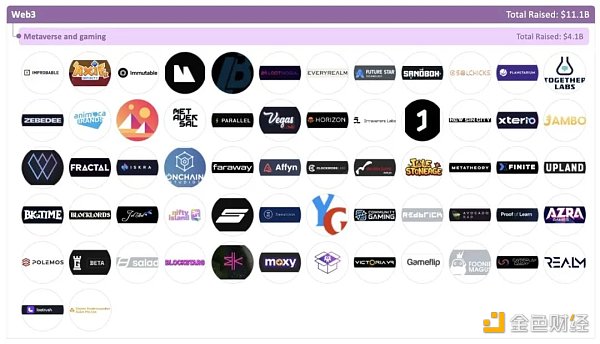

賽道五:元宇宙與遊戲

去中心化元宇宙和區塊鏈遊戲也是上一個牛市中的資本寵兒,以Play to Earn聞名的Axie Infinity以及鏈上开放世界Decentraland等產品共計融資41億美元,通過內容、基礎設施以及工具的开發建立一個虛擬的世界。

賽道六:NFT及收藏品平台

NFT賽道作爲引爆了上一個牛市的應用場景共計獲得了42億美元的投資,這其中既包括NFT項目BAYC,也包括了NFT工具POAP和NFT交易平台OpenSea等優質項目。

總結:

區塊鏈網絡:Layer1, Layer2, 跨鏈

用戶交互:資產稅務管理, 錢包/交易所, 出入金/支付, 數據分析

基礎設施:加密組織管理, 數據儲存, 开發平台, 資金管理, 安全與合規

去中心金融:資產代幣化, 去中心保險, 去中心借貸, 交易平台

Web3:內容社交, DAO工具, 市場平台, 硬件賦能, 元宇宙, NFT

析各個行業和頭部項目。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:加密全賽道融資報告:5大版塊、22個賽道、1203個頭部企業

地址:https://www.torrentbusiness.com/article/24901.html

標籤:

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33