DeFi借貸協議與黑客間的战役損失天價資產 2023年信任該如何重塑?

DeFi借貸是相對簡單的借貸方式。

放款人只需將數字貨幣存入借貸池,即可從其存入的資產中獲得利息。

而借款人可以通過在平台上提供抵押品,以換取放款人提供的借貸資產。

借貸平台利用價格預言機來確定抵押品的價值,以計算可以借入多少數額。當抵押品的價值低於一定的閾值時,清算人(Liquidator)可通過償還債務來清算,且獲取清算獎勵。

本文將回顧2022年發生的借貸協議黑客攻擊事件,並分析應該如何保護借貸協議。

Mango Market漏洞

2022年10月11日,Solana上的Mango Market被攻擊,造成1.16億美元的損失。攻擊者利用了允許項目使用低流動性token作爲抵押品的漏洞,操縱MNGO的價格,並惡意借貸超出應有數額的資產。

MNGO只在幾個中心化交易所(CEX)上线,這意味着其市場流動性很低。

例如其中一個價格預言機Switchboard使用的是Raydium作爲價格來源。

攻擊者在訂單簿中提供了4.83億單位的MNGO perps(做空),並向第一個账戶提供了500萬枚USDC。之後攻擊者向第二個账戶注資,然後以每單位0.0382美元的價格买入4.83億單位的MNGO perps,從而提高現貨價格。

攻擊者通過操縱價格預言機上MNGO的價格(在Mango Market裏面的市場價格),將其拉高到0.91美元,從而在第二個账戶上獲利。由於MNGO/美元的價格爲每單位0.91美元(在Mango Market裏面的市場價格),第二個账戶能夠在Mango Market上借到其他token。

攻擊者還用第二個账戶中的資金(原始存款+將借貸的MNGO資金出售所得)在Mango Market上借入其他token。

上述借款行爲使第一個账戶的壞账總額爲11,306,771.61美元,造成了115,182,674.43美元的資產損失。

下圖就是在Radium上的一個截圖示例,可以看得出MNGO/USDC對的流動性很低。

雖然Mango使用了價格預言機和TWAP,但「專業性」很強且擁有足夠資本的攻擊者,足以在流動性上做一些手腳,特別是當資產只上线了少數交易所導致流動性非常低的時候。

關於Mango漏洞的詳情解析,請查看往期文章《Mango Market遭受攻擊,損失1.16億美元》。

Deus Finance漏洞

2022年4月28日,Deus Finance被惡意攻擊,導致約1570萬美元資產受到損失。攻擊者操縱了DEI token的價格,從DeiLenderSolidex合約中提取了大量的DEI,卻只提供了少量的抵押品。這也是在Deus在2022年遭受的第二次攻擊。

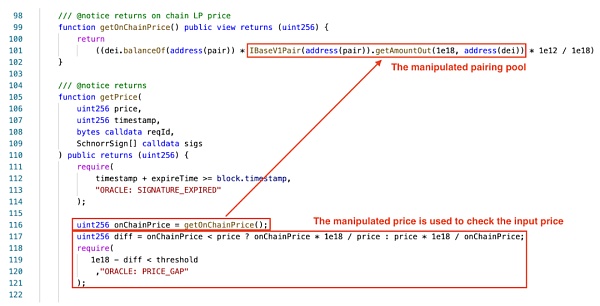

上圖是DeiLenderSolidex的合約,鏈上價格是一個配對池的價格,輸入價格是來自Muon預言機的加權平均價格(VWAP)。黑客需要同時操縱鏈Muon預言機以及鏈上價格的輸入。Muon預言機監控了Solidly USDC/DEI池內的交易,以計算成交量加權平均價格(VWAP)。

在同一個池子裏的一系列閃電交易(flash-swap)會輸出一個被操縱的價格,並被Muon預言機讀取。

這該漏洞的根本原因是:Muon預言機只使用了Solidly作爲價格來源。Swap使用的flashswap()沒有被Muon正確過濾,因此導致了短期內加權平均價格的不一致。

Inverse Finance

2022年4月2日,Inverse Finance被惡意利用,導致了價值約1450萬美元的資產損失。該事件發生的根本原因在於其使用的第三方價格預言機價格被操縱,因此攻擊者以被操縱的價格借出資產。

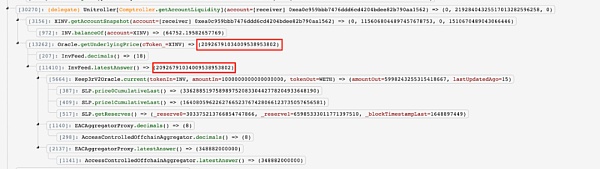

Inverse使用的是Keep3r預言機,它完全依賴DEX的價格數據。

它依賴於一個TWAP預言機,該預言機來自一個交易量少的DEX交易對,具有30分鐘的時間窗口,以減輕市場操縱風險。

攻擊者能夠繞過這一限制,在很短的時間內(小於15秒)提交兩筆交易,以便用當前池中token數量來計算價格。

攻擊者首先部署了一個惡意合約來操縱SushiSwap/Curve.fi SushiSwap:INV(INV-ETH對)中的INV/XINV的價格。然後他們將上面的INV存入並鑄造了1746(374+1372)個XINV。由於XINV的價格是根據SushiSwap:INV(INV-ETH Pair)中的儲備金計算的,所以INV的價格急劇升高,此時每個XINV的價值爲20926美元(346*3444/57.7)。

隨着XINV價格被操縱,攻擊者能夠用鑄造的XINV借出資產作爲其利潤。借出的資產包括1588 ETH、94 WBTC、3999669 DOLA和39 YFI;價值約1450萬美元的資產被盜並轉移到Tornado Cash。我們在幾個月前也對這一事件進行了深入分析,請查看往期文章《淚紛紛,被盜項目欲斷魂……Inverse Finance被盜1450萬美元事件分析》。

Cashio

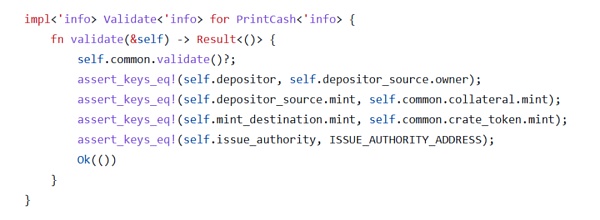

2022年3月23日,基於Solana的Cashio穩定幣CASH遭到“無限鑄幣”類型漏洞的惡意利用,導致損失了價值約5000萬美元。該事件根本原因源於缺乏對common.crate_collateral_tokens和depositor_source的必要驗證。攻擊者能夠注入假账戶以繞過驗證並鑄造CASH。

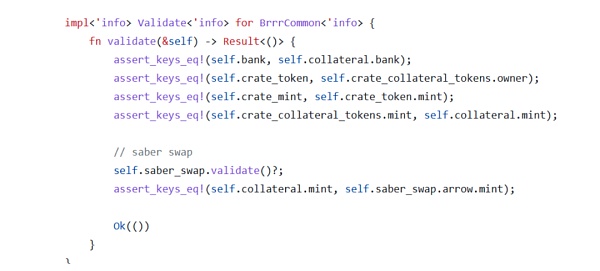

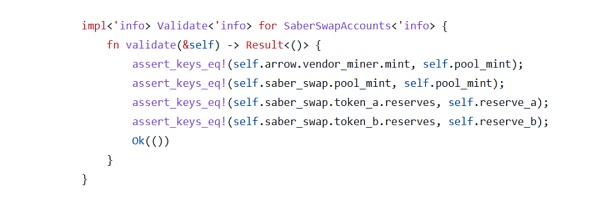

爲了鑄造新的CASH,用戶需要存入抵押品。鑄幣過程的正確性在用戶將“抵押品”轉移到項目中進行驗證。在crate_collateral_tokens的驗證過程中,合約檢查token類型是否與saber_swap.arrow账戶的類型相匹配。

然而,合約並沒有對mint字段進行驗證,如下圖saber_swap.arrow 所示。攻擊者可以創建一個假的saber_swap.arrow 账戶,這將進一步允許其創建一個假的crate_collateral_tokens账戶並允許存入假的抵押品。

攻擊的另一個方面是缺乏對depositor_source的檢查,這應該是爲了確保被存入的token類型與抵押品相匹配。

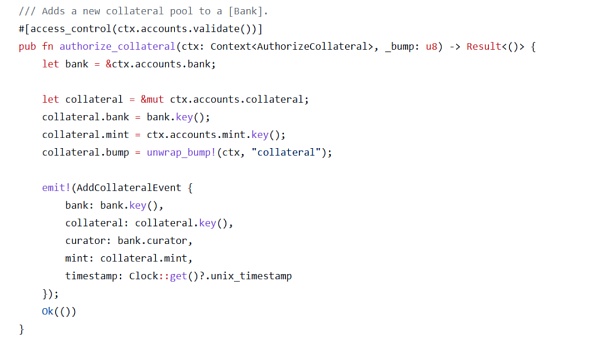

用戶可以通過擁有一家bank來設置抵押品的token類型。

使用該crate_mint功能可以無限制地創建抵押token類型,系統並沒有確認與bank關聯的token與正被鑄造的token相同。

因此,攻擊者能夠創建一個假bank並存入無價值的抵押品,使其能夠鑄造真正的CASH並從協議中抽走資金,以此導致了5200萬美元損失的黑客攻擊及相應穩定幣價格的崩潰。

Fei Protocol

2022年4月30日,Fei Protocol宣布他們正在調查Rari Fuse池上的一個漏洞。

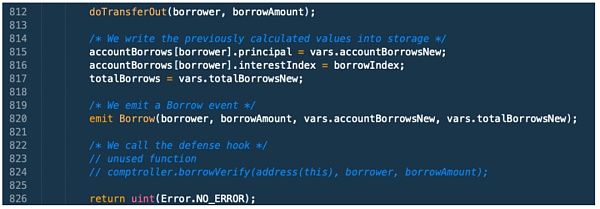

目前報告的總損失約爲8000萬美元。攻擊者對borrow函數進行了攻擊。

exitMarket函數驗證存款不再作爲貸款的抵押品,然後允許它被提取。然而,borrow()函數沒有遵循check-effect-interaction模式,而是在更新攻擊者的借款記錄之前,就將ETH轉移到攻擊者的合約中。

如上述代碼所示,“doTransferOut()”是在更新借款記錄之前調用的。doTransferOut()函數通過底層調用將ETH轉移給接收方。當borrow函數向借款人發送貸款金額時,它還沒有更新其內部狀態以反映所存資產已經被用作抵押。由於攻擊者的借款記錄沒有及時更新,攻擊者對exitmarket()進行了一個重入攻擊,並提取了他們的抵押品(1.5億USDC)。

關於Fei Protocol攻擊事件的詳情解析,請查看往期文章《死神來了之重入攻擊,Fei Protocol漏洞導致7935萬美元被盜事件分析》。

Fantasm Finance

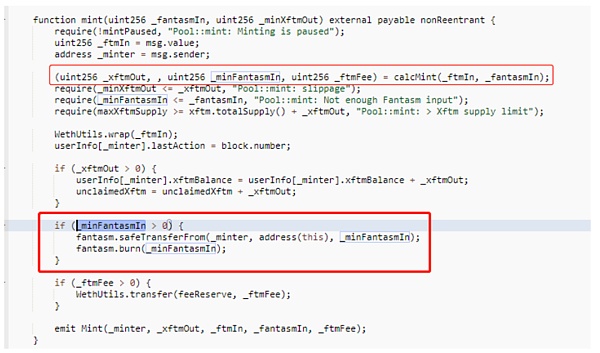

2022年3月09日,Fantasm Finance的抵押池被惡意攻擊,導致了約270萬美元的損失。攻擊者利用了協議的mint函數的錯誤檢查代碼_minFtmIn中的缺陷。

錯誤檢查代碼的目的是確保用戶在鑄造XFTM時將FTM存入合約。根據其實現,如果只投入FSM,則需根據FSM的比例來計算XFTM的數量,超過FSM比例的部分需要由FTM來補足。

然而,代碼實際上是與msg.value(衡量與交易一起發送的ETH數量)相比較,來計算接受鑄造的FTM的最小數量。

在上圖的第一個紅框中,重要的_minFtmIn參數被忽略了,甚至沒有聲明這個變量,而是只需要FSM(上圖第二個紅框)。

當只存入FSM時,不需要補充FTM抵押品。如果FSM佔10%,那么10u xFTM可以用1u FSM鑄造。

因此,攻擊者能夠在只存入真實價值的一小部分時鑄造XFTM。鑄造的XFTM隨後被賣回給該項目,使攻擊者能夠從項目中取出資產,並購买更多的FSM用於後續的攻擊。

如何保護借貸協議

2022年是全球Web3.0行業安全的「黑暗」之年。根據我們的統計結果,2022年針對借貸協議的攻擊共造成了超過3億美元的損失——這也意味着,在接下來的幾年中,我們將面對更迫切和更高的安全需求。

接下來我們將討論我們從這些攻擊事件中吸取的教訓,並總結關於如何預防和應對的最佳做法。

增加閃電貸保護

閃電貸允許任何人在沒有抵押的情況下進行大額貸款。也因此經常被黑客使用,成爲了多次大規模攻擊的攻擊媒介。

爲了避免閃電貸攻擊,开發者應該盡可能地考慮限制閃電貸的使用,只允許非合約地址與合約交互。另一個防止濫用閃電貸的措施是防止關鍵交易在同一區塊內發生。這可以有效地降低與閃電貸攻擊有關的安全風險。

增加可重入性保護

可重入性是智能合約中一個比較常見的安全問題。例如耗盡借貸池和操縱借款記錄,特別是當與其他漏洞相結合時,重入問題可能會導致十分龐大的損失。

爲了保護可重入性,項目可以使用OpenZeppelin提供的重入性防護,並遵循check-effect-interaction模式。

選擇一個可靠的價格預言機

預言機應能夠過濾掉模糊的交易並使用多個數據源。避免使用只依賴單一交易對價格的預言機,因爲攻擊者只需要操縱一個池子的價格就可以操縱這個預言機的價格。

慎重選擇抵押token

從經濟角度來看,建議限制或不提供流動性差的token的槓杆。使用價格高度波動的token作爲抵押品會增加整體風險,因爲當token價格大幅波動時,抵押品的價值也會發生很大變化。這增加了攻擊項目經濟模型的機會,就像Mango Market的情況一樣。它也會影響到系統的整體狀態。如果整體抵押物和借出的token的價值的比例太低,系統可能無法正常運行。

加強對合約配置的安全意識

雖然審計智能合約可以檢查出許多人爲錯誤並確保設計實踐一致性,但借貸協議中仍有一些敏感參數需要人工配置。這些參數的不正確設置會導致嚴重的後果,就像錯誤配置的預言機合約會反饋錯誤的數據。开發人員和項目操作人員在配置這些參數時應謹慎行事。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:DeFi借貸協議與黑客間的战役損失天價資產 2023年信任該如何重塑?

地址:https://www.torrentbusiness.com/article/22966.html

標籤:

你可能感興趣

一文看懂Beam Chain的9大升級

2024/11/25 10:23

對話以太坊Vitalik:世界不該落入AI只手遮天的權力王國

2024/11/25 10:15

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13