本篇研報共分爲三部分。 第一部分定義和闡釋了流動性主體(在此特指美聯儲資產負債表)與作爲風險資產的廣義虛擬貨幣市場之間的相關性。 第二部分詳細地剖析了源自美聯儲資產負債表的流動性的驅動因素。 第三部分提出了其他可以用流動性模型解釋的重要的比特幣鏈上指標。

摘要

2022 年對比特幣和虛擬貨幣市場而言並不景氣,我們也見證了層出不窮的投降式拋售行爲,但市場也敲碎了那些想要比特幣價格跌破一萬美元人們的期望。 這個周期內的比特幣價格變化需要被細細審視後才能形成一個合理且更經得起推敲的預期。

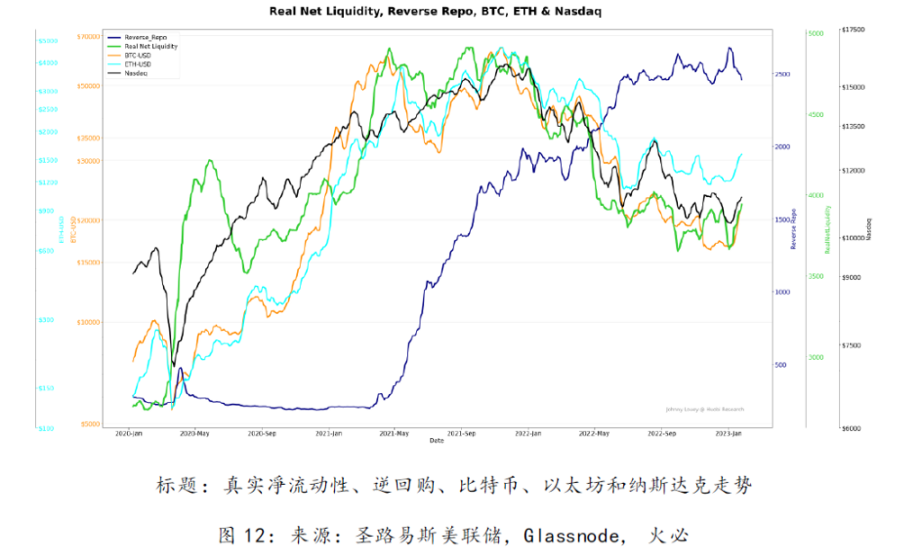

比特幣和其他虛擬貨幣作爲風險資產的一種,會很大程度地被宏觀流動性的波動影響。 本篇研報將在宏觀流動性模型的基礎上解析比特幣及其他虛擬貨幣的主要驅動因素。

本篇研報共分爲三部分。 第一部分定義和闡釋了流動性主體(在此特指美聯儲資產負債表)與作爲風險資產的廣義虛擬貨幣市場之間的相關性。 第二部分詳細地剖析了源自美聯儲資產負債表的流動性的驅動因素。 第三部分提出了其他可以用流動性模型解釋的重要的比特幣鏈上指標。

第一章 源流動性(特指美聯儲資產負債表)與風險資產(特指虛擬貨幣)相關性

1.1 美聯儲資產負債表中過量流動性湧入風險資產

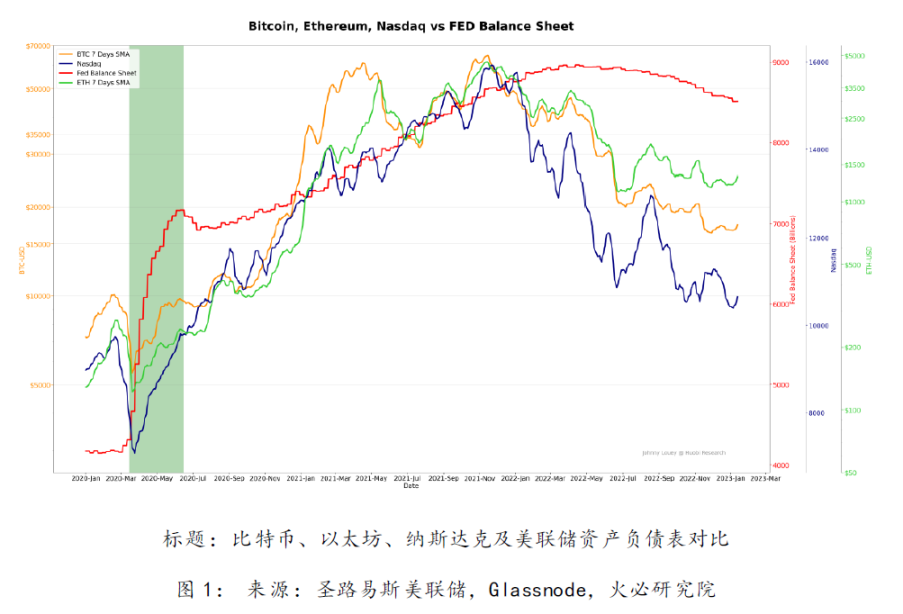

從 2020 年新冠肺炎大規模流行开始,美聯儲實行了量化寬松政策,所以美聯儲資產負債表規模變得尤其龐大。 增發的貨幣流入了各個市場,虛擬貨幣市場是其中一個表現較好的風險資產市場。

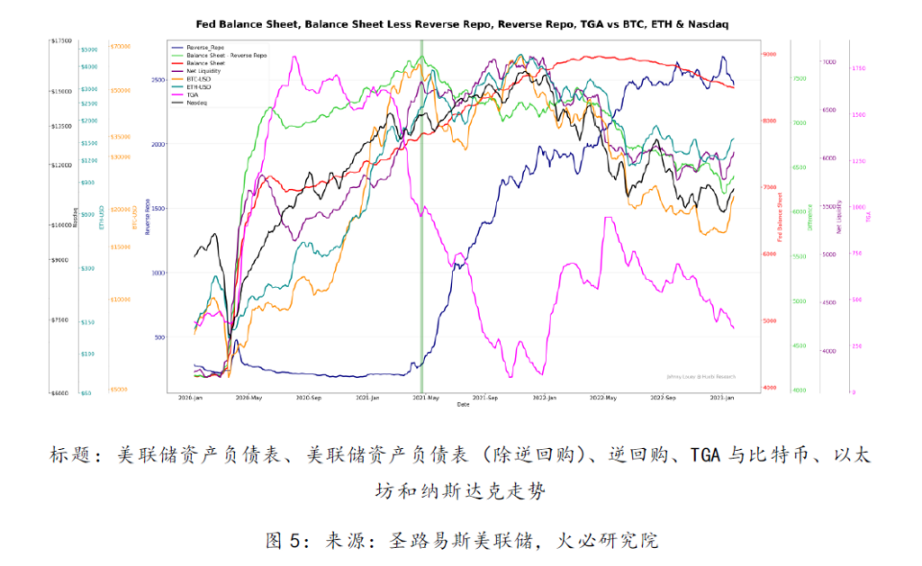

下圖描繪了風險資產與美聯儲資產負債表之間的相關性。 綠色陰影區域是大量流動性被注入後引導性增長的時間段。

1.2 低利率使經濟活動(借貸及投資)更加活躍

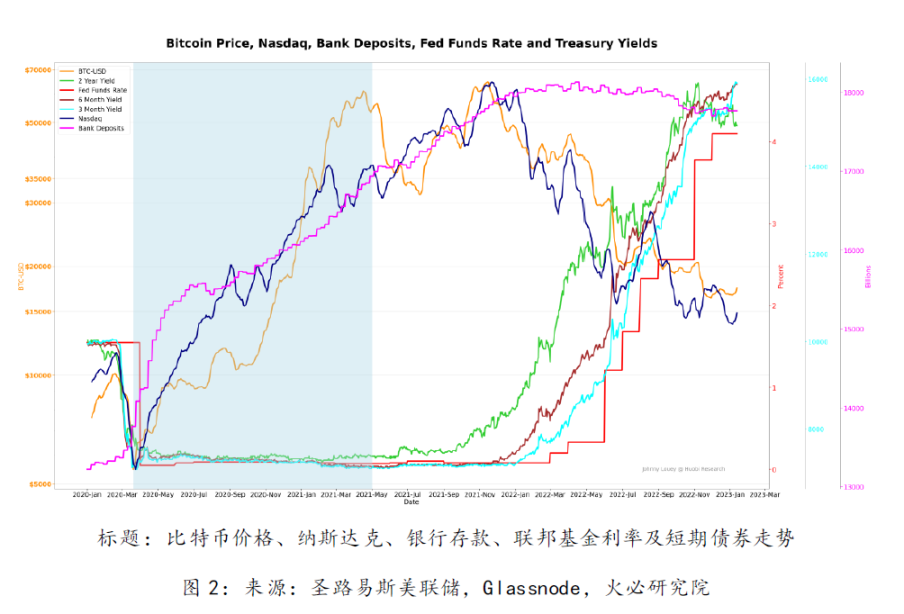

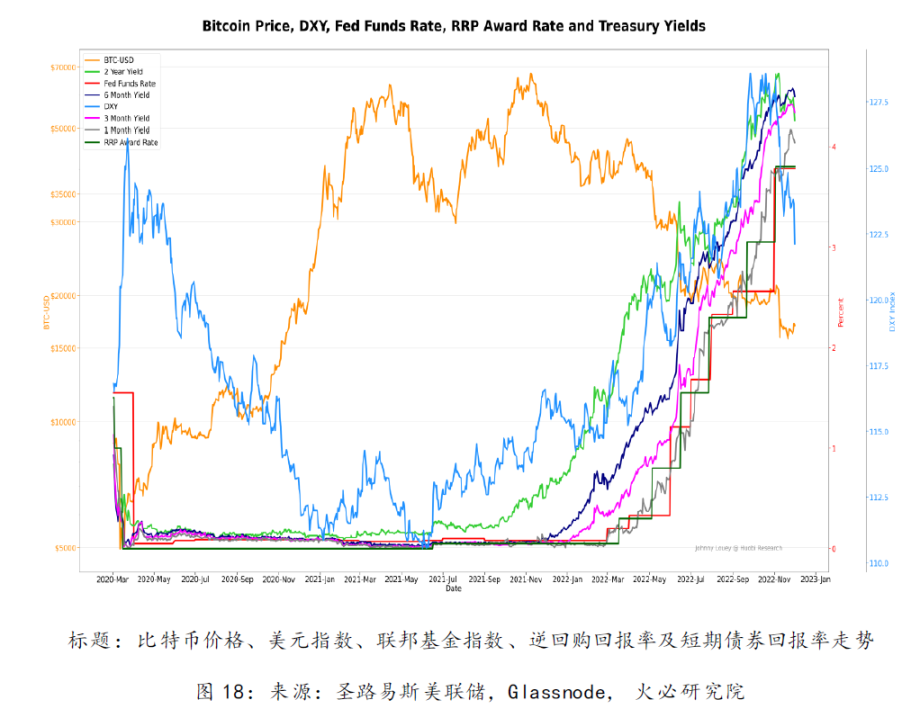

2020 年虛擬貨幣市場大漲還有另外的貢獻因素,即美國國債利率長期維持在低水准,大量流動性存在於商業銀行。

淺藍色陰影區域代表低利率的時間线,也是經濟活動被刺激的時間段。 同樣值得注意的是,商業銀行充盈的流動性也是得益於美聯儲不斷地從這些銀行購买債券。 因爲利息收入不能保證在如此低利率環境下的收益,市場上的熱錢會尋求除貨幣市場外能帶來更豐厚收益的市場,比如股權類產品。 因此,借貸和投資行爲的繁盛也使機構對虛擬貨幣的接受度快速成長。

1.3 量化緊縮在美聯儲官宣前已悄然开始

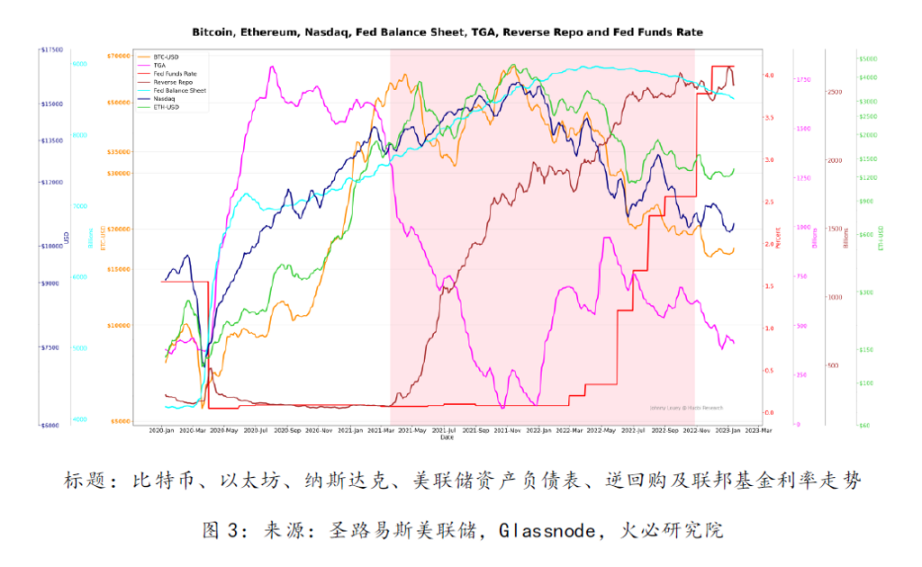

情況剛开始有些混淆,因爲流動性其實在 2022 年 1 月就开始枯竭了,更具體些,從美聯儲的大規模逆回購开始。 (更完整的關於逆回購的解釋請參照 2.1)

紅色陰影部分是逆回購需求猛漲的時間段。 在此時間段內,熱錢更風險厭惡,而對風險資產偏好度降低。

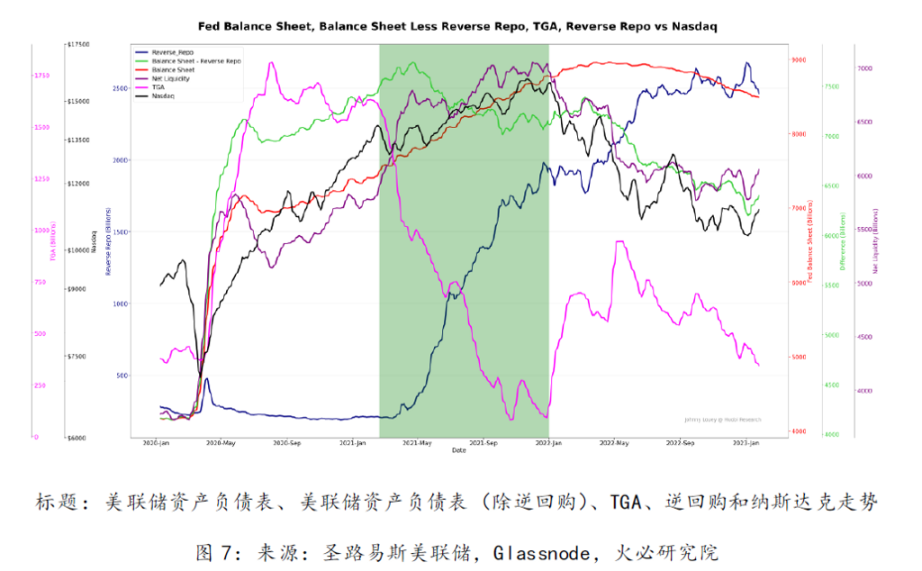

“量化緊縮在 2022 年 1 月已經悄然开始”,這個表達其實也恰如其分地捕捉到了在 2021 年 12 月美國財政部一般账戶余額達到最低點。 美國財政一般帳戶(TGA)余額的增長意味着准備金的降低,而銀行准備金的降低會對經濟活動產生致命影響,尤其是市場對風險資產的參與度。 驅動因素會在第二章詳述。

第二章 剖析美聯儲資產負債表及流動性驅動因素

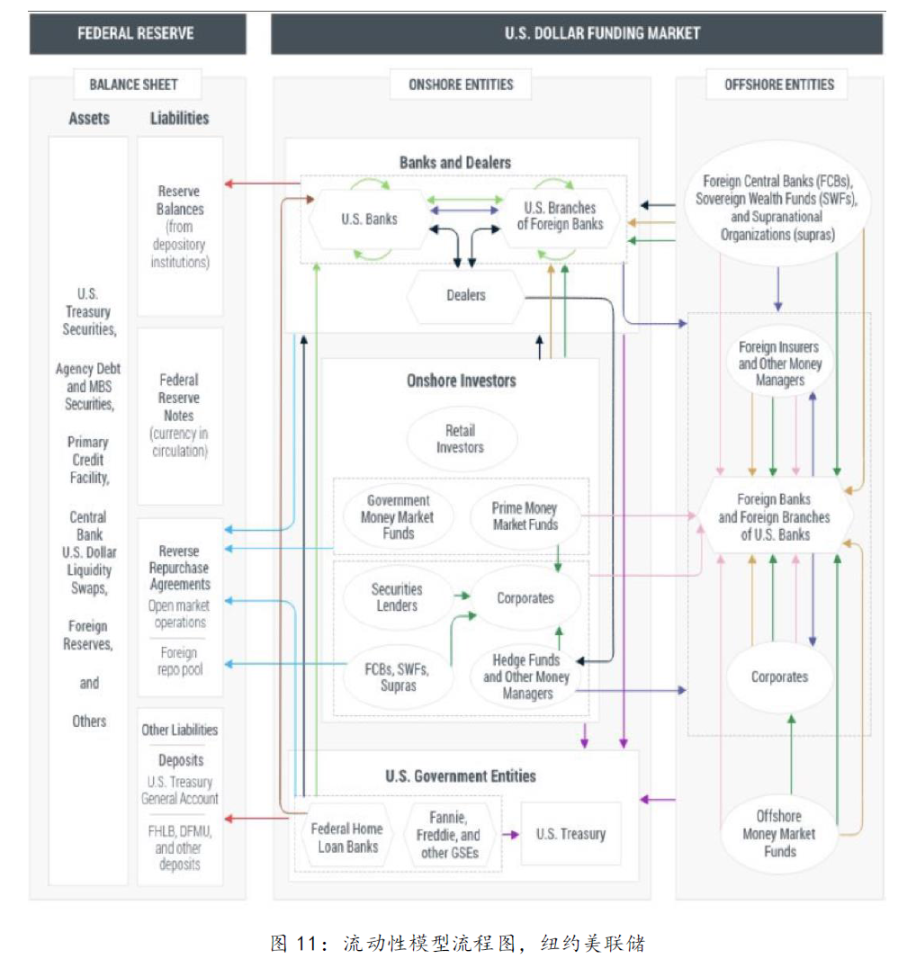

當分析美聯儲資產負債表的有效驅動因素時,通常針對以下三部分:總資產,美國財政部一般帳戶 (TGA),以及逆回購 (Reverse Repo)。 理解這三部分對市場的影響機制對於分析有效驅動因素至關重要。

2.1 詳解美聯儲逆回購

美聯邦逆回購是美聯儲用來控制聯邦基金利率和流動性從而對市場降溫的手段。 美聯儲通過提高或降低逆回購的利率以及准備金余額利率來達到調節有效聯邦基金利率的目的。

簡單來說,當美聯儲提高利率,提高的是逆回購的利率。 所以,屆時逆回購會更受熱錢的歡迎,從而大量流動性會湧入逆回購交易。 對投資者來說,沒有資產比這風險更低,所以美聯儲便吸收了大量的流動性。

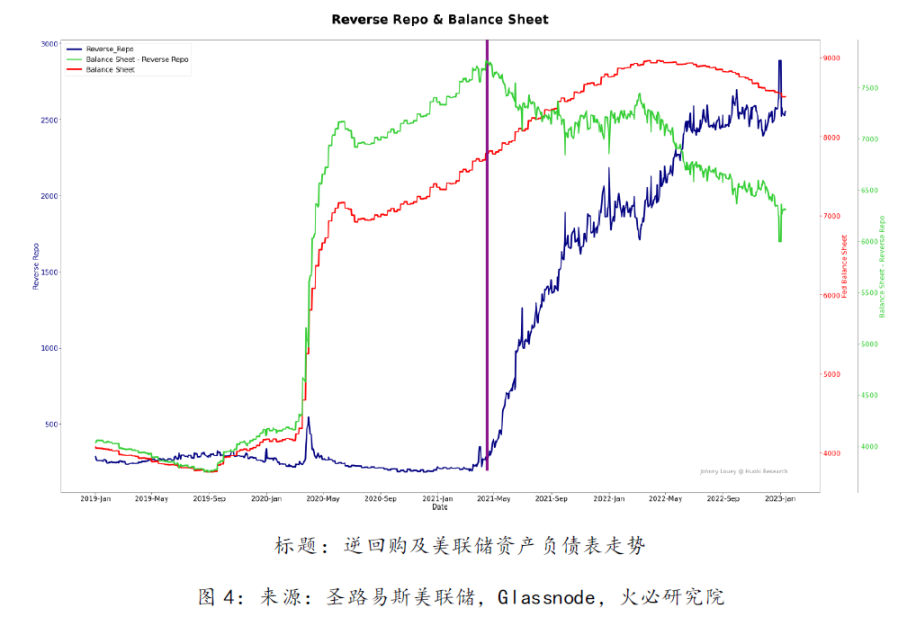

值得注意的是,盡管美聯儲持續擴表,逆回購金額在 2021 年 4 月仍然迅速攀升。

(1 關於美聯邦逆回購的研究請參考以下報告:https://medium.com/huobi-research/reverse-repurchase-agreements-as-an-indicator-for-btc-ca861944289)

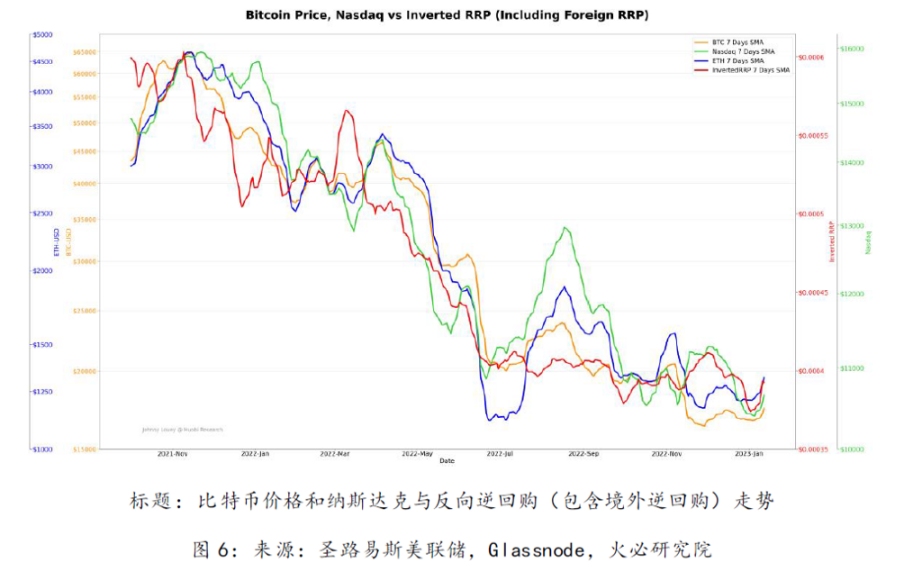

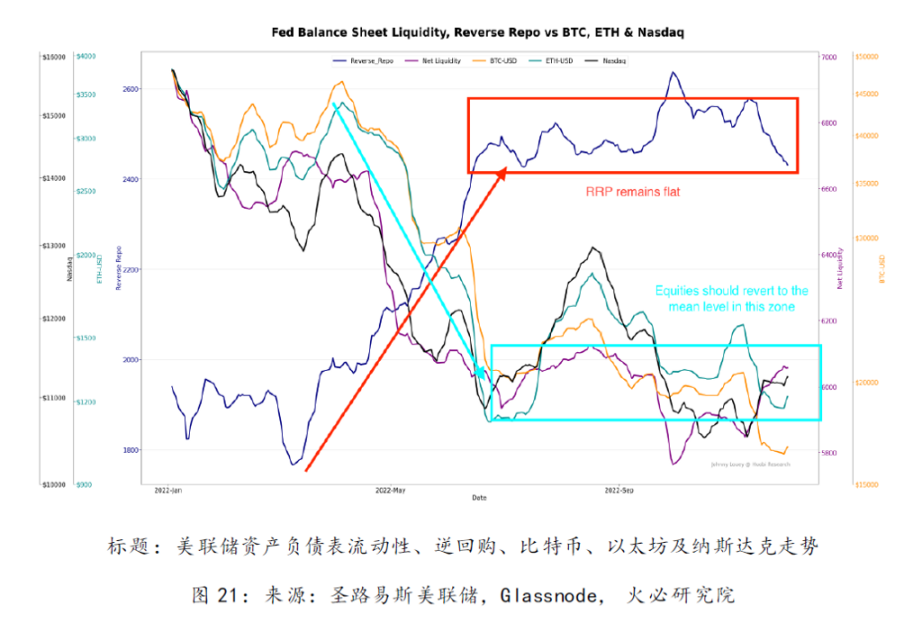

圖 5 捕捉了美聯儲資產負債表與逆回購的差正巧與比特幣價格同時攀升的時間段。 比特幣價格進入了 Wyckoff 分配模型中的分配階段(可能是因爲流動性不足,即凈流動性首次跌後試圖攀升時)。 無疑逆回購和風險資產呈現出了負相關,本文筆者創建了反向逆回購指標以呈現一個正向的相關性。

平整的逆回購线通常意味着寬松(更少鷹派風格)的可用流動性,市場會做出正面反應,會造成潛在的熊市。

小結:突然變陡的反向逆回購线會更大程度促使風險資產重回人們的視线。 眼下,反向逆回購线呈現結構性平整,股權類資產在此時間段內應該會回歸到均值水准。

2.2 詳解美國財政部一般帳戶

美國財政部一般帳戶 (TGA) 是美國財政部在美聯儲开設的活期存款帳戶,此帳戶用來儲存所有稅款及出售國債的收入以及用來支付所有美國政府的所有一般性支出和其他支出。 在美聯儲資產負債表上,TGA 和銀行票據,貨幣和銀行准備金一樣,屬於負債。 由於負債必須和資產一致,TGA 余額的降低一定會造成銀行准備金的升高,反之亦然。 2021 年銀行准備金帳戶的枯竭被美聯儲 3 萬億美金的資產买入所掩飾。 當現金流離开 TGA 時,銀行准備金余額增長,一定程度上促進了廣義經濟和市場中的借貸及投資行爲。

據圖 7 所示,綠色陰影位置是美聯儲把 TGA 帳戶的 1.6 萬億花到幾乎爲 0 的時間段,抵消了突然升高的逆回購並充盈了凈流動性,有助 納斯達克大漲。

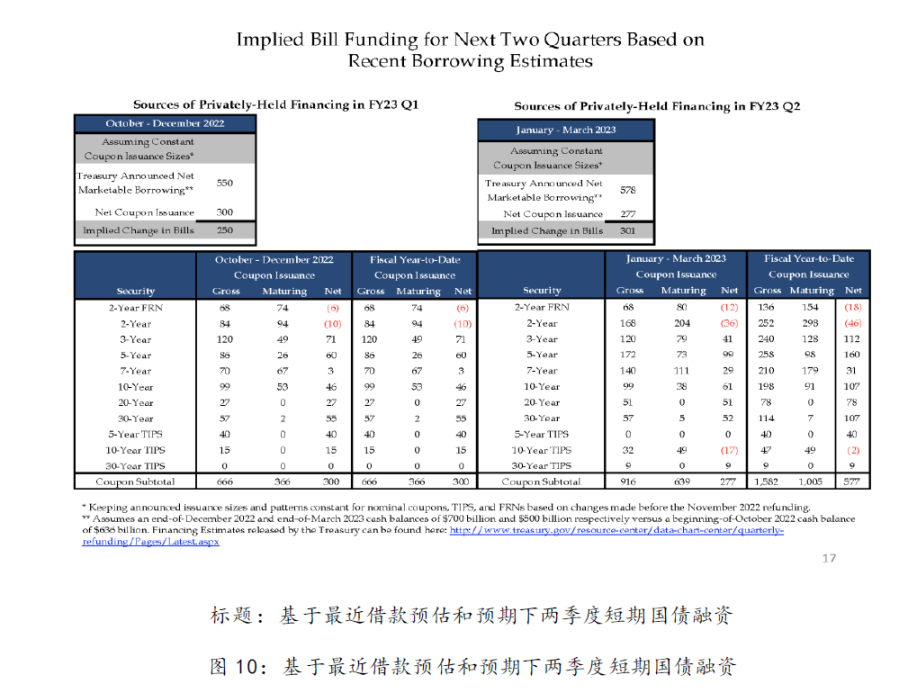

2.3 結合短期國債和債券發行,以及對美聯儲資產負債表、財政性一般帳戶和逆回購解析的流動性預測

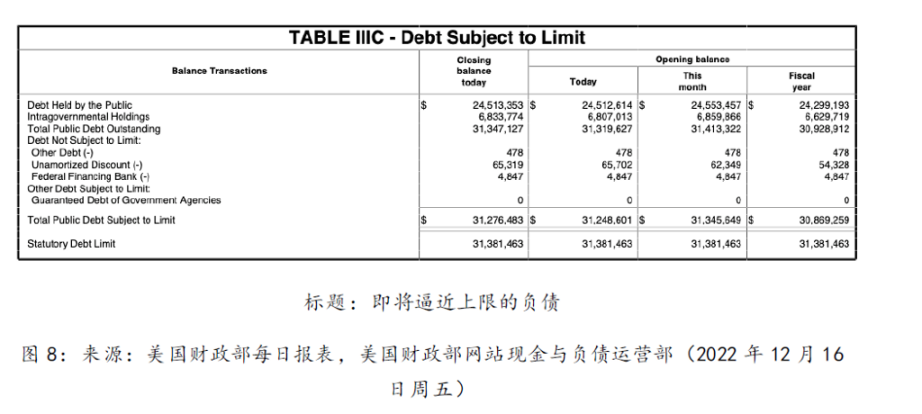

淨流動性模型在 2020 至 2022 年期間非常有效,直到最近美聯儲負債觸頂。

美聯儲負債觸達 31. 4 萬億上限意味着除非 TGA 余額消耗殆盡,美國財政部無法印發短期國債及債券; 同時,當 TGA 余額全部被預算和用來支援政府支出時,只有通過提交正式申請給國會並通過後才能增加債務上限。 尤其當 TGA 账戶余額都用來支付政府支出時,發行短期國債的需求下降,但並不太 影響長期債券的發行。 對短期國債的需求必然會尋找其他標的(可能原因是機構需要滿足終端投資人的回報要求)。 然而,這些需求在如此的熊市下應該不會投入虛擬貨幣市場和其他風險資產市場,那么只剩下逆回購作爲唯一的安全選項。 所以,在接下的幾個月裏,逆回購,包括境外逆回購,會在美聯儲的流動性模型中扮演比 TGA 帳戶更重要的角色。

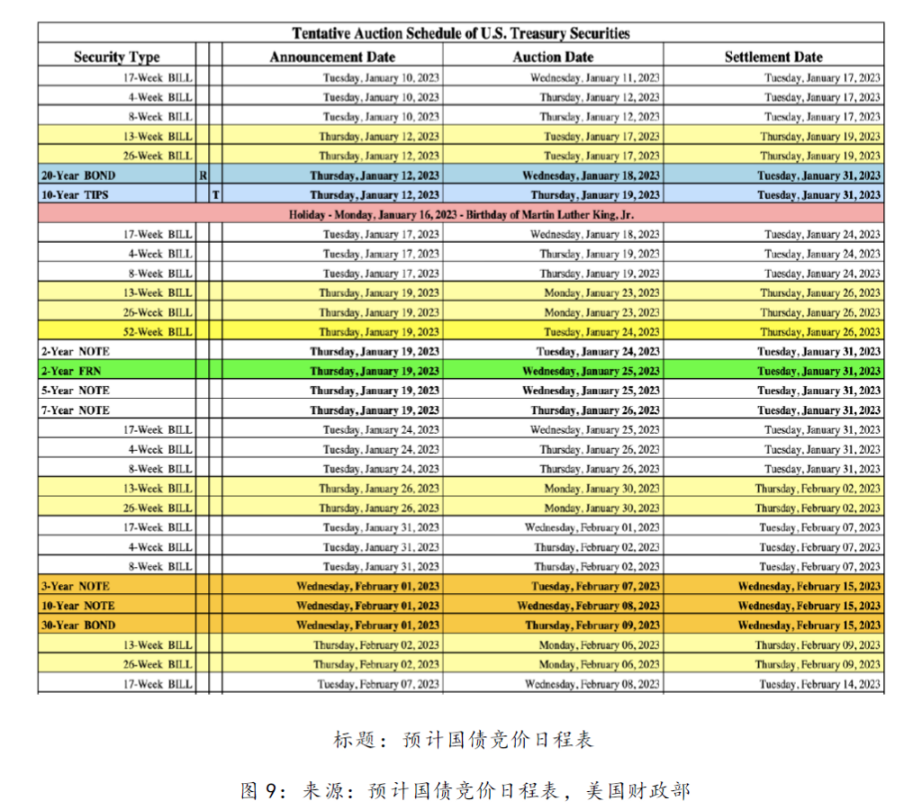

所以需要重點觀察 2023 年一季度的短期國債發行和其他債券發行情況。 若美國財政部減少發行短期國債,對此債券的需求會轉移至逆回購; 若美國財政部增加發行短期國債,逆回購會減少,其他風險資產或許有可能回暖。 所以也有必要關注逆回購的程度。

(2 數據詳見: https://home.treasury.gov/system/files/221/Tentative-Auction-Schedule.pdf)

2.4 流動性模型依據

真實的凈流動性整合了 TGA、逆回購及財政部新發行的債務,並用來追蹤風險資產的走向。

2.5 美國聯邦基金利率預測

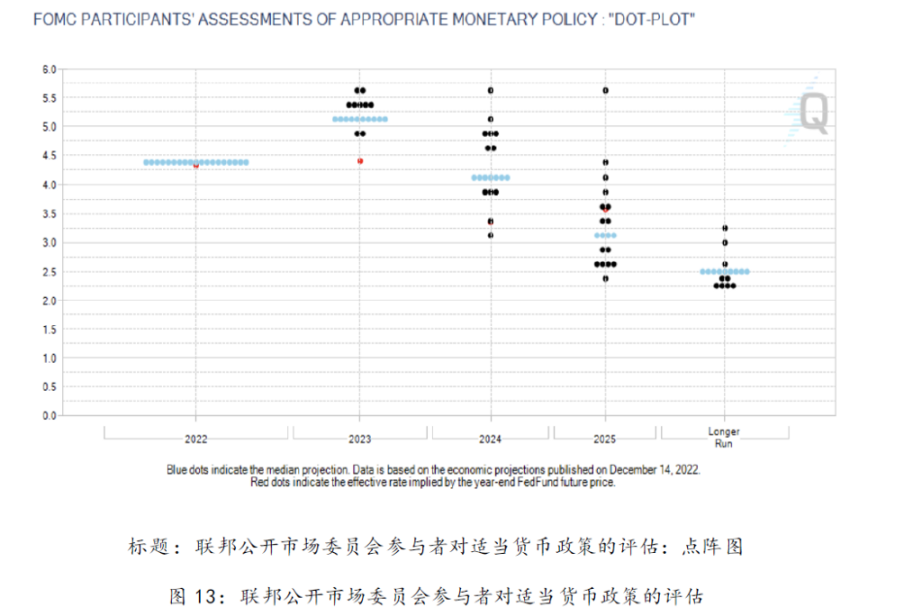

上圖是對美聯儲加息可能性的預測。 大趨勢偏向於 2024 年會降息,同時也說明整個 2023 年基准利率會維持在終點利率爲 5.25% 的水准。

所以,在高利率環境下,投資會呈頹勢,此時熱錢會偏好更低風險的投資標的,所以對風險資產的投資並不會繁盛。 在這樣的環境下,將很難看到 2020 年那樣的繁榮景象。

然而,這也並不是說虛擬貨幣迎來了末日,因爲市場總是在發展和前進的,更別說市場已經對美聯儲的加息做出的應有的反饋。 以下的比特幣定價模型暗示了目前的虛擬貨幣市場或已進入了一個聰明錢都會進入的「價值區間」。 若近期市場沒有重大負面消息傳出,虛擬貨幣目前應該已經觸底。

第三章 比特幣定價模型

3.1 比特幣基礎持有費用模型

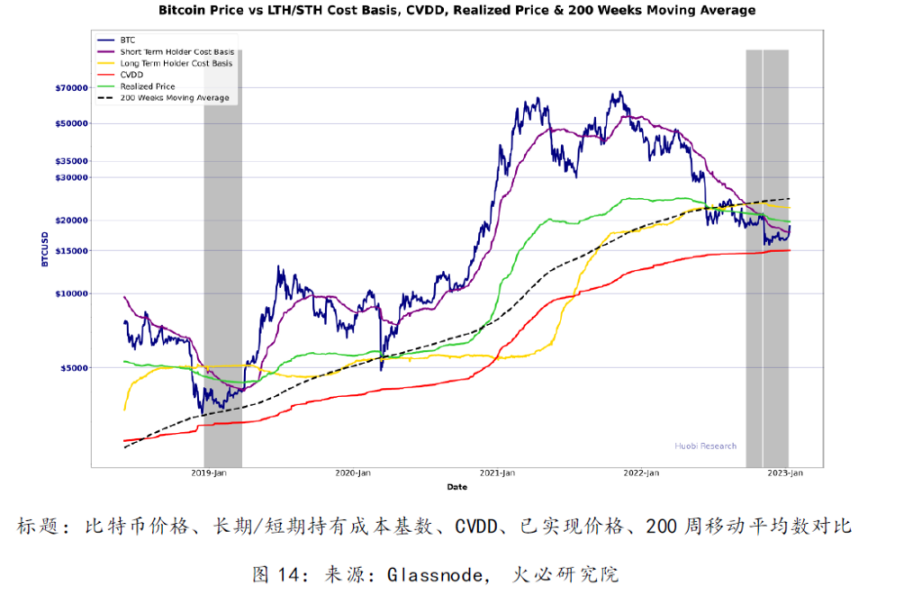

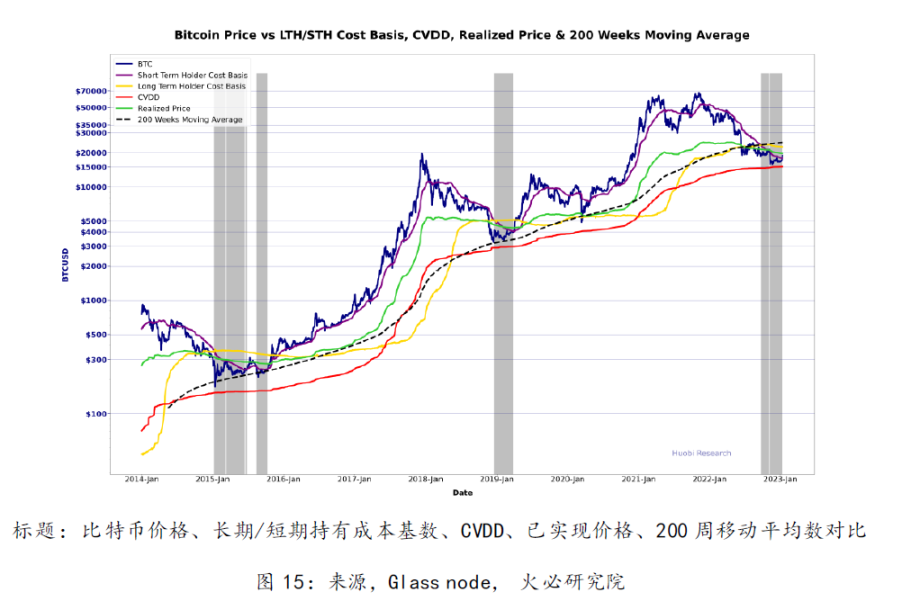

以上多基數模型反映了市場已經進入了每四年一次的周期性投降式拋售。 根據 CVDD,拋售價格底價區間可能在 $13.5K-16K。 灰色陰影處是長期持有者成本基數高於短期持有者成本基數的時間,這種現象每四年會出現一次,也正能表明此時間段是典型的投降式拋售期。

3.2 已實現收益/虧損

已實現虧損在最近的投降式拋售中开始減弱,接下來的投降式拋售會伴隨着最低的已實現虧損,這預示着會出現惜售,而惜售大多只會在牛市中發生。

3.3 穩定幣供應比率模型

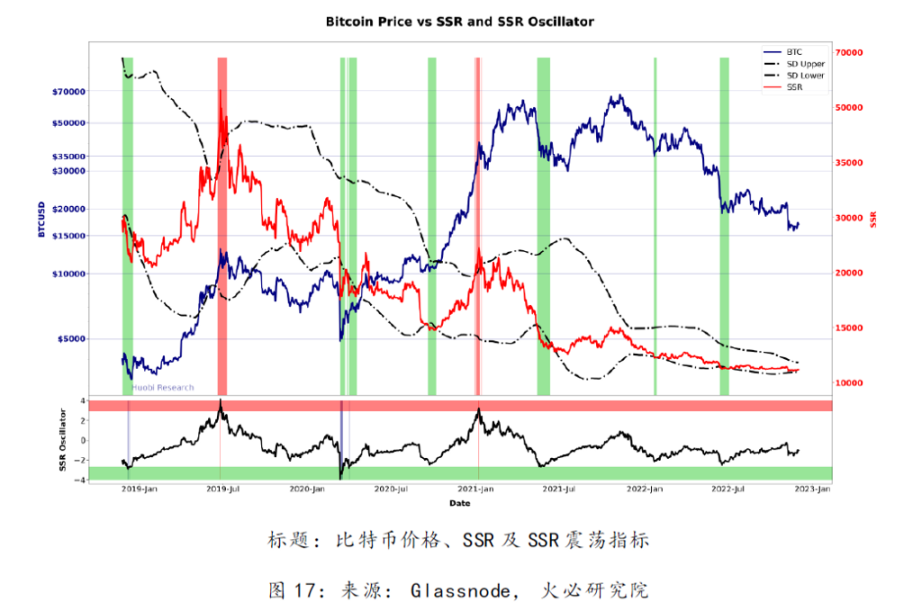

當穩定幣供給比率穿透了標准差下限的邊界,這對判定市場底部區間是非常有效的方式。 近期這個比率已經在邊界徘徊,說明穩定幣的購买力可能已經到達即將上揚的臨界點。

3.4 比特幣 vs債券利息收益

債券回報率依然處於上升趨勢。 美元指數則顯示出衰退跡象。 債券回報率和風險資產是負相關,所以當債券回報率呈下行趨勢時,也是牛市的徵兆。 高的債券回報率也會抑制 DeFi 的發展。 除非債券回報率低於目前 DeFi 的利率回報,否則 DeFi 的 TVL 很難回到從前水准。

3.5 比特幣周期對比

最後,把比特幣價格放在一個四年的周期中看,近期正處於一個歷史性的「價值區間」。這個時間區間從之前區間的第 700 天开始,且通常持續 2–3 周。 在此區間內,投降式拋售行爲會蜂擁而至,通常會伴隨着 FUD。 虛擬貨幣恐慌和貪婪指數現在是 27/100。 若在每次比特幣減半後再去看比特幣的周期,這個區間通常在第 850 天开始並持續 3 個月。

第四章 結論

4.1 比特幣在大量投降式拋售後進入歷史性價值區間

所有以上提及的指標都在表明比特幣價格現在是被低估的。 很可能比特幣價格會回歸到 FTX 暴雷前的公允價值,但突破 $30,000 及以上仍需要更可觀的宏觀流動性和對風險投資更積極的投資情緒支援。

4.2 盡管逆回購线保持平整,風險資產受下行壓力較小

應時刻保持對真實凈流動性指標和反向逆回購线的觀察以便確認趨勢的延續性。 也就是說,只有這兩個指標呈現出走強的態勢,虛擬貨幣市場才能持續繁榮。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:宏觀流動性建模下的比特幣價格:當前市場估值是否合理?

地址:https://www.torrentbusiness.com/article/22343.html

標籤:

你可能感興趣

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59

比特幣都10萬了 巨頭下重注的元宇宙卻還在沉默?它還會回來嗎?

2024/11/22 13:47