又一個“巨人”可能倒下,DCG子公司正在喪失盈利能力。

Genesis在Luna/UST、三箭資本、Babel、FTX/Alameda等事件中數次踩坑,最終於11月16日宣布暫停贖回和新貸款的發放。在尋求融資並被多家機構拒絕後,隨着時間的推移,Genesis獲得投資的可能性越來越低,破產可能成爲最後的結局。因爲Genesis和DCG之間的債務關系,若Genesis破產,DCG可能因此而遭受影響,DCG旗下的其它子公司發展如何,能否幫助DCG度過難關呢?

Genesis連續遭遇10億美元級別的虧空,DCG可能資不抵債

Genesis的踩坑要從LUNA踩坑开始,今年年5月,Luna Foundation Guard(LFG)以15億UST向Genesis和3AC交換了同等價值的BTC。Genesis可能在其中支付了10億美元的BTC,根據Genesis的業務,也可能是只在其中作爲經紀商。目前尚不清楚具體的交易情況,但若是前一種可能,Genesis在這筆交易中已經損失10億美元。

在3AC暴雷清算後,Genesis仍然有12億美元的壞账,母公司DCG表示將注資承擔這筆損失,但資金並未實際到账。

FTX破產之後,Genesis衍生品部門表示在FTX账戶中有1.75億美元的資金,但根據Arkham Intelligence的分析,Genesis在此之前曾從FTX和Alameda Research收到了價值超過10億美元的FTT,可能對FTX/Alameda還有額外的貸款,整體導致Genesis在此次事件中損失10億美元以上。

最終,Genesis出現流動性危機。更多Genesis的相關內容可以閱讀:《身處破產邊緣的Genesis:5億元融資難倒DCG,曾鼓勵3AC借款》

Genesis作爲DCG的一家子公司,如果DCG和Genesis保持獨立的關系,那么Genesis完全可以申請破產,並不對DCG的其它業務產生影響。但是Genesis和DCG之間卻有着較多的財務往來。

根據DCG CEO Barry給股東的信,DCG此前從Genesis Global Capital借款了約5.75億美元,債務於2023年5月到期。在3AC違約之後,DCG承擔了3AC對Genesis的負債,對Genesis有一張於2032年6月到期的價值11億美元的本票。此外,DCG還有一筆來自Eldridge等債權人的3.5億美元的欠款。以上債務合計約20億美元。

DCG曾在2021年底的牛市頂峰時,以100以美元的估值從從軟銀等機構融資7億美元,照此計算,現在DCG可能已經資不抵債。以DCG旗下的“現金奶牛”灰度(Grayscale)爲例,灰度收取管理資金每年2%的費用,近一年時間主要的GBTC發行數量完全沒有增加,而BTC價格從6.7萬美元跌至1.67萬美元,價格下跌75%。灰度的收入也有對應的跌幅,再考慮到熊市和牛市對市盈率預期的不同,灰度的估值可能有更大幅度的下跌。

DCG和Genesis已經綁在同一駕战車之上,已經不是會不會救Genesis的問題,而是能不能救。這就取決於DCG投資組合中其它幾個子公司的運營情況。

灰度Grayscale:競爭力減弱,已無人申購

目前DCG的投資組合中最值錢的部分可能就是管理着上百億美元BTC,坐享每年2%管理費用的灰度。

由於Grayscale產品衝擊BTC現貨ETF失敗,旗下的信托產品並不能贖回。隨着加拿大比特幣ETF的通過,Grayscale正在喪失競爭力。

截至11月24日,Grayscale持有的BTC價值104.66億美元、ETH價值35.73億美元、ETC價值16.68億美元、LTC價值6.97億美元、BCH價值1.02億美元,此外還有BCH、ZEC、MANA、XLM等價值1億美元內的持倉。

灰度官網上有公布每一份額的信托產品所包含的資產,以灰度最主要的灰度比特幣信托爲例,將每一份GBTC包含的BTC數量乘以BTC實時價格,再和GBTC在OTC市場上的價格進行對比,即可判斷GBTC的溢價情況。

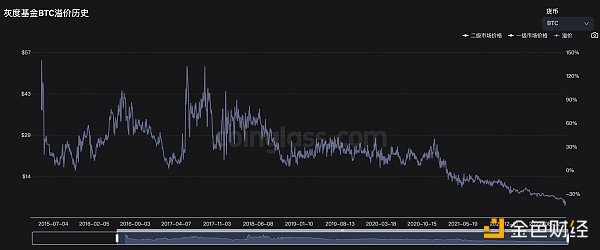

根據coinglass的數據,GBTC在2015年-2021年3月之前的數年時間裏都保持正溢價狀態。合格投資者用現金或BTC通過灰度申購GBTC,6個月之後即可在OTC市場上賣出,完成套利。在2017年5月-10月,GBTC的溢價幾乎都維持在50%以上,甚至在某些時間段高達130%。

但是從2021年3月开始,GBTC溢價消失,申購GBTC不如直接在OTC市場上購买,從此再也沒有人申購。截至11月24日,GBTC的溢價降至-39.2%。

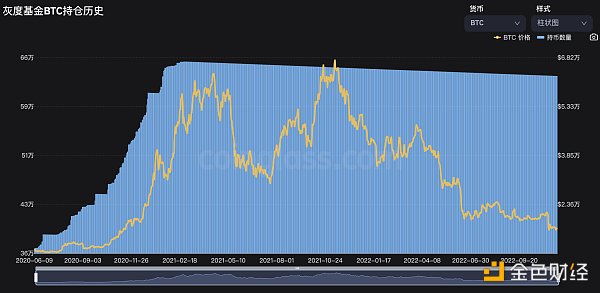

如下圖所示,灰度比特幣信托持有的BTC數量开始因爲管理費的扣除而逐漸降低,目前GBTC中持有的BTC數量爲63.34萬枚,價值104.66億美元。

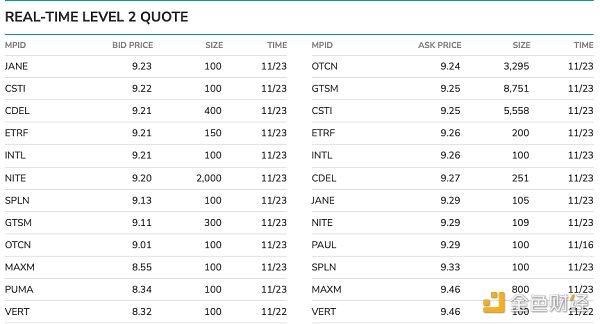

GBTC在OTC Markets的交易量同樣不容樂觀,截至11月24日,過去30天平均每天的成交數量約644萬,當前價格9.23美元,那么每天的成交金額約爲5944萬美元,與GBTC約63.9億美元的市值相比,每天的換手率約爲0.93%。

在流動性上,2%的價格範圍內只有約價值3萬美元的买單和價值17萬美元的賣單。

Genesis身爲最大的做市商之一,可能在灰度產品的交易中提供了部分流動性。若Genesis在因此而解散,GBTC的流動性可能進一步下降。

在安全性上,即使灰度以安全性爲由拒絕公布信托產品在鏈上的儲備情況,這些資產大概率還是安全的。Grayscale的資產由Coinbase旗下一個獨立的、受紐約金融服務部(NYDFS)監管的實體Coinbase Custody托管,被托管的資產包存在離线冷錢包中,符合監管標准,且有最高級別的安全性。

雖然Coinbase沒有提供鏈上證明,但也出具了一份Coinbase Global的CFO Alesia Haas和Coinbase Custody的CEO Aaron Schnarch聯合籤名的文件,其中證明截至2022年9月30日,Garyscale Bitcoin Trust持有的BTC數量爲635235枚,與灰度官方公开的數據相當。

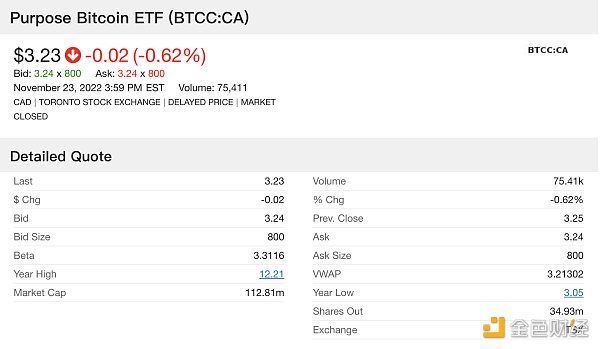

在Grayscale爭取能夠通過ETF審批的同時,比特幣ETF本身可能已經成爲僞命題。以北美首只通過的Purpose Bitcoin ETF爲例,目前的市值只有1.13億美元,一天的成交金額約30萬美元。

Luno:交易所成交量低

2020年9月,DCG宣布收購加密交易所和錢包Luno,並未公布收購價格。Luno成立於2013年,在被DCG收購時,已在全球40多個國家和地區擁有500萬以上的客戶。

但截至11月24日,Luno官網顯示,過去24小時,BTC/USDC交易對的交易量爲2.4 BTC,ETH/USDC的交易量爲25 ETH,ETH/BTC的交易量爲170 ETH。這一交易量和其他交易所相比可以忽略不計。

以交易時間更長的ETH/BTC爲例,交易量有逐漸下降的趨勢,2021年初,該交易對每周的交易量約爲30000 ETH,現在不足1000 ETH。

區塊鏈媒體CoinDesk:上限較低

DCG於2016年以50萬美元的價格收購了CoinDesk,現在後者仍是最具影響力的區塊鏈媒體之一。

本次對於FTX/Alameda Research的風險揭露,最初也是因爲CoinDesk上的一篇文章,最終FTX破產,CoinDesk的母公司DCG也受到牽連。

CoinDesk可靠每年主辦的共識大會門票獲得收益,今年的Consensus 2022大會於6月9日至12日在得克薩斯州的奧斯丁市舉行,門票爲1999美元。在DCG的版圖,媒體業務只是個宣傳陣地,但其營收和盈利能力並不高。

比特幣礦業公司Foundry

Foundry由DCG在2020年8月成立,專注於數字資產挖礦、質押融資和咨詢服務。

Foundry目前由多項業務,包括:美國礦機二級市場Foundry X、Foundry美國礦池、Foundry物流、Foundry學院、Foundry質押、設備融資和採購、礦業咨詢服務、支持挖礦和質押的Foundry Labs、提供挖礦設備安裝程序的Foundry Deploy。

Foundry似乎並沒有受到Genesis可能破產的影響,據The Block 11月22日報道,Foundry正在從Compute North處購买加密貨幣採礦設施和其它資產。Compute North已於去年9月申請破產,Foundry CEO Mike Colyer表示,Compute North是Foundry的長期合作夥伴,很高興有機會在它們多年奠定的基礎上建設和發展北美礦業生態系統。

據PANews從北美礦業從業者處了解,Foundry一直處於快速的市場拓展階段,礦業的前期投入較高,熊市回本周期被拉長,因此當下即時即使有利潤但應該並不高。

TradeBlock

2021年1月,CoinDesk宣布收購了數據提供商TradeBlock。DCG在此之前也投資了TradeBlock,而TradeBlock XBX指數的最大用戶是灰度比特幣信托基金。

因此,TradeBlock可能主要是在內部維持數據安全性。

HQ

2022年6月,DCG宣布成立財富管理子公司HQ Digital,以提供私人投資、遺產規劃、風險緩解和保險等服務,作爲DCG現有的Grayscale、Genesis、CoinDesk的補充。

HQ官網顯示,項目目前仍處於隱身模式,網站上更多的是對金融、產品、投資崗位的招聘信息。

DCG與Grayscale的出路在何方?

DCG的情況似乎不容樂觀,7個子公司中,Genesis瀕臨破產、Luno交易量忽略不計、Foundry所在的挖礦業目前利潤低微、ThadeBlock提供數據支持、HQ處於招聘階段。可能盈利的媒體CoinDesk上限不高、灰度已經喪失競爭力。

DCG目前已經和Genesis綁在一條船上,若Genesis走向破產,DCG可能也會因此而破產。在此之前,DCG仍有多種可能性,如完成融資、通過出售CoinDesk等子公司來籌集資金或者與債權人達成和解。在最壞的情況下,Grayscale作爲DCG的一部分,也可能會被迫解散。

但Garyscale信托產品中的資產安全並不用擔心,BTC等資產被挪用的可能性很低。即使DCG選擇將Grayscale解散來償還債務,也需要經過SEC的審批,不會在短時間內實現。

GBTC的負溢價可能是一個觀察Grayscale解散可能性的指標。若Grayscale將要解散,消息靈通的投資人必然會在OTC市場上購买GBTC等待贖回。

解散Gryscale可能是最後一種選擇,如果出現最壞的情況,讓Grayscale鎖定的BTC贖回,市場可能進一步下跌。

作者:蔣海波

來源:panews

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:DCG的7個“葫蘆娃”集體過火山:灰度正喪失競爭力 交易所Luno成交量巨低

地址:https://www.torrentbusiness.com/article/21016.html

標籤:

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33