作者:Bondin,Unlocks Insights;翻譯:金色財經xiaozou

按:近期Hyperliquid TGE並向社區發放空投,其代幣HYPE從2美元一擼上漲至最高9.8美元,FDV近100億美元。目前HYPE在8.3美元附近震蕩。本文回顧Hyperliquid的TGE事件,以及去中心化永續合約DEX格局現狀。

加密貨幣市場开始顯示出看漲趨勢跡象,Meme和人工智能吸引了目前的大部分關注。然而,Hyperliquid最近的代幣生成事件(TGE)將人們的焦點轉向了去中心化金融(DeFi)。該項目將其總代幣供應量三分之一以上的代幣直接空投給社區,不向交易所或私募投資者分配,並且代幣自發布以來一直保持着價格的穩步上漲。

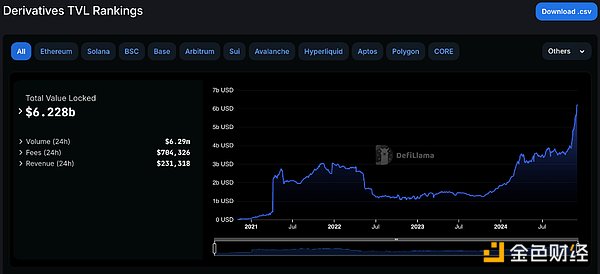

這一成功提高了市場重新關注DeFi的可能性,尤其是與Hyperliquid處於同一領域的去中心化永續協議。DefiLlama最近的數據恰恰支持了這一潛在趨勢,顯示出衍生協議的總鎖定價值(TVL)的顯著增加。這種增長凸顯了這些平台在DeFi生態系統中日益增長的相關性。

本文,我們來一起探索:

Hyperliquid:主要特徵、代幣經濟學和增長潛力。

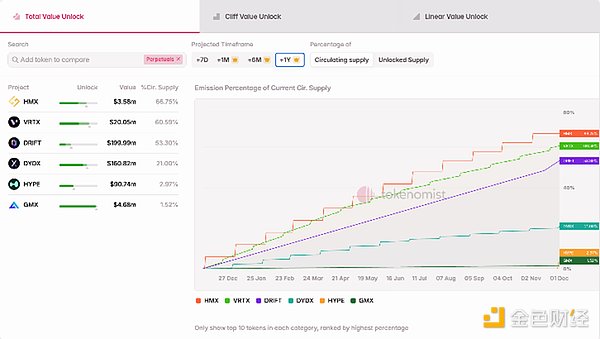

永續協議:仔細研究永續領域中值得注意的協議,包括dYdX(高市值)、GMX(中等市值)和HMX(低市值),這些協議的篩選依據是它們在各自類別中的重要指標。

1、Hyperliquid簡介

Hyperliquid是一種專爲完全鏈上开放的金融系統而設計的高性能Layer 1區塊鏈。它的基礎設施將中心化交易所的速度與DeFi的透明度和無需信任結合在一起,提供快速、透明和可擴展的交易,區塊延遲低於一秒,吞吐量高達每秒100,000筆訂單。

(1)代幣經濟學

Hyperliquid的代幣經濟學強調社區驅動的增長。其最近的代幣生成事件(TGE)引入了原生代幣HYPE,而超過三分之一的總供應量直接空投給了社區。值得注意的是,沒有面向私募投資者或交易所的代幣分配,確保了項目的價值植根於社區參與。

其代幣經濟學主要亮點如下:

總供應量:1,000,000,000枚HYPE代幣。

分配詳情:

未來排放和社區獎勵:38.888%

創世分配:31.0%

核心貢獻者:23.8%

Hyper基金會預算:6.0%

社區補助金:0.3%

HIP-2分配:0.012%

代幣經濟學的標准分配詳情:

社區:76.2%

創始人/團隊:23.8%

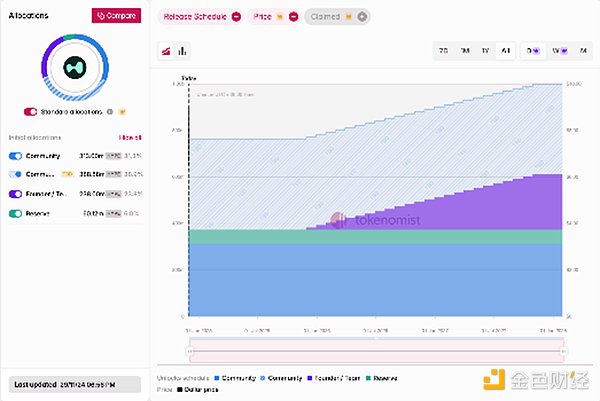

(2)供應計劃

Hyperliquid的供應計劃支持高初始流通供應量的即時流動性,同時確保隨着時間的推移控制代幣排放:

社區分配:總供應量的30%以上將在代幣發布時通過空投進入流通。剩余代幣將隨着時間的推移逐漸排放。部分代幣被分配給基金會預算和社區補助,以支持啓動時的生態系統發展。

團隊分配:鎖定一年,然後在兩年內按月度逐步解鎖,2027-2028年完成全部發放。發放時間表上的解鎖時間爲2年。

高初始流通供應量從第一天起就促進了流動性和積極的市場參與,使其與低流通/高FDV代幣的普遍趨勢區分开來。創世後的一年,也就是團隊代幣开始解鎖時,將成爲觀察其對市場潛在影響的關鍵事件。

(3)看漲催化劑

高初始流通供應量:在代幣發行時,超過30%的總供應量進入流通中——而且沒有分配給風投或私募投資者——Hyperliquid與低流通的風投支持的代幣趨勢不同。由於沒有任何私有實體持有預分配代幣,任何有興趣在空投之外獲得HYPE的人都必須在市場上直接購买。這一舉措得到了社區的大力支持,激發了看漲情緒,進一步提振了市場信心。

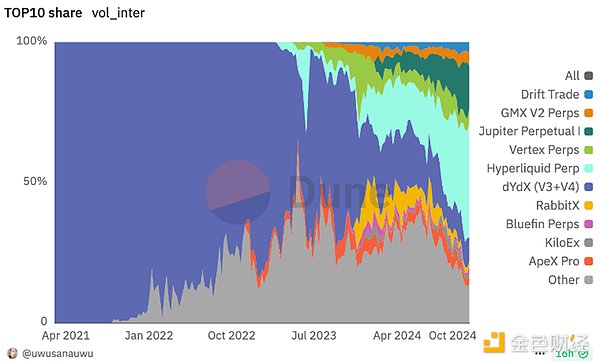

市場主導:Hyperliquid在用戶粘性和交易量方面表現出了驚人的增長。總用戶超過19萬,總交易量超過3000億美元。Dune Analytics的數據顯示,Hyperliquid目前主導着永續協議市場,在所有永續協議中以超過35%的交易量領先。

生態系統發展:HyperEVM引入了以太坊兼容性,吸引了30多個項目,包括dApps和GambleFi應用程序。與Ethena的合作以及與USDe等穩定幣的整合進一步增強了實用性、流動性和开發者參與度。

這些催化劑突出了Hyperliquid的增長潛力及其在去中心化永續交易方面的領先地位。

2、探索永續協議領域現狀

除了Hyperliquid,還有幾個協議正在積極塑造永續協議領域,通過採用和創新推動其發展。在本節內容中,我們將研究不同市值的主要參與者:

dYdX(高市值):擁有強大用戶群的OG領軍者,專注於應用鏈。

GMX(中型市值):Arbitrum上的領軍者,以其獨特的流動性模式和穩定的增長而聞名。

HMX(低市值):一個提供高槓杆交易的協議,具有驚人的績效估值指標。

通過分析它們的代幣經濟學和催化因素,我們對去中心化永續協議領域形成了一個全面的視角。

(1)dYdX:擁有應用鏈愿景的OG市場領軍者

dYdX簡介:

dYdX已成爲一家領先的去中心化永續交易所,具有先進的功能和專業的交易體驗。該協議最初在以太坊上推出,於2021年發展爲StarkWare(v3),以克服高昂的gas費造成的擴容問題。爲了完全實現去中心化,dYdX在使用Cosmos SDK構建的獨立dYdX鏈上推出了v4迭代,確保協議的所有組件都是完全去中心化的。

代幣經濟學:

DYDX代幣於2021年8月3日發布,其代幣經濟學通過團隊決策和社區治理不斷發展。值得注意的一點是投資者和團隊代幣的1年期重新鎖定機制,這極大地提振了市場信心,推高了代幣價格。

標准分配:

儲備金:31.3%

私募投資者:27.7%

創始人/團隊:22.3%

社區:18.7%

供應計劃:

團隊和投資者代幣今年开始解鎖,出現了一個顯著斷崖,隨後按月度解鎖,直到2026年6月解鎖完成。

大約20%的總供應量仍未分配,爲未來的生態系統激勵留出空間。

目前的代幣排放停滯在每月約8000萬DYDX(不到總供應量的1%),確保了供應增長的可控性。

看漲催化劑:

可控排放:穩定的月度排放率約爲流通供應量的1.4%,確保了有限稀釋,爲長期持有者提供了信心。

靈活分配:超過20%的未分配代幣爲未來的生態系統激勵提供了機會,從而支持潛在的增長和採用。

dYdX Unlimited:dYdX Unlimited的推出允許用戶在任何市場上市交易,擴大其吸引力,在生態系統內創造更多的交易機會。

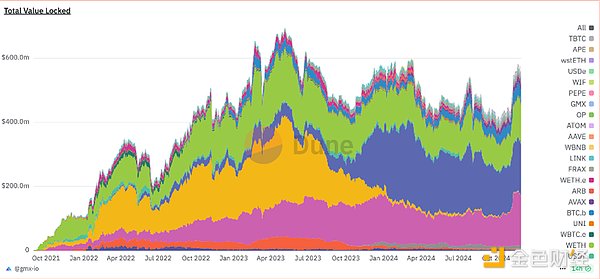

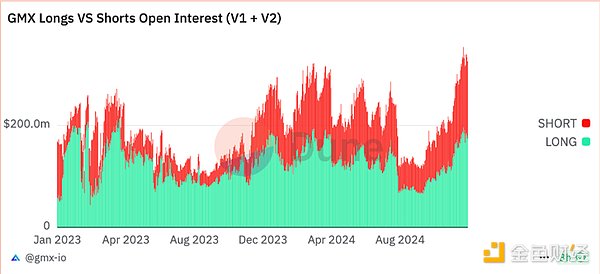

(2)GMX:Arbitrum上的中型市值領軍者

GMX簡介:

GMX是一家在Arbitrum和Avalanche上運營的去中心化交易所(DEX),提供高達百倍槓杆的現貨和永續期貨交易。其突出的特點在於GLP多資產流動性池,支撐做市、swap交易和槓杆交易的費用,提供可持續、可擴展的流動性模型。

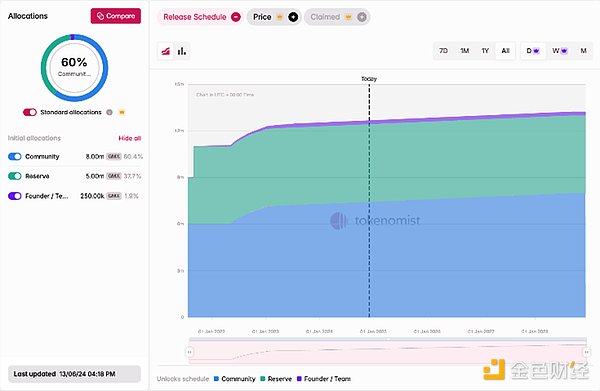

代幣經濟學:

標准分配:

創始人/團隊:1.9%

儲備金:37.7%

社區:60.4%

供應計劃:

GMX於2021年7月推出,由XVIX和Gambit代幣發展而來。其大部分代幣供應已經解鎖,剩余排放主要用於社區池下的esGMX獎勵,以激勵協議的使用。

看漲催化劑:

低供應排放:GMX的年排放率僅爲1.5%,是永續協議領域中最保守的供應計劃之一,最大限度地降低了通貨膨脹率,並保留了代幣價值。

關鍵指標的增長:GMX最近表現出強勁的增長趨勢,包括TVL的復蘇,過去三個月未平倉量的顯著增加,以及在交易活動增加和強勁的費用創收的推動下30天收益增長了130%。

(3)HMX:一個指標強勁的低市值項目

HMX簡介:

HMX是一個運行在Arbitrum上的去中心化永續合約交易平台,爲用戶提供高槓杆交易加密貨幣和商品的能力。它支持多資產抵押和全額保證金交易,提高資金效率和用戶靈活性

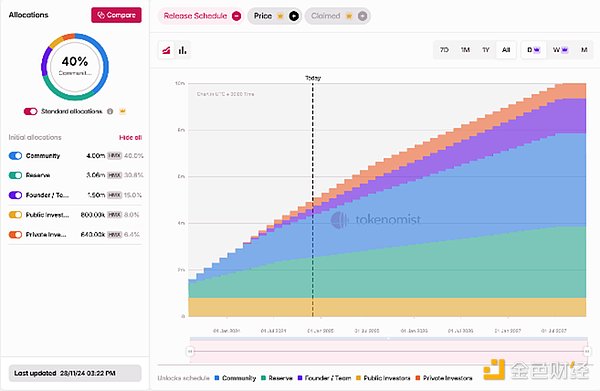

代幣經濟學:

標准分配:

社區:40%

儲備金:30.6%

創始人/團隊:15%

公衆投資者:8%

私募投資者:6.4%

供應計劃:

HMX於2023年8月通過公开銷售推出代幣生成事件(TGE)。

團隊和私募投資者:6個月的懸崖期之後是42個月的團隊解鎖期和12個月的投資者解鎖期。

社區分配:根據詳細的時間表分配給平台獎勵。

預留分配:用於生態系統增長計劃,如營銷、合作和交易所上市。這些代幣在解鎖後不會直接進入流通中,只在需要時使用。

看漲催化劑:

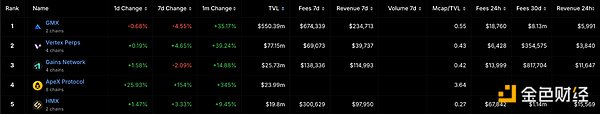

Arbitrum生態系統中的強勁指標:

增長潛力:HMX的市值/TVL比是GMX的一半,市盈率爲0.39倍(年度費用:1400萬美元),市值僅爲550萬美元左右,而GMX的市盈率爲3.4倍(年度費用:9000萬美元),市值超過3億美元。其基本面強勁,估值遠低於GMX和dYdX(12億美元),顯示出巨大的增長空間。

高費用和收益:HMX在費用和收益維度排名第二,盡管TVL較低,但顯示出強大的用戶粘性和平台效率。

新路线圖:

HMX最近公布的路线圖引入了重大更新,以增強其生態系統和競爭力:

CLOB模型:將於2025年第一季度推出,該模型將帶來更深的流動性,更好的價格發現和先進的交易功能。

改進的代幣經濟學:包括代幣燃燒、治理驅動的通脹和空投活動,以提高需求和用戶參與度。

品牌重塑:新品牌將反映HMX作爲永續DEX領域創新者的地位及其變革力。

3、結語

在Hyperliquid、dYdX、GMX和HMX等創新平台的引領下,永續協議領域正在DeFi領域積聚發展勢頭,所有平台都通過各自的獨特功能和策略推動增長。隨着該領域的不斷發展,它將在去中心化交易中發揮關鍵作用。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Hyperliquid TGE及去中心化永續合約協議格局現狀

地址:https://www.torrentbusiness.com/article/137459.html

標籤:

你可能感興趣

盤點2024年的14位加密貨幣支持者與阻礙者

2024/12/26 15:44

Kaiko Research:用10張圖表定義2024年的加密領域

2024/12/26 14:54

超過中本聰 什么是電子黃金的真義?

2024/12/26 13:54

BTC ETF竟在聖誕前夕流出3.38億美元?

2024/12/26 12:29

新手入門:投資AI代理領域的基礎知識

2024/12/26 10:21