作者:Marcel Pechman,CoinTelegraph;編譯:鄧通,金色財經

10月21日,比特幣價格跌至6.7萬美元,抹去了前三天的漲幅。一些分析師表示,出現回調的一個原因是,由於擔心傳統市場的影響,投資者減少了對比特幣的敞口。然而,比特幣衍生品的指標仍然非常穩定。

盡管人們擔心許多經濟體可能會失去發展動力,或者對政府債務再融資能力的信心正在減弱,但對比特幣衍生品作爲對衝工具的需求仍然穩定。如果鯨魚或套利者預計會進一步下跌,這些指標將反映出更大的波動性。

比特幣期貨沒有顯示看跌押注的跡象

在中性市場,比特幣期貨溢價通常在5%至10%之間,10月21日僅受到輕微影響。每月BTC期貨價格的上漲反映了結算周期的延長,溢價超過10%時表明看漲情緒。

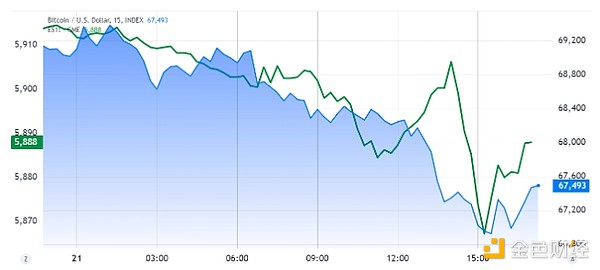

比特幣 2 個月期貨年化溢價。資料來源:laevitas.ch

10月份年化保費(基本費率)仍維持在9%以上。 21 日,比特幣重新測試了 67,000 美元的支撐位。然而,在得出結論之前,重要的是要確認這種情緒是否僅限於比特幣期貨市場。僅根據價格圖表,比特幣的價格走勢似乎反映了股市的盤中表現。

S&P 500 期貨(綠色)與 S&P 500 期貨(綠色)比特幣/美元(藍色)。來源:TradingView

T. Rowe Price固定收益主管阿裏夫·侯賽因(Arif Husain)向彭博社表示,受通脹預期上升和對政府財政支出擔憂的推動,美國10年期國債收益率“將在未來六個月內測試5%的門檻”。隨着投資者出售債券,收益率上升,表明交易者正在尋求更高的回報。

侯賽因指出,政府將向市場“大量發行新債”,而美聯儲則試圖縮減資產負債表以抑制通脹並防止經濟過熱。美國債務利息成本按年計算已超過1萬億美元,促使央行考慮降低利率。

比特幣價格尚未與股票脫鉤

在宏觀經濟環境的不確定性中,恐懼、不確定性和懷疑(FUD)極大地影響了比特幣的價格趨勢。

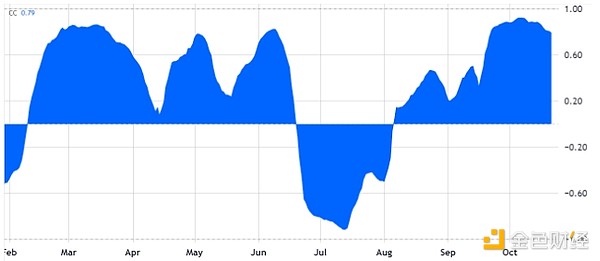

盡管比特幣通常被認爲與傳統市場不相關(已經表現出與標准普爾 500 指數完全脫離的時期),但過去一個月的 40 天相關性仍保持在 80% 以上,表明這兩種資產類別的走勢密切相關。

比特幣 40 天相關性與標准普爾 500 指數期貨。來源:TradingView

與7月中旬至9月中旬比特幣與標准普爾500指數表現出負相關性或微不足道的相關性不同,最近的數據表明,兩個市場都受到類似因素的推動。比特幣和黃金之間的相關性日益增強,10月3日超過80%,進一步支持了這一假設。

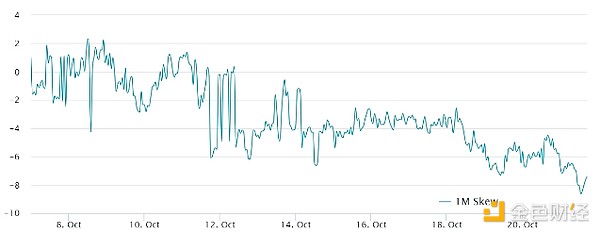

比特幣期權市場也強化了衍生品彈性的論點。 25% 的 Delta 偏度指標表明,與同等看漲(买入)期權相比,看跌(賣出)期權的交易價格有折扣。

比特幣 1 個月期期權傾斜、看跌期權。資料來源:Laevitas.ch

通常,-7% 到 +7% 之間的偏差被認爲是中性的,當前指標位於中性到看漲市場的邊界。

簡而言之,衍生品交易者並沒有對比特幣最近的價格下跌做出恐慌反應。如果交易者預計價格會進一步下跌,那么偏差將轉向零或更高。總體而言,比特幣衍生品繼續表現出彈性。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:是什么讓加密市場行情由漲轉跌?

地址:https://www.torrentbusiness.com/article/131093.html

標籤:BTC

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33