來源:金十數據

自美聯儲开始積極對抗通脹以來的兩年裏,每當消費者價格指數(CPI)公布時,股票交易員就會盯着屏幕。但本周三最新CPI數據出爐時,情況應該有所不同。

爲什么?因爲隨着通脹朝着美聯儲的目標下降,美聯儲准備降息,該數據對股市來說不那么重要了。相反,一切都與就業形勢的疲軟以及美聯儲能否避免硬着陸有關。

“股市投資者面臨的關鍵問題是,美聯儲是否等了太久才降息,因爲目前衰退風險比兩個月前更高,”Wealth Alliance總裁兼董事總經理Eric Diton表示。“突然之間,通脹不再是一個大問題。”

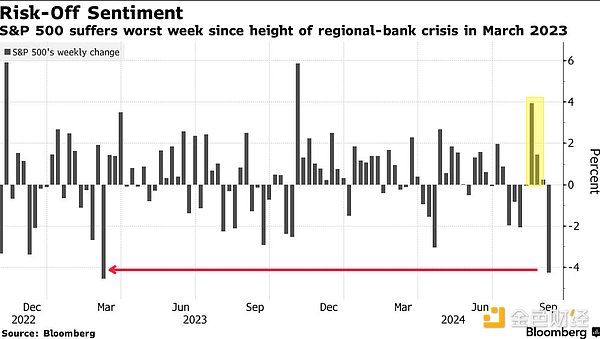

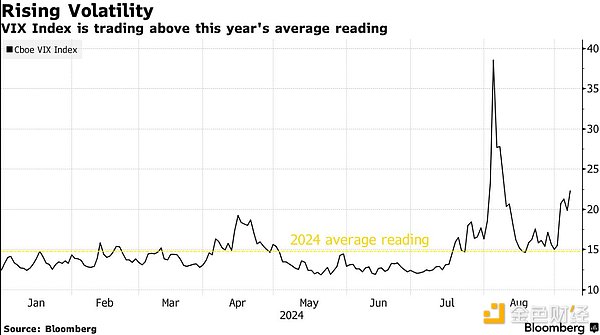

標普500指數剛剛結束了自硅谷銀行於2023年3月崩盤以來最糟糕的一周,大型科技股下跌,英偉達跌幅達14%。波動率也有所回升,芝加哥期權交易所波動率指數(VIX)從8月30日的15上升至9月6日的近24。

期權交易員們押注波動性還會更大,但低於此前市場對CPI日的預期。截至上周五上午,他們預計標普500指數本周三將上下波動0.85%。Piper Sandler編制的數據顯示,如果實現這一目標,這將是今年以來CPI日波動幅度最小的一次。另一方面,在上周五疲軟的非農就業報告發布前,交易員們預計標普500指數隱含波動率爲1.1%。根據Susquehanna International Group編制的數據,這是今年以來最高的絕對值之一,比2024年的平均隱含日波動高出83%。而該股指當天下跌1.7%,甚至超出了預期。

“股市今年漲勢強勁,”Diton表示。“那爲什么不拿點利潤呢?”

基本上,現在市場的想法已經轉變,降息被認爲是必然的,但經濟的力量似乎不那么穩固。8月23日,美聯儲主席鮑威爾在懷俄明州傑克遜霍爾舉行的美聯儲研討會上發表講話時,幾乎宣布了對抗通脹的勝利。從那以後,更多的政策制定者,如紐約聯儲主席威廉姆斯、芝加哥聯儲主席古爾斯比和美聯儲理事沃勒都表示有必要降息——問題是降息幅度有待商榷。

現在,美聯儲正轉向其雙重使命的另一面,即維持最大就業。根據美國勞工統計局的數據,周五的就業報告顯示,上個月非農就業人數增加了14.2萬人,使三個月平均水平降至2020年年中以來的最低水平。

展望美聯儲9月18日的利率決定,掉期合約完全反映了至少降息25個基點的預期。與此同時,瑞銀集團匯編的數據顯示,在與就業相關的重大宏觀事件發生之前,隱含波動正在加速,股市波動性指標(如skew)仍處於高位,因交易員對股市進一步下行風險進行對衝。衍生品分析公司Asym 500的創始人Rocky Fishman說:“斜率表明,爲對衝提供下行保護有額外的價值。如果從宏觀角度來看,結果確實令人失望,那么這次股市的潛在下跌幅度可能比之前想象的要大。”

目前,投資者有充分的理由對就業數據比對通脹數據更加警惕。標普500指數上個月錄得自2022年以來最糟糕的就業數據日,8月2日(星期五) 下跌1.8%,8月5日因就業報告疲弱而再次下跌3%。兩周後,通脹數據與預期基本一致,標普500指數僅上漲0.4%,是1月份以來CPI單日漲幅最小的一次。

瑞銀數據顯示,交易商預計標普500指數的波動性將上升,因價外看跌期權的需求高於價外看漲期權。瑞銀表示,大宗商品交易顧問(CTA)在期貨市場上通過做多和做空押注來把握資產價格的走勢,他們認爲現在幾乎沒有增加頭寸的空間。通過場外期權衡量基准美國股指期貨隱含波動率的波動率指數VIX目前處於20出頭的低位,這一水平本身並不一定意味着危險,但該指數較今年的平均水平高出52%,而且波動性曲线暗示未來幾個月風險將上升。

美聯儲官員已經進入了會前噤聲期,在9月18日之前不會發表任何評論。然而,最新的褐皮書顯示,與通脹相比,企業聯系人更擔心經濟增長放緩。褐皮書匯集了12個地區的商業聯系人的信息。不過,報告中沒有提到“經濟衰退”,只有10次提到“通脹”——根據DataTrek Research的數據,這是2024年的最低水平。

雖然普遍預期美國經濟將保持強勁,但亞特蘭大聯儲的GDPNow模型顯示出一些放緩,預計第三季度實際GDP年增長率將爲2.1%,低於幾周前的約3%。這只是又一個信號,表明美聯儲需要在防止經濟衰退爲時已晚之前降息。如果他們不這樣做,那些因預期政策制定者將很快降低借貸成本而推高股市的投資者可能不得不考慮那句老話:“小心你的愿望。”

Diton表示,如果股市對美聯儲未能充分應對經濟放緩的擔憂加劇,情況尤其如此。經濟放緩最終將打擊企業盈利。“現在每個人都在關注經濟和就業的每一個數據點,”他說。“如果數據繼續走弱,將會有更多的拋售。”

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:通脹不再是大問題 本周CPI日或是今年市場波動最小的一次

地址:https://www.torrentbusiness.com/article/124837.html

標籤:美聯儲

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33