來源:Glassnode;編譯:白水,金色財經

摘要

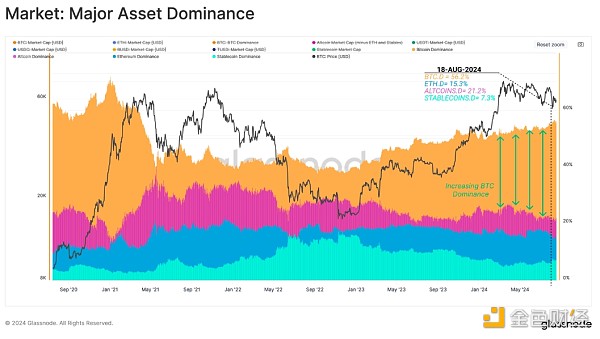

自 2022 年 11 月創下周期低點以來,比特幣的主導地位持續攀升,目前已佔據加密貨幣總市值的 56%。

盡管價格波動劇烈,但長期持有者的信念依然堅定不移,他們明顯傾向於積累和持有代幣。

在最近的經濟低迷期間,短期持有者承受了大部分損失。然而,鎖定損失的程度表明他們可能對這一事件反應過度。

市場概況

自 2022 年 11 月創下周期低點以來,資本繼續向數字資產風險曲线的主要資產端累積。比特幣的主導地位已從 2022 年 11 月的 38% 上升到今天佔整個數字資產市場的 56%。

作爲生態系統中第二大資產,以太坊的主導地位下降了 1.5%,在過去兩年中保持相對平穩。穩定幣和更廣泛的山寨幣分別經歷了更明顯的 9.9% 和 5.9% 的下降。

比特幣主導地位:38.7%(2022 年 11 月)—> 56.2%(當前)(紅色)

以太坊主導地位 16.8% —> 15.2%(藍色)

穩定幣主導地位 17.3% —> 7.4%(綠色)

山寨幣主導地位 27.2% —> 21.3%(紫色)

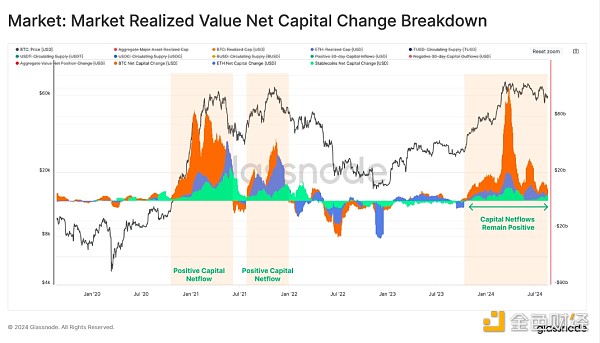

然而,當我們評估主要資產的淨資本變化時,比特幣、以太坊和穩定幣都呈現淨正資本流入。盡管市場自 3 月歷史高點以來普遍萎縮,但只有 34% 的交易日出現了較大的 30 天美元流入。

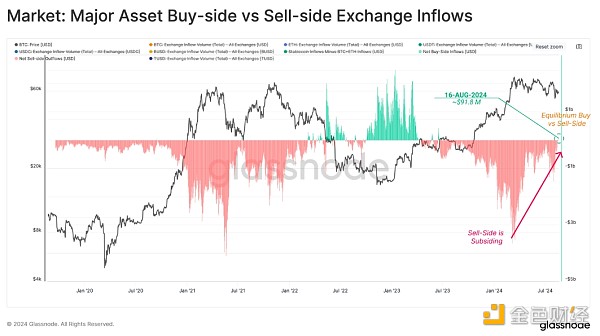

接下來,我們可以利用主要資產买方與賣方指標,該指標旨在根據交易所流入量的偏好來識別資本的轉移。這可以在以下框架下考慮:

接近零的值表明存在中性機制,其中买方流入量與 BTC+ETH 賣方流入量相同。

正值表明存在淨买方機制,其中穩定幣的买方流入量超過 BTC+ETH 賣方流入量。(綠色)

負值表明存在淨賣方機制,其中穩定幣的买方流入量小於 BTC+ETH 賣方流入量。(紅色)

自 2024 年 3 月創下新的 ATH 以來,賣方壓力已經消退,目前正在記錄自 2023 年 6 月以來的第一個正數據點(9180 萬美元/天)。

長期持有者

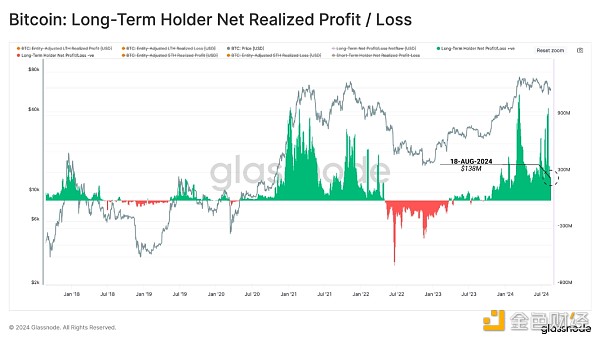

在最近動蕩的市場環境中,長期持有者每天鎖定 1.38 億美元的穩定利潤。每筆交易都會匹配买家和賣家,通過價格變化解決供需不平衡問題。

因此,我們可以推斷,LTH 賣方每天約 1.38 億美元的壓力表明需要吸收供應並保持價格穩定才能獲得每日資本流入。雖然市場狀況波動很大,但過去幾個月價格總體持平,表明正在達到某種平衡。

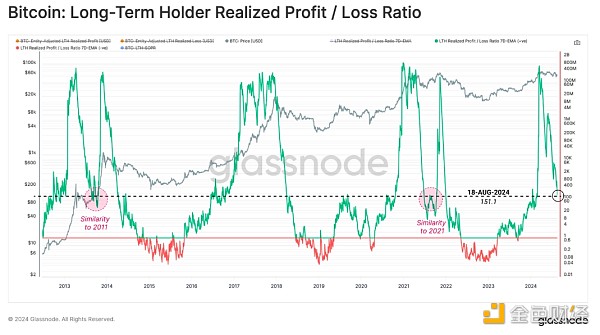

長期持有者的實際盈利/虧損比率是我們可以用來評估這一群體周期性行爲的指標。我們注意到,盡管該指標從峰值大幅下降,但仍處於高位。這表明長期投資者正在冷卻獲利回吐活動。

值得注意的是,在 2024 年 3 月的 ATH 期間,該指標達到了與之前的市場高點相似的高度。在 2013 年和 2021 年的周期中,該指標在恢復價格上漲趨勢之前都下降到了相似的水平。然而,在 2017-18 年,這種下降是單向的,因爲市場進入了虧損主導的熊市。

從長期持有者 SOPR 的角度來看,我們可以看到代幣鎖定的平均利潤率爲 +75%,並且 LTH-SOPR 此時仍然處於高位。

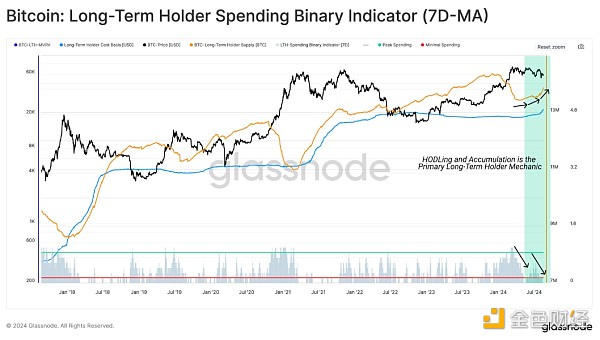

利用我們的 LTH 二元支出指標,可以看到上述長期持有者支出放緩的情況。

LTH 供應量目前正在迅速增加。當我們考慮到 LTH 狀態的 155 天閾值接近 3 月 ATH 時,這表明在 ATH 上漲期間獲得的供應量仍然保持持有狀態。這凸顯出持有行爲明顯超過支出行爲。

心理相關性

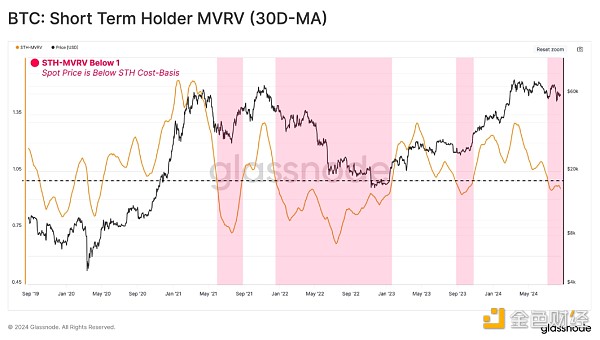

轉向相反的群體,即短期持有者,我們可以衡量近期买家所經歷的未實現財務壓力的強度。我們可以使用 STH-MVRV 比率指標觀察這種動態,並應用 30 天平均值。

STH-MVRV 最近收縮至 1.0 的均衡值以下,這表明平均新投資者現在持有未實現損失。

牛市期間,短暫的未實現損失壓力期很常見。然而,STH-MVRV 交易價格持續低於 1.0 的時期可能會導致投資者恐慌的可能性更高,並預示着更嚴重的熊市趨勢。

隨着未實現損失的增加,投資者最終拋售的預期也在增長。此類事件的特點是通過花費代幣鎖定重大損失。

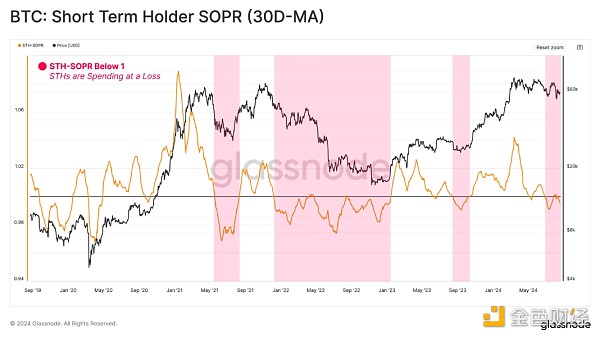

當 STH-SOPR 交易低於 1.0 時,可以看到新投資者在市場上實現高損失的時期。

從這個角度來看,我們還可以看到 STH-SOPR 交易低於 1.0,表明新投資者實現了一定程度的虧損活動。這進一步表明市場處於決策點,價格略低於 STH 的舒適點。

盡管未實現活動和已實現活動之間存在相關性,但新投資者可能會對其投資組合持有相對較高的未實現利潤(或虧損)做出過度反應。這種過度反應是市場的一個關鍵特徵,投資者的情緒反應導致他們在拐點實現過度利潤(或虧損),形成局部和宏觀頂部(或底部)。

下圖比較了決定交易的新投資者的支出成本基礎與所有仍持有的投資者的平均成本基礎。這兩個指標之間的偏差可以洞察潛在過度反應的程度。

在我們當前周期中看到的牛市調整僅經歷了支出和持有成本基礎之間的輕微偏差。由此,可以說,隨着市場跌破 5 萬美元,可能發生了適度的過度反應。

駕馭投資者周期

在上一節中,我們使用了 MVRV 和 SOPR 指標,這些指標考慮了投資者的總體盈虧狀況。本節將僅針對虧損持有和交易的代幣進行分析。

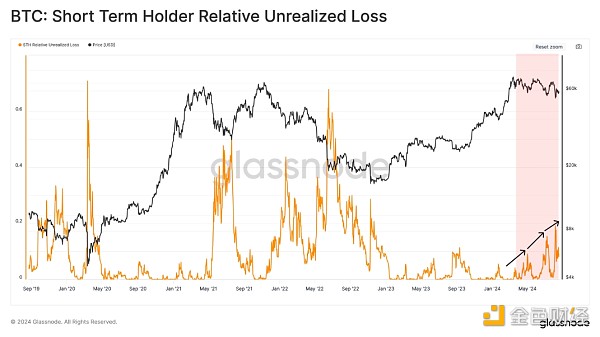

通過評估新投資者的相對未實現損失指標,我們可以直接衡量新投資者承擔的未實現財務壓力。

目前,與歷史上的拋售事件相比,未實現損失相對於 STH 市值的幅度仍然相對較低。市場持有的損失幅度可以說與之前的牛市調整相似。

然而,當我們將未實現損失的累積與已用代幣鎖定的損失(已實現損失)進行比較時,我們可以看到這種相關性存在分歧。已實現損失明顯更高,凸顯了我們上面描述的適度過度反應。

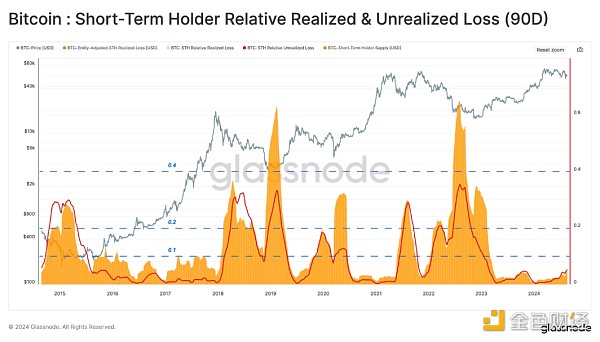

通過評估 STH 的累計 90 天已實現損失和平均未實現損失,我們可以直觀地突出這兩個指標之間的融合和相關性。

在周期性價格低點期間,已實現和未實現損失的幅度往往會在 STH 總持股量的 10% 到 60% 之間飆升。通過這一衡量標准,與之前的主要底部形成事件相比,未實現和已實現損失的幅度仍然相對較小。

一個建設性的類比是當前結構與 2016-2017 年周期之間的相似性,其中所描述的相對指標低於約 10% 的一致上限。

由此,我們可以說,對投資者情緒的打擊可能沒有表面上看起來那么嚴重。

總結

由於市場投資者普遍存在不確定性,資本繼續沿風險曲线流動,導致比特幣的主導地位顯著擴大,目前這一領先資產佔據了總市值的 56%。

盡管價格走勢動蕩不定,但長期持有者的決心依然堅定,他們明顯傾向於持有和購买代幣。另一方面,短期持有者在最近的行情低迷中承擔了絕大多數損失。盡管如此,鎖定損失的程度表明他們對這一事件可能反應過度。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Glassnode:短期投資者對最近的行情反應過度了嗎?

地址:https://www.torrentbusiness.com/article/121972.html

標籤:加密市場

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33