以太坊現貨 ETF 於今日开始交易,流入量和拋壓究竟有多大?

鏈捕手

媒體專欄

剛剛

鏈捕手

媒體專欄

剛剛

作者:念青,ChainCatcher

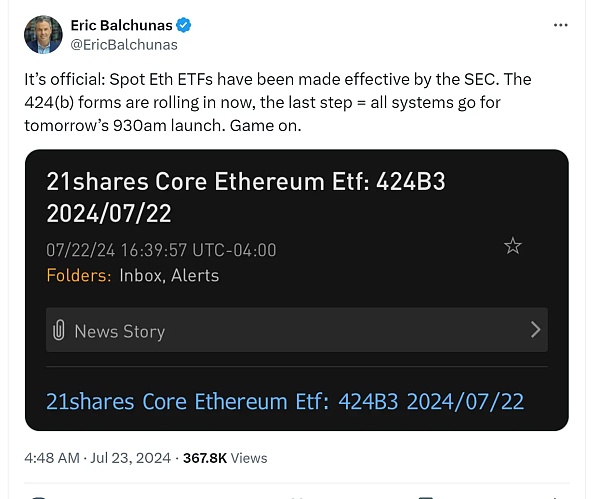

美當地時間周一,據監管文件和相關公司的公告,美國SEC正式批准了多家公司的以太坊現貨ETF上市交易申請。以太坊現貨ETF 正式生效,424(b) 表格正在陸續出爐,現在只等相關 ETF 在美東時間周二上午9:30(北京時間7月23日晚21:30)上市。

首批以太坊現貨ETF申請發行方包括:

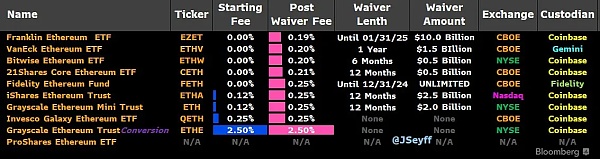

BlackRock 現貨以太坊 ETF 費用爲 0.25%(前 25 億美元或前 12 個月爲 0.12%),代碼爲 ETHA;

Fidelity 現貨以太坊 ETF 費用爲 0.25%(2024 年全年免管理費),代碼爲 FETH;

Bitwise 現貨以太坊 ETF 費用爲 0.2%(前 5 億美元或前 6 個月爲 0%),代碼爲 ETHW;

21Shares 現貨以太坊 ETF 費用爲 0.21%(前 5 億美元或前 12 個月爲 0%),代碼爲 GETH;

VanEck 現貨以太坊 ETF 費用爲 0.2%(前 15 億美元或前 12 個月爲 0%),代碼爲 ETHV;

Invesco Galaxy 現貨以太坊 ETF 費用爲 0.25%,代碼爲 QETH;

Franklin 現貨以太坊 ETF 費用爲 0.19%(2025 年 1 月 31 日前或前 100 億美元爲 0%),代碼爲 EZET;

Grayscale 現貨以太坊 ETF 費用爲 2.5%,代碼爲 ETHE;

Grayscale Ethereum Mini Trust ETF費用爲 0.15%,代碼爲 ETH。

值得一提的是,和灰度的GBTC 一樣,灰度將把現有的Grayscale 以太坊信托 ETHE轉換爲 ETF,仍延續了此前的費率爲2.5%。去年10月,灰度與 NYSE Arca 聯合申請將 Grayscale 旗下以太坊信托基金轉換爲以太坊現貨ETF。

據灰度官網數據,ETHE 信托成立於2017年12月,掛牌時間爲2019年6月,作爲ETF上市的日期爲 7月23日。目前ETHE 持有263萬枚 ETH,因爲成立時間較早,灰度持有ETH 的成本均價僅幾百美元,再加上 ETHE 轉爲 ETF 後費率仍保持爲2.5%,一些觀點認爲,由於ETHE此前作爲信托在存續期不允許贖回且有6個月的鎖定期,再加上ETHE的費率高昂,比競爭對手高出10倍,這將帶來大幅流出。

盡管灰度爲防止資金流走而引入了Grayscale Mini Trust ETF(費用從 0.25% 降低至 0.15%,前 6個月免費,目前爲費率最低的 ETF),但仍難以避免出現像 GTBC 上市後出現的拋壓。

觀點:ETHE 的拋壓不會像 GBTC 那么大

ETHE 信托於2019年上市,和 GBTC 一樣,是美國市面上最早出現的綁定 ETH的基金之一。此前ETHE 爲封閉式基金,因爲其結構導致基金價格相對於資產淨值溢價和折價而存在一定的套利機會,但因爲此前的FTX、DCG等一系列破產事件,GBTC等信托一度被市場詬病爲“機構泡沫與崩潰的始作俑者”。

再加上,ETF相較信托產品透明度更高,流動性更強,門檻和贖回風險更低,更容易被共同基金經理和養老基金接受,因此在市場上更容易受歡迎,因此,在其他機構都在申請加密資產現貨 ETF 的同時,灰度的GBTC和ETHE 等信托產品爲了不被逐漸邊緣化,都最終轉換成了ETF 產品。

因爲此前 GBTC 成功轉換爲比特幣現貨ETF後的拋壓持續了一個多月,因此市場對 ETHE 上市後的潛在大規模流出同樣存在擔憂。

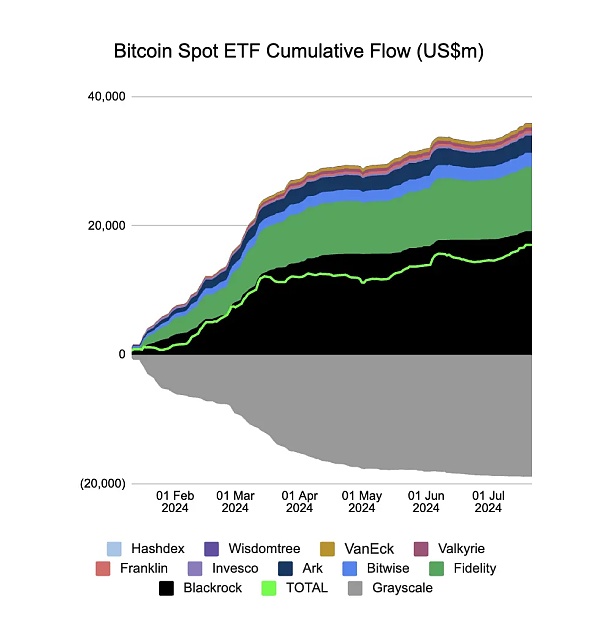

Farside Investors數據顯示,截止到7月22日的數據,GBTC一直面臨資金外流,累計淨流出達184.9億美元。盡管灰度持有的263萬枚ETH(價值約爲 93億美元)與其GBTC規模相差較大,但可想而至,ETHE 的高費率仍會帶來一定的流出。

不過@分析師Theclues 認爲,ETHE與GBTC有非常大的區別,ETHE 上市後的拋壓並不會像 GBTC 那么激烈。

她認爲,BTC ETF 通過之前,並未出現波折,預期穩定,1月10日之前三個月上漲近100%

而ETH ETF 充滿波折,特別是“短期無法通過”至“七月通過”的巨大逆轉,預期炒作從2800重新开始,到目前漲幅21%,Sell news的動力源自於預期炒作資金的獲利情況,對比下來,ETH被拋售的動機與BTC相比不可同日而語。

此外,盡管ETHE同樣存在套利獲利盤(折價40%抄底买入),但ETHE與GBTC有非常大的區別,GBTC在轉爲ETF之前,每周交易量只有1億多美金,而目前ETHE每周交易有4億美金以上,已經持續數周,此外,ETHE溢價很早就縮小至6%以內,而GBTC轉爲ETF之前兩周,溢價才逐步恢復,因此,ETHE套利盤有足夠的空間和市場深度將ETHE份額賣出。她認爲,很多砸盤的預測基於“被預測的主體”是靜止不動的觀點是非常主觀的。

此外,ETHE就算是在短期內存在拋壓和砸盤,在長期內也會被其他以太坊ETF 消化。我們從比特幣現貨 ETF 的流入流出動向就可以看出,盡管 GBTC 流出規模大,但截至7月22日,比特幣現貨ETF淨流入已超170億美元。且從價格表現來看,拋壓並未對比特幣價格產生過多影響。

另外ETHE與GBTC相比,還有一個比較關鍵的舉措是,灰度從 ETHE 中分拆出了Mini Trust ETF。據其官網介紹,截至 2024 年 7 月 18 日,灰度以太坊信托(ETHE Trust)的 10% 的底層 ETH 在創建灰度以太坊迷你信托(ETH Trust)的同時被拆分,因此,ETHE Trust 股份的資產淨值將比 2024 年 7 月 18 日的前一天資產淨值低 10%(不考慮ETH價格的任何潛在上漲或下跌),ETHE Trust 股東無需採取任何行動即可獲得分拆收益,並將有權以 1:1 的比例獲得 ETH Trust 股份。因此,他們對 ETH 的整體敞口將保持不變。

即目前灰度擁有 ETHE 和 ETH 兩支ETF,ETHE 持有初始90%的ETH,管理費 2.5%,更適合機構和專業投資者,ETH 持有 10% 的初始 ETH,管理費較低來減少用戶的流失和降低潛在的拋壓。

因此,與GBTC相比,隨着持有人過渡到 Mini Trust ETF,ETHE流出將更加溫和。

灰度的Mini Trust ETF還可以幫助長期持有者合理避稅,這幫助 ETHE 持有者在不減少收入和拋售之間找到了的一個很好的中間立場,尤其是那些受到潛在資本利得稅打擊的持有者。

預估 ETH ETF 的流入規模

目前,多家機構對 ETH ETF 的流入規模都進行了預估:

灰度研究團隊預計美國現貨以太坊 ETF 的需求將達到現貨比特幣 ETF 需求的 25%-30%。以太坊供應的很大一部分(例如質押的 ETH)可能不會用於 ETF。

ASXN數字資產研究認爲,當ETH ETF上线後,ETHE持有者將有2個月的時間以接近票面價格的價格區間退出。這是一個關鍵變量,將有助於阻止ETHE外流,特別是退出流量。ASXN的內部估計是每月將流入 8 億至 12 億美元。這是通過對每月比特幣流入量進行市值加權平均,然後乘以ETH 的市值計算得出的。

彭博ETF分析師Eric Balchunas預測,以太坊現貨ETF可能獲得比特幣現貨ETF所獲資產的10%至15%,達到50億至80億美元。

Galaxy 則預計 ETH ETF 的淨流入量將在前五個月內達到 BTC ETF 淨流入量的 20-50%,目標爲 30%,這意味着每月 10 億美元的淨流入。

神魚預測,6月至12月之間的上市初期的主要資金流入可能來自散戶,佔總資金的80至90%,機構用戶參與較少。考慮到ETHE類似GBTC,市場可能會面臨部分套利和出售壓力,能否承受這種拋售壓力尚待觀察。在12月份後,機構投資者可能逐漸進入市場。

但市場普遍認爲,ETH ETF 帶來的流入量有限。

摩根大通 Nikolaos Panigirtzoglou 在 5 月底預測,以太坊 ETF 的流入量可能只會相當於比特幣的一小部分。

花旗銀行預計 ETF 流入量將佔比特幣流入量的 30%-35%。CoinDesk 援引該報告稱,未來六個月內,這一數字將達到 47 億美元至 54 億美元。

以上兩家銀行均認爲,比特幣具有先發優勢,並強調以太幣提供的功能無法通過 ETF 實現,因此限制了需求。

ETH 價格將如何受影響?

目前,市場上的普遍觀點認爲。由於以太坊現貨 ETF 的獲批消息在5月就出現了 Sell the News 的現象,而且 SEC 在批准 19-b和S-1申請文件中間,市場的等待時間足夠長,這導致ETF對市場的影響很可能已經被消化了,因此 ETH ETF 並不會對 ETH 的價格帶來太大的波動。

此外,還有一些比較樂觀的看法認爲,首批 ETF 推出後,以太坊的表現將超過比特幣。

分析公司 Kaiko 的研究顯示,即將推出的ETH ETF應該會增強ETH相對於BTC的表現。Kaiko 表示,自5 月份監管機構批准 ETF以來,ETH與BTC的比率(用於比較兩種主要加密貨幣的指標)已大幅上升,已從 0.045 上升至 0.05,並且一直保持在高位。換句話說,購买一個ETH需要更多的比特幣,而且當 ETF 上线時,這種趨勢只會進一步加深,盡管ETH的價格自 5 月份以來一直上下波動,但該比率表明ETH已准備好上漲。

SynFutures 首席執行官 Rachel Lin在 5 月份表示,除了需求因素外,供應變化也將帶來上行空間,這將導致BTC與ETH的價格比率收緊。她認爲,現在市場對以太坊持的態度“還不夠樂觀”,所有指標都表明未來幾個月 ETH 將出現大規模牛市。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:以太坊現貨 ETF 於今日开始交易,流入量和拋壓究竟有多大?

地址:https://www.torrentbusiness.com/article/117395.html

標籤:

你可能感興趣

鐵腕SEC主席Gary Gensler 終在特朗普就任時卸職

2024/11/22 18:22

時代周刊:馬斯克如何一步步成爲“造王”者?

2024/11/22 14:53

幣安CEO寄語:帶領幣安進入加密貨幣新時代的一年

2024/11/22 14:13

低利率低通脹 特朗普變身埃蘇丹?

2024/11/22 14:07

金融巨頭策略轉變?嘉信理財進軍Crypto市場

2024/11/22 13:59