Doubler:爲動蕩周期量身定做的Crypto Native DeFi協議

Doubler:爲動蕩周期量身定做的Crypto Native DeFi協議

YoubiCapitai

企業專欄

剛剛

YoubiCapitai

企業專欄

剛剛

作者:Gwen Li, NG, Chen Li

通訊作者:Youbi投研團隊

1 本輪周期的流動性困局

在當前牛市周期中,市場行爲與以往周期存在顯著差異,例如本輪周期表現出更高的波動性和更深的回調周期。不論機構還是個人投資者所投資的資產頻繁遭遇價值下跌,這一現象也反映出當前周期中存在的兩大困境。

1)場外與場內流動性短缺,場內代幣量增發導致流動性分散。

在當前的宏觀經濟背景下,美國已維持2年4個月的加息周期與2年1個月量化緊縮即縮表周期,加息通過提高借貸成本使市場流通資金量下降,降低市場流動性,而縮表直接從市場回收流動性。雪上加霜的是美國在疫情大放水造成的高債務高赤字的財政狀況與加息周期疊加,導致23年以來美債超額增發,再次從金融市場抽走流動性。然而,美國的通脹反復與經濟穩健不斷後延降息預期,市場對於未來降息節點與降息力度都存在較大的不確定性,也爲預期市場帶來了高波動率。

雖然這輪周期的ETF大敘事爲場內帶來了傳統機構新資金,一方面傳統機構對於未來行情判斷缺乏信心,導致ETF的流入流出呈現出隨機性;另一方面,由於ETF的交割方式,使得該部分資金難以外溢至山寨市場。不僅如此,隨着資產發行的低門檻化,本輪周期的代幣增發速度與量級達到了前所未有的高度,使得原就不足的場內流動性被再次衝散。

2)Alpha少,整體上漲動力不足,下跌行情無一幸免。

無法從場外吸引更多資金的流入的根本原因是本輪周期真正有機制創新的產品少之又少,當市場alpha不足的時候,二級交易就會淪爲流動性遊戲,難以走出獨立行情。因此,大部分用戶在這輪周期普遍面向熱點與空投投資而非真正的價值投資。市面上所謂的“價值投資失效”,大概率是因爲投資標的缺乏價值創新,這部分代幣上漲的本質是流動性放緩。也就造成了在市場出現下跌苗頭時,市場恐慌情緒上升,造成深度普跌的局面。

2 DeFi Alpha解題思路

在外在流動性不足且內在創新不夠的雙重打壓下,投資者的平均勝率與賠率都在下降。那么我們需要什么樣的defi協議來提升用戶勝率與賠率呢?

1)針對流動性短缺

產品應當順勢而生,通過聚合市場流動性的方式對抗市場高波動率,提高整體勝率。

避免場內互割,用戶核心博弈來自外部盈利,池內玩家共享收益,提高平均勝率。

避免反復套娃造成的流動性鎖死,避免出現積分活動結束到期而導致的TVL回撤。

2)針對alpha不足

推出適用於任何市場階段的產品,甚至是在下跌行情。

創新商業模式使去中心化發揮真正價值而不是敘事套殼,通過創新的解決方案爲資產提供風險對衝和收益優化,爲部分用戶提供超額收益敞口,提高個人賠率。

標的資產不局限於質押與空投積分資產,做到長尾資產也適用,降低用戶進入門檻,滿足更廣大的用戶需求,擴大市場空間。

3 Why Doubler?

Doubler是一個運用泛馬丁格爾策略實現低买高賣的成本收益分離協議,在提高整體勝率的同時,爲風險偏好用戶提高賠率,爲u本位投資的用戶提供比看漲期權、开多槓杆風險更低但超額收益相同,且交易期限更加靈活的投資策略。通過引入市場正外部性爲池子獲得外部收益,並聚合市場流動性對抗高市場波動率,去中心化的方式使馬丁格爾策略的“永賺”特性逼近理想化。此外,Doubler將成本與未來收益權進行剝離,在低於傳統期權與合約槓杆市場的風險下,滿足風險偏好者超額收益需求。

3.1 泛馬丁格爾策略

馬丁格爾策略指當投資者每次遭受損失後加倍投注金額。一旦實現盈利,不僅能夠覆蓋之前所有的損失,並保證獲得初始投注金額的利潤。然而,該策略單獨使用時風險相對較高,因爲個人資金體量有限,連續虧損將加速耗盡投資者的資金。

馬丁格爾策略wiki鏈接:https://en.wikipedia.org/wiki/Martingale_(probability_theory)

Doubler將馬丁格爾策略中的“逢低補倉,越跌越买”核心原則融入到了一個开放的共享流動性池中。在市場波動較大時,通過合理的追加投資,降低整體持倉成本,在盈利上形成成本優勢,市場反彈至低均價以上即盈利。所有加入池子的投資者共同分享風險與收益,突破了單個投資者資金規模的限制。這種方法不僅優化了風險分散機制,爲參與者提供了一種超越個人資金限制、共同追求財富增長的新途徑。

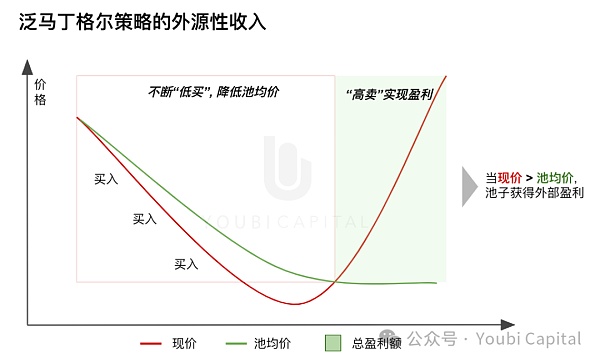

引入外源性收入,實現“共贏”

過去無論是中心化還是去中心化金融的世界裏,投資模式往往是一場緊張的零和博弈遊戲。例如,做多或做空的操作均依賴於找到一個對手方,市場成爲了一個充滿競爭環境,一方的盈利必然來源於另一方的虧損。

而Doubler的利潤來自共建流動性池“低买高賣”實現資產增值的真實收益,獲得外源性收入,不僅僅爲參與者提供了一種全新的收益機會,還真正實現了池內所有參與者共贏的局面,打破了過去去中心化金融普遍的零和競爭環境。

圖一:馬丁格爾策略的外源性收入

聚合市場流動性,實現“永賺”

傳統的馬丁格爾策略經常被譽爲“永賺協議”,其核心邏輯在於,只要擁有充足的資金流動性,通過連續加倍投注,一旦獲勝便能抵消之前所有的損失並獲得初次投注的利潤。然而,實際上要實現穩賺不賠,需要龐大的資金來支撐投注金額的指數級增長,這對大多數個人投資者來說具有一定的局限性,因爲個人的TVL或流動性通常有限。

Doubler通過开放流動性池升級該策略,不再局限於個人資金量,聚合市場流動性顯著增加可使用的籌碼量,巧妙地利用了加密貨幣市場的开放性降低了策略失效的風險,這也正是去中心化意義所在。Lite版本通過引入收益權代幣化的策略(下文詳述),鼓勵用戶在市場下跌時加大投入,成爲第一個真正適用於下跌行情/高波動性市場的協議,智能合約保證策略正常運轉的同時,使馬丁策略無限逼近於理想狀態,朝着實現所謂的“永賺”目標邁進。

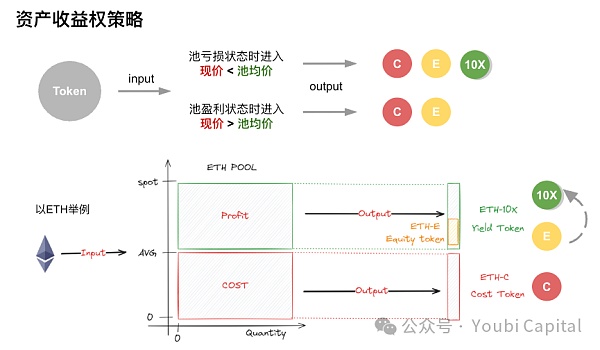

3.2 資產收益權分離策略

讀者讀到這裏,想必會疑惑新用戶憑什么越跌越买?當池均價高於市場現價時,用戶進入豈不犧牲自己的成本拉低他人均價?這就不得不提到Doubler Lite精妙的成本收益權分離設計。

在 Doubler Lite 中,對於每個投入到池子的資產,協議將成本的所有權和未來收益的所有權分離爲C-token 和10X-token,以及權益代幣E-token。不同的市場行情,用戶將收獲不同代幣,在下跌行情中,用戶將收獲瓜分所有未來盈利額的收益代幣,以激勵用戶投入,當用戶看好未來該標的上漲空間,實現越跌越买的激勵機制。以下三種代幣具體計算方式與增發機制詳見白皮書。

C-token:代表成本代幣,其發行數量代表了投資池中所有資產的總成本,以USD計價。當池子處於盈利狀態時,C-token將收獲動態費率收益,每日結算。

10X-token:代表收益代幣,享有捕獲池子整體盈利的權益,最大發行量爲池價值的10%。獲得方式有三種:1)水下時投入資產獲得鑄造10X;2)E-token兌換;3)二級市場交易,例如Uniswap。

E-token:代表池中未發行部分的10X代幣的單向鑄幣權,可以一定比例兌換爲10X代幣。

圖二:資產收益權策略,doubler圖上補充

情景一:當整體池子爲盈利狀態(水上),即現價大於平均價格時,用戶投入將收獲C-token、E-token。

繼續上漲:(C-token動態費率收益,金本位獲益) +(E-token可兌換爲10X-token,捕獲上漲盈利)

出現下跌:(C-token價值不變)+ (E-token可兌換爲10X-token,繼續持有或二級市場賣出給看好未來上漲空間的用戶)

情景二:當整體池子爲虧損狀態(水下),即現價小於平均價格時,用戶將收獲10X-token、C-token、E-token。

繼續下跌:(C-token價值不變)+ (E-token可兌換爲10X-token)+ (10X-token繼續持有或二級賣出給看好未來上漲空間的用戶)

出現上漲:(C-token動態費率收益,金本位獲益)+(E-token可兌換爲10X-token)+ (10X-token瓜分池盈利額)

用戶退出以USD計價,按幣結算(例如當前池內以ARB-ETH結算)。用戶在池內的核心博弈點在於進入與退出池子的時機,燃燒E-token並鑄造10X-token的時機,以及C-token與10X-token的交易博弈。這些博弈點決定了玩家的整體策略和潛在盈利能力,同時Doubler還有着更多的玩法機制值得用戶探索。

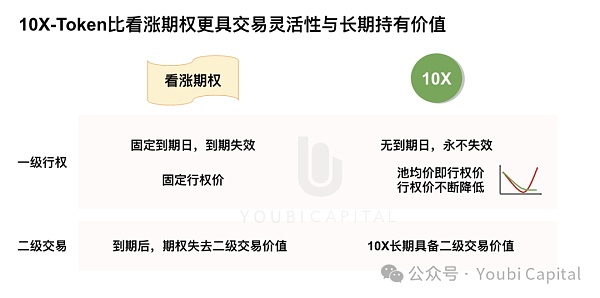

10X:不會到期的看漲期權

從情景假設中我們能夠得知,倘若用戶看好該代幣的未來上漲空間,那么用戶值得在水下時买入,以較低的成本價格捕獲更多未來上漲的盈利。由於10X代幣的最大發行量是整體池子價值的10%,10%的代幣享有池內100%收益權,那么持有10X代幣也就類似於持有一張看漲期權。

回顧傳統的美式看漲期權,用戶需要在某個提前規定好的時間內以既定的行權價行使該權益。當市場行情按預期上漲,在到期內上漲到理想範圍,行權獲得上漲收益。當市場行情不按照預期上漲,在到期內未上漲到行權價,用戶無法行權,該期權失去價值。

顯然,相比於傳統美式期權市場,用戶持有10X代幣的策略更勝一籌。

從看漲期權行權的角度對比:1)10X代幣沒有到期日,行權期權無限延長;2)10X代幣行權價非固定,在Doubler的策略中,池子均價即爲行權價。只要市場價高於池均價即盈利,10X代幣可捕獲收益,下跌行情中越跌越买的策略將不斷拉低10X代幣行權價,同時也拉高了盈利價值。

從期權二級市場交易價值對比,傳統期權在接近到期日時,若沒有達到行權價,該看漲期權將面臨失效,因此逐漸失去二級交易價值。反觀10X代幣,因爲沒有到期日的限制,10X代幣將永久保留二級交易價值,核心博弈在於用戶的成本與未來上漲預期的不同。

最後,結合期權市場與10X代幣市場甚至存在額外的套利空間。例如賣出看漲期權的同時持有10X代幣,兩者進行風險對衝的同時獲利期權成本價值。這裏不做詳述,更多玩法等待用戶探索。

圖三:看漲期權 vs 10X-Token

10X:不會爆倉的开多槓杆

看好一個標的的上漲空間,並愿意以更低的本金博更大的收益的另一種方式是开多槓杆。但衆所周知,槓杆是一個高風險衍生品,放大收益的同時也放大了虧損。例如,如果使用10倍槓杆,市場價格僅需下跌10%,投資者就可能清算並損失全部的本金。

相比之下,持有10X代幣可以獲得近10倍的槓杆回報,但是用戶卻不需要承擔10倍槓杆的虧損風險。开放資金池聚合市場流動性爲一個整體,突破個人本金限制,不斷擴大整體池內保證金,實現流動性池永賺。並且無論標的價格如何波動,10X代幣的最大發行量爲池市值的1/10,永遠不會突破臨界值,也就沒有“清算”。

用戶承擔的風險在於10X代幣在池虧損的狀態下並不具有實際價值。但由於10X代幣能夠二級流通,只要有用戶看好標的物未來的上漲趨勢,即可隨意退出。相比較於下跌10%便失去全部本金的槓杆市場,10X代幣能夠對抗市場高波動性,爲超額收益提供了更低的風險敞口。

圖四:开多槓杆 vs 10X-Token

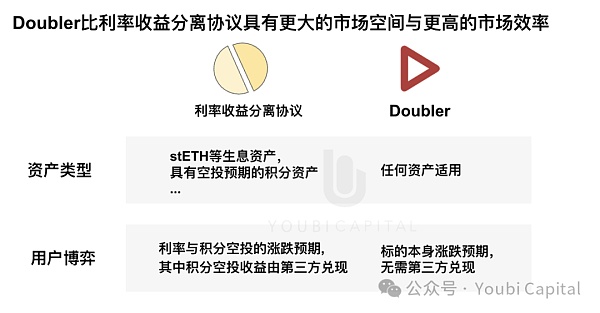

10X:市場效率更高的收益衍生品

今年,基於生息資產的收益率分離協議由於其創新的設計打开了新的需求市場。Doubler Lite的資產收益權分離與基於生息資產的收益率分離協議(後文簡稱利率衍生品)看似具有一定的相似性,實則市場需求與用戶博弈點完全不同。

1)資產類型差異

利率衍生品拆分幣本位資產與其資產屬性所帶的生息部分,所適用的資產類型有限,目前市場上常見的資產類型有質押與再質押資產、具有動態收益的穩定幣資產以及具有空投預期的積分資產。而Doubler Lite拆分U本位成本與資產價值上漲帶來的盈利部分,任何資產皆可適用,市場空間更爲遼闊。

2)交易期限差異

利率衍生品市場的交易方式由合作方與協議設池,有定期交易期限,更像是傳統看漲期權。例如基於積分的生息資產,將在合作方空投到期前結束積分活動,該利率衍生品交易池相應到期,資產贖回TVL流失,該看漲期權作廢。正如在上文與期權對比所述,10X代幣長期具備交易價值。

3)用戶博弈點差異

利率衍生品的用戶核心博弈點在於一定時間內利率的漲跌預期。而這部分的實際預期往往無法完全脫離合作方(標的發行方),亦或者說存在少數用戶搶跑的可能性。用Etherfi與LRT資產舉例,LRT資產的利率收益預期最終由合作方Etherfi兌現,利率衍生品市場存在未公开信息博弈,依據市場有效性理論,此時的交易市場屬於半強式有效性市場。

Doubler Lite的用戶核心博弈點在於標的本身漲跌預期,判斷买入時間節點及交易策略。標的漲跌預期並不需要由標的發行方兌現,而是由即時性的二級市場公开交易反映。相較於利率漲跌預期,標的漲跌預期降低了未公开信息博弈的可能性,市場有效性更強。

圖五:利率收益分離協議 vs Doubler

小結

綜上所述,Doubler與看漲期權、10倍槓杆都屬於u本位的金融衍生品,前者能夠提供與後兩者相同的超額收益,但享有更低的風險敞口,更靈活的交易期限。而收益率分離協議則屬於幣本位的金融衍生品,Doubler適用於更廣泛的資產類型,有着更大的用戶需求與市場空間,也有着更高的市場效率。

圖六:Doubler vs 其他金融衍生品

總結

Youbi Capital作爲Doubler的種子輪領投方,很高興看到Doubler Lite版本上线主網並在幾天內獲得超過$3M的TVL。Doubler可以說是爲本輪周期所量身定做的產品,在高波動率市場同樣適用,其創新玩法爲“場外場內資金流動性的短缺 >> 周期alpha”的困局提供了新的思路。通過聚合流動性來抵抗市場波動性提高整體勝率,通過收益權分離策略爲風險偏好用戶提供比看漲期權、开多槓杆風險更低但賠率相同的投資策略。

期待Doubler更多的後續表現,相信測試網用戶熟悉的“倍投池+大贏家”的機制也能給大家帶來持續的驚喜,讓我們拭目以待。

關於我們

Youbi Capital創立於2017年,是專注於區塊鏈技術和Web3應用的風險投資和孵化機構,是早期價值發現者和長期陪跑者。

免責聲明

本文內容僅供參考,並不構成任何投資建議。讀者應自行承擔所有投資風險,對依據或者使用本文所造成的任何後果,本機構或其關聯人員均不承擔任何形式的責任。

版權聲明

本文內容版權屬於Youbi Capital及作者本人。如需轉載或引用本文內容,請注明出處爲Youbi Capital,且不得對本報告進行有悖原意的引用、刪節和修改。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Doubler:爲動蕩周期量身定做的Crypto Native DeFi協議

地址:https://www.torrentbusiness.com/article/116266.html

標籤:

你可能感興趣

馬斯克和維韋克發布:政府效率辦公室(DOGE)的改革計劃(全文)

2024/11/22 12:07

AI耶穌誕生 它真能成爲耶穌嗎?

2024/11/22 11:17

Helius:從數據出發衡量 Solana 的真實去中心化程度

2024/11/22 11:07

零時科技 || BTB 攻擊事件分析

2024/11/22 10:44

特朗普當選利好哪些加密板塊?十幾位風投大佬這樣說

2024/11/22 10:39