看到Ryan爸的限動時,不禁又讓我再次思考這個問題:高股息ETF,年化殖利率破8%,真的會成為常態嘛?

還記得去年初的時候,貸夫跟R爸就有討論過這問題,既然高股息ETF的成分股,其年化殖利率落在5-6%,那ETF沒有理由可以擠出超過8%的殖利率,如果有,也可能只是蜜月期或是曇花一現。

然而一年半過去了,我的想法開始有點改變。因為貸夫發現這兩年,有越來越多的ETF,即便股價持續攀升,依然能夠穩定的配出8%以上的殖利率。

這就讓我有不同的思路,我們是不是對股票市場不要有太多主觀的成見,而是要好好去思考,背後可能的原因...

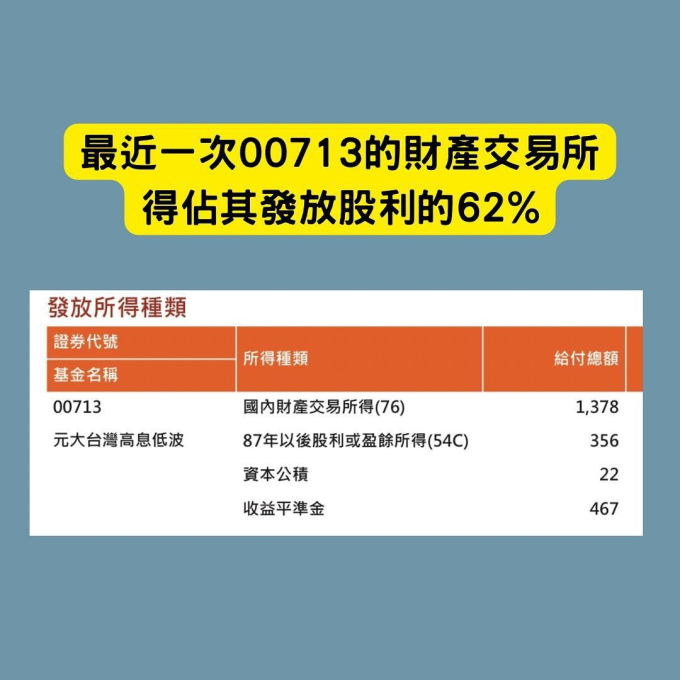

而這問題背後的答案,可能就藏在「股利通知書」內。

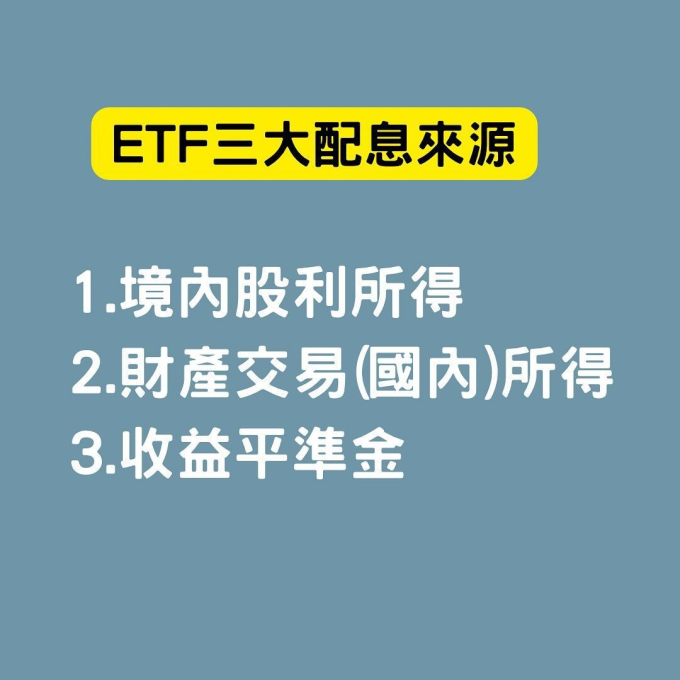

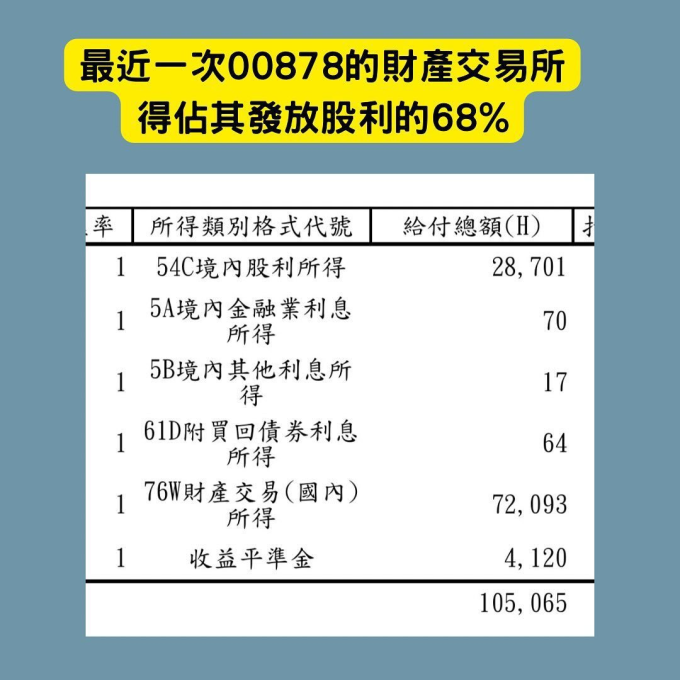

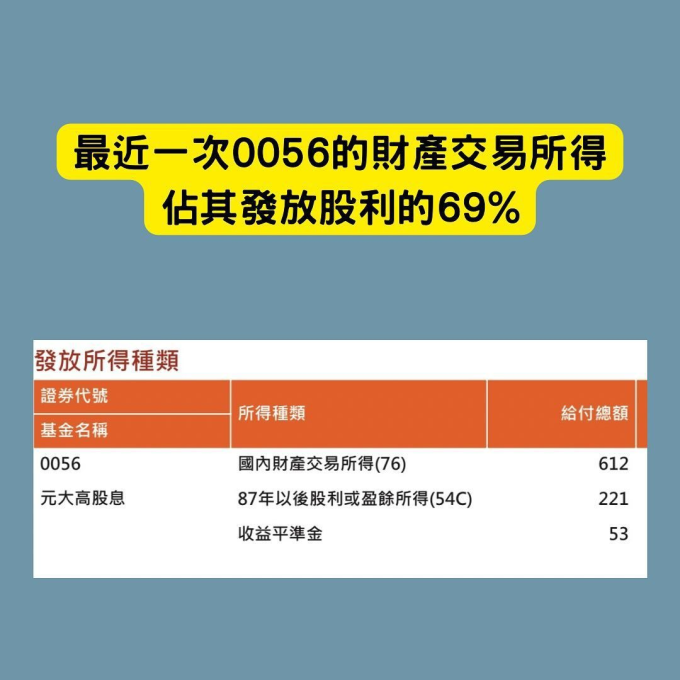

一般個股所配發的股息,就真的是單純的股利所得。而ETF所配發的股息,裡頭的名目,除了股利所得外,還有一大部分是「76W財產交易所得」,而貸夫認為這就是其中的關鍵。

財產交易所得是指因出售該ETF成分股所賺取之價差,ETF會依指數比重買賣成分股,投信公司買賣間的價差,若有賺,就會發還給投資人。

也就是說你買進的ETF,明明自己沒有賣掉,但該ETF的經理人,幫你主動的買賣其下成分股,把獲利的部分,發還給你!

ETF經理人靠主動交易其下的成分股賺錢,會是件容易的是嗎?其實我不知道,不過如果ETF資產規模夠大,可以靠著源源不絕的新台幣來交易的話,我想是有可能的,以下大概是我想到三種可能的交易方式:

1.震盪盤(蛛網交易)

當成分股股價在一定的區間上下震盪,就可以在相對低點買進,相對高點賣出,如此低買高賣,來回操作,就像蜘蛛結網的方式來誘捕獵物一樣

2.趨勢向上盤(動能法)

當成分股有走出明顯的多頭趨勢,厲害的經理人就會勇敢順著趨勢追高,循著正確的足跡往上加碼,並且向下疊高自己的停損點

3.趨勢向下盤(逢低攤平買進法)

當成分股處於相對弱勢,仗著ETF龐大的資金優勢,可以有本錢向下攤平,然後買出微笑曲線出來

以上這三招,或許就是ETF中財產交易所得主要的來源,不過這也只是我個人的推測,我也不知道正確與否。

相較於市值型的ETF就是要拿到該市場的報酬,高股息ETF裡頭似乎有些不為人知的小祕密。在過去兩年大多頭的盛況下,高股息ETF可以說是股息價差兩頭賺,至於是否能在空頭時還依然配出8%的殖利率,就留待未來空頭市場來考驗!

※免責聲明:本文僅為個人投資觀點與紀錄,並非建議。申購前自行評估風險,並詳閱公開說明書。※

◎本文內容已獲 白袍貸夫 授權,原文出處於此;未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:00878、0056、00713…高股息ETF年化殖利率破8%會是常態? 貸夫:待空頭時考驗

地址:https://www.torrentbusiness.com/article/116057.html

你可能感興趣

國巨違反重訊規定 證交所開罰5萬元

2024/11/21 19:06

佶優加速AI布局 AI伺服器機櫃及算力服務同軌並進

2024/11/21 18:59

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03