美國企業財報季12日開鑼,打頭陣的大型銀行摩根大通(JPMorgan Chase)第2季獲利創新高紀錄,花旗集團(Citigroup)獲利也成長,富國銀行(Wells Fargo)淨利優於預期,主因是投資銀行費用營收增加。

債市與股市的增資活動恢復熱絡,讓華爾街大型銀行受益匪淺。企業對美國經濟避開衰退的信心增強,尋求併購交易的興趣增濃,也讓這些大型銀行的顧問費收益回升。

但摩根大通執行長戴蒙不忘提醒:「儘管市場估值和信用利差似乎反映相當良好的經濟展望,我們仍對潛在的尾部風險提高警覺。」這些風險包括地緣政治情況瞬息萬變,以及通膨和利率居高不下。

戴蒙解釋:「抑制通膨雖有一些進展,但我們前頭仍面臨多股助長通膨的壓力:龐大的財政赤字、基建需求、貿易結構調整,以及世界再軍事化。因此,通膨和利率可能仍會高於市場預期。」

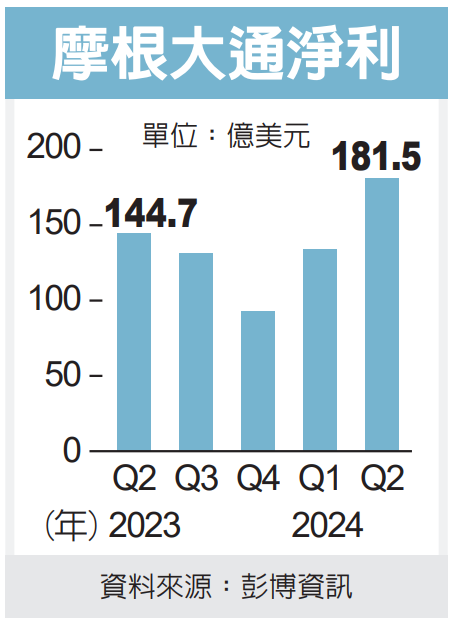

這家全美最大銀行第2季淨利年增25%至181.5億美元,再創新高紀錄,並超越分析師預期。其他數據也優於預期:投資銀行費用營收較去年同期激增46%至25億美元,加上股票交易營收衝上將近30億美元,使總交易營收達到78億美元。

上季淨利息收入(NII)成長4%至227億美元,略低於預期。摩根大通5月調高全年NII預測至910億美元,理由是聯準會(Fed)降息步調比年初預期減緩。

同日公布財報的全美第三大放款機構花旗集團說,第2季淨利攀升至32億美元,或每股1.52美元,優於一年前的29億美元,或每股1.33美元。第2季營收年增4%至201億美元。投資銀行費用營收躍增60%至8.53億美元,使包含企業放款的銀行業部門營收成長38%至16億美元。

花旗集團執行長範潔恩(Jane Fraser)說:「結果顯示,我們的策略執行有進展,多角化經營的商業模式也有助益。」

富國銀行第2季淨利下滑至49億美元,或每股1.33美元,但仍優於分析師預測的1.29美元。投銀費用營收躍增38%至4.3億美元。但上季費用增加2%至133億美元,增幅大幅超出分析師預估的0.2%。第2季NII更降到兩年來最低水準,觸動富國銀股價重挫。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:181億美元 小摩Q2獲利創高 超越分析師預期

地址:https://www.torrentbusiness.com/article/115844.html

你可能感興趣

道指漲逾400點 收創歷史新高 史指連漲5日

2024/11/23 05:49

美證管會主席將走人 加密幣漲

2024/11/23 03:00

日本推2,500億美元刺激方案

2024/11/23 03:00

日上月核心CPI 增2.3%

2024/11/23 03:00

瑞典電池廠破產 CEO請辭

2024/11/23 03:00