Grayscale:2024年第三季度加密領域應關注什么?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

來源:Grayscale;編譯:五銖,金色財經

摘要

盡管比特幣價格大幅上漲,但我們的加密貨幣行業框架顯示,今年迄今爲止,整個資產類別的表現參差不齊。與股票市場一樣,今年的加密貨幣回報缺乏廣度。

我們很高興地介紹灰度研究關注的前 20 名代幣,這是我們爲下一季度挑選的高潛力代幣。這些加密資產是根據灰度研究團隊對即將到來的催化劑、趨勢市場主題和特定代幣基本面的考慮而選擇的。我們的前 20 名名單中的一些資產具有較高的價格波動性,應被視爲高風險。

由於以太坊 ETP 現貨可能獲得批准,我們預計本季度將重點關注以太坊生態系統。

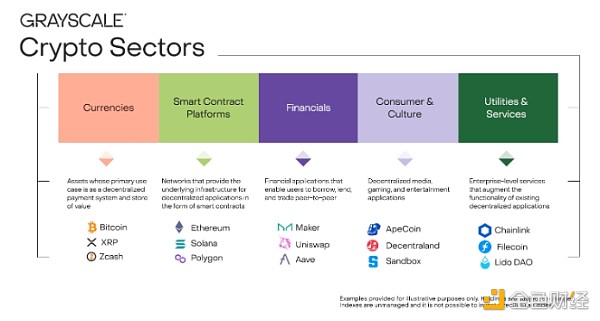

探索加密資產類別可能具有挑战性,這就是爲什么 Grayscale 創建了 Crypto Sectors——一個全面的框架,用於了解所有可投資的加密資產以及它們與其基礎技術的關系。 Crypto Sectors 爲投資者提供了與傳統市場常見工具相當的路线圖,旨在幫助投資者更好地了解和駕馭不斷發展的加密資產類別。此外,我們與 FTSE Russell 合作开發了 FTSE Grayscale 加密貨幣行業指數系列來衡量和監控加密貨幣市場。 [1]

Grayscale Crypto Sectors 將數字資產領域分爲五個不同的部分:(i) 貨幣,(ii) 智能合約平台,(iii) 金融,(iv) 消費者與文化,以及 (v) 公用事業與服務(圖表 1)。五個加密行業中的代幣與獨特的用例和可投資的風險相關。因此,它們的估值受到不同的基本面和技術驅動因素的影響。

圖表 1:加密行業將數字資產市場分爲五個部分

今年以來加密貨幣漲幅較小

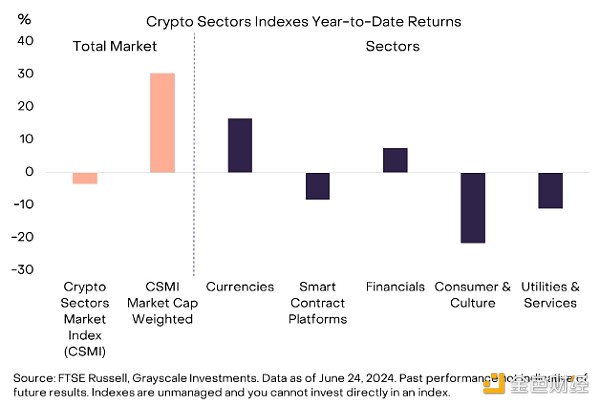

自 2024 年初以來,盡管比特幣的價格上漲了約 50%,但我們的加密行業市場指數 (CSMI) 實際上下降了約 3%(圖表 2)。五個加密行業的資產和總 CSMI 按其市值的平方根進行加權,以減少比特幣的主導地位並更好地代表整個行業更廣泛的資產。按市值加權計算,CSMI 增長了 30%,反映出比特幣的顯著增長及其在總市值中所佔的相當大的份額(約 60%)。在五個細分市場中,表現最好的是具有貨幣屬性的領域——反映出比特幣的優異表現——而表現最差的是消費者和文化加密貨幣領域——主要是由於今年與視頻遊戲應用相關的資產疲軟。

圖表 2:盡管比特幣大幅上漲,但年初至今表現參差不齊

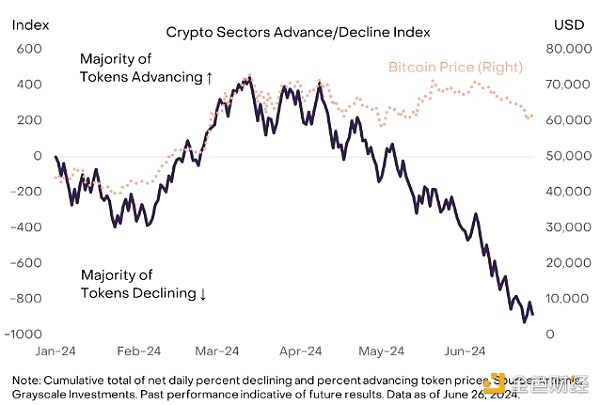

比特幣和更廣泛的加密貨幣市場之間的巨大回報差異表明,今年的漲幅有限——就像美國股票市場的情況一樣,少數大型科技公司最近主導了指數回報。使用加密行業框架,我們可以創建市場廣度的衡量標准,就像其他市場所應用的那樣。例如,圖表 3 顯示了“上漲/下跌”指數,我們每天都會跟蹤加密行業代幣價格上漲與上漲的淨百分比。然後我們計算一段時間內的累計總數。根據這一衡量標准,加密貨幣市場廣度在 2024 年 3 月下旬/4 月初左右達到頂峰,此後一直在下降。今年迄今爲止,盡管比特幣漲幅巨大,但只有約 30% 的加密行業代幣價格上漲。

圖表 3:自 3 月/4 月以來市場廣度不斷下降

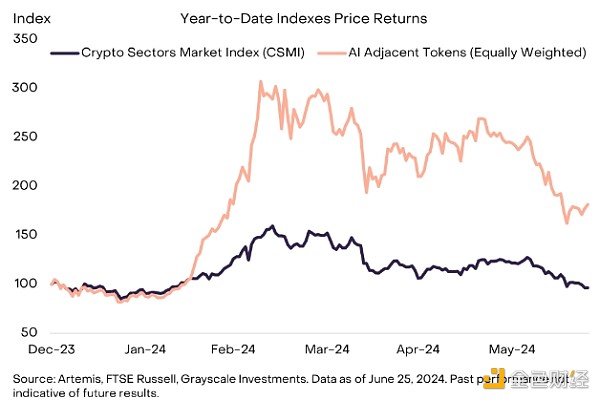

相對而言,一個亮點是部分與人工智能(AI)技術相關的資產,這些資產存在於智能合約平台加密部門和公用事業與服務加密部門。[2]這些協議試圖解決與人工智能相關的問題(例如,機器人和深度僞造、隱私、模型驗證),提供對人工智能开發至關重要的資源(例如,計算、存儲、數據),或爲人工智能相關服務提供通用平台。年初至今,與整個加密市場的小幅下跌相比,一籃子與人工智能相關的加密行業代幣的加權指數增長了80%(圖4)。

圖表 4:人工智能相關代幣表現優於大市

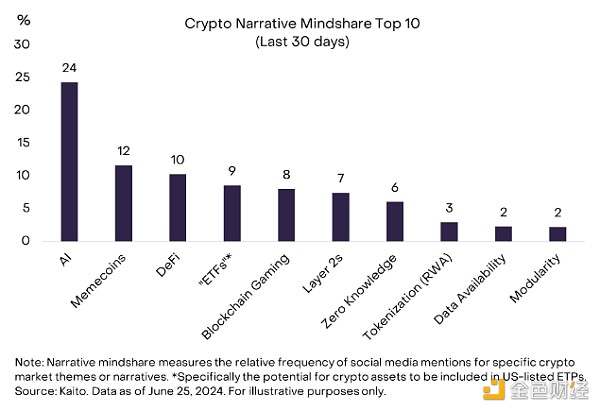

除了人工智能之外,市場參與者還關注各種其他主題,這在一定程度上影響了整個加密行業的相對表現。爲了幫助我們了解市場趨勢,灰度研究採用了數據提供商 Kaito 的“敘事思維份額”衡量標准。這些數據衡量了社交媒體提及特定加密市場主題或敘述的相對頻率,這有助於評估由經常在社交媒體平台上表達觀點的信徒和支持者社區驅動的加密資產。例如,在上個月,人工智能仍然是主導主題,其次是交易所交易基金(ETF)——即交易所交易產品(通俗稱爲“ETF”)批准可能是短期的代幣催化劑——模因幣和基於區塊鏈的遊戲(圖表 5)。雖然市場焦點可能會發生變化,但主題往往是持久的,因此敘事思維份額的衡量標准可能會爲未來幾個月的市場表現提供线索。

圖表 5:人工智能仍然是市場的主導主題

展望未來:以太坊成爲焦點

Grayscale Research 預計,下一季度加密貨幣市場將受到美國現貨以太坊交易所交易產品 (ETP) 批准的影響。 5 月下旬,美國證券交易委員會 (SEC) 批准了多家發行人提交的 19b-4 表格文件,以在美國上市這些產品。此外,SEC 主席 Gensler 最近表示,監管機構可能會在“今年夏天的某個時間”批准剩余的申請。[3] 因此,雖然時間仍不確定,但出於我們市場分析的目的,Grayscale Research 假設這些產品將將於 2024 年第三季度开始交易。與 2024 年 1 月推出的現貨比特幣 ETP 一樣,灰度研究團隊也預計這些新的以太坊產品將產生有意義的淨流入(盡管少於比特幣 ETP),可能支持以太坊和其內部代幣的估值。

以太坊生態系統有幾個獨特的功能,現貨以太坊 ETP 的推出可能會凸顯這一點。例如,以太坊網絡正在追求模塊化設計理念,其中區塊鏈基礎設施的不同組件協同工作,以提供更優化的最終用戶體驗並降低成本。此外,以太坊是加密貨幣領域最大的去中心化金融(DeFi)生態系統以及大多數代幣化項目的所在地。

如果ETP的批准刺激了以太坊的興趣和採用,我們也可能會看到對特定Layer 2代幣(例如,Mantle)、以太坊DeFi協議(例如,Uniswap、Maker和Aave)和其他對以太坊網絡功能至關重要的資產(例如,Lido,一個權益協議)的活動和估值支持不斷增加。

除了美國隨着現貨 Ether ETP 獲得批准,Grayscale Research 預計當前的各種市場主題將在下個季度繼續成爲焦點,尤其是區塊鏈技術和人工智能之間的潛在交叉點。這一類別的資產之一是 Near,它是由“Transformer”架構的共同創建者創立的,該架構爲 ChatGPT 等人工智能系統提供支持。就每日活躍用戶而言,Near 是頂級智能合約平台之一,並在非金融用例中獲得了廣泛的實際應用。然而,最近,Near 开始利用其人工智能專業知識,宣布通過由前 OpenAI 研究工程師顧問領導的研發部門开發“用戶擁有的 AGI”。 [4] Render 和 Akash 等去中心化 GPU 市場也可能受益於市場對 AI 的持續偏好。

除了主要的市場主題之外,各種項目似乎都受益於其自身獨特的採用趨勢,無論是由於創新技術還是與提供用戶增長空間的平台的集成。 兩個著名的例子是 Toncoin 和 Pendle。 TON 區塊鏈是一個與 Telegram 消息平台綁定的智能聯絡平台,用戶、交易和費用收入都在顯著增長。 Pendle Finance 是一種相對較新的 DeFi 協議,允許用戶定制其策略的收益率概況。雖然不是新趨勢,但我們也相信,由於引人注目的用戶體驗,Solana 網絡的採用率正在實現有機增長。

最後,加密市場可能會繼續區分供應通脹相對較低和相對較高的代幣。盡管比特幣有最大的總供應量和相當低的年通貨膨脹率,但我們加密領域的許多代幣都沒有這種結構。事實上,在許多情況下,代幣的流通供應相對較低,每月或每年的供應通脹相對較大(“解鎖”)。在這些情況下,即使一個項目正在經歷用戶採用和收入增長,供應的增長也可能會稀釋現有代幣持有者的收益。例子包括著名的以太坊Layer 2網絡,如Arbitrum和Optimism,盡管用戶採用了原生代幣,但回報相對較低,這可能是由於流通供應的高增長。

灰度研究 Top 20 簡介

爲了突出特定加密貨幣行業的高潛力代幣,我們推出了灰度研究前 20 名代幣(圖表 6)。我們認爲,前 20 名資產代表了加密行業的多元化資產,由於 (i) 直接催化劑或趨勢主題,(ii) 有利的特定協議採用趨勢,這些資產在未來一個季度具有很高的潛力, (iii) 低或中等的代幣供應通脹。選擇這些資產是爲了代表近期市場前景,因此可能會排除沒有立即催化劑或基本面持續改善的較高市值資產。我們打算每季度更新一次灰度研究 Top 20 列表。一些列出的資產具有高波動性(如圖表 6 最右欄所示),應被視爲高風險資產。

圖表 6:2024 年第三季度的高潛力資產

參考文獻

[1] 富時灰度加密貨幣行業指數系列於 6 月 21 日按計劃進行了季度重新調整。

[2] Grayscale Research 認爲可能與 AI 技術相關的加密行業代幣按字母順序排列爲 AGIX、AKT、AR、FET、FIL、GLM、LPT、NEAR、OCEAN、PRIME、RNDR、RSS3、TFUEL、THETA、 TRAC 和 WLD。

[3] 資料來源:CoinTelegraph。

[4] 資料來源:Near 和 Crunchbase。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Grayscale:2024年第三季度加密領域應關注什么?

地址:https://www.torrentbusiness.com/article/113264.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33