高達78%的新代幣上市表現不佳 是做市商在操控嗎?

金色精選

金色官方

剛剛

金色精選

金色官方

剛剛

作者:Wesley Pryor,CoinTelegraph;編譯:陶朱,金色財經

每種加密貨幣都有拉高拋售計劃嗎?許多人正確地問這個問題,因爲幾乎每次代幣在新交易所上市時,用戶都會注意到一個共同的主題,那就是價格大幅上漲,達到不可持續的水平,然後是陳詞濫調的崩潰,讓參與者承擔責任。

誰在幕後?答案是做市商,即加密貨幣項目保留的公司,用於管理在新交易所上市時最初用於交易的代幣(或流動性)。

數字資產通過首次上市從私人市場交易到公开市場交易的轉變與傳統證券市場的首次公开募股(IPO)相同,但有一個顯著區別:數字資產市場的开盤價通常被數字資產發行人故意低估,導致首日表現遠高於傳統市場。

在傳統市場中,被動投資者主要持有股票,而在數字資產市場中,代幣最好由主動參與者持有。代幣市場的成功取決於其持有者的實力。與投資銀行設定發行價的 IPO 不同,公开融資輪中的代幣價格通常低於公平市場價格,導致數字市場首日漲幅更高。

在首次上市期間,做市商(MM)佔據代幣流通供應量的很大一部分並將其出售。這是在交易所的盤前訂單簿上完成的,允許做市商在公开交易之前放置流動性。目標是確保开市時有足夠的流動性以實現有效的價格發現。

然而,一些MM通過訂單簿資本不足來擡高短期利潤,損害了代幣社區和項目。這種做法被稱爲“寄生”做市,將MM利潤置於市場健康之上。

通過市前訂單構建爲主要上市提供流動性的不同方法如下。

寄生:寄生MM通過制造人爲的稀缺性和操縱情緒來利用市場前的條件。他們等待散戶出價上漲,然後大舉做空代幣,下高額賣單以吸收需求,導致代幣價格下跌。這種有害的策略利用了最初的需求,常常造成不可逆轉的市場損害。

瞬態:寄生MM粗暴地處理盤前訂單簿,下達大量賣單來填補頭寸並最大化費用或關閉場外交易。這種方法會導致市場快速退出,通過大量拋售代幣來消除潛在的價格上漲空間。

共生:相比之下,做市商利用其對盤前訂單簿的理解來战略性地設置开放流動性,構建長期價值並確保准確的價格發現。通過向雙方提供流動性,MM 促進有序的價格發現過程,反映資產的真實市場價值。

爲了按照做市商的方法對做市商進行分類,我們跟蹤了代幣在兩個關鍵時期內的價格倍數表現:上市後的最初兩天(每小時分析)和前兩周(每日分析)。這些數據來源於項目的主要交易平台或可靠的聚合商,經過標准化,以便在不同項目之間進行比較分析。我們分析的核心是波動率相對變化(RCV),這是我們之前在案例研究中介紹的一種方法。

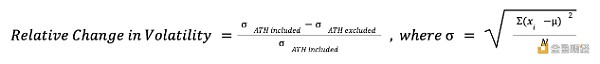

波動率相對變化(RCV)的公式。資料來源:Acheron Trading

波動率相對變化(RCV)的公式。資料來源:Acheron Trading

RCV 的公式衡量有或沒有代幣歷史最高 (ATH) 價格的波動性變化。如果該值爲正數,則說明訂單簿供應不足,表明盤前流動性不足。負值表明訂單簿供應過剩,這表明做市積極,並且資產定價過高。中性值意味着流動性對於有序的價格發現是正確的。

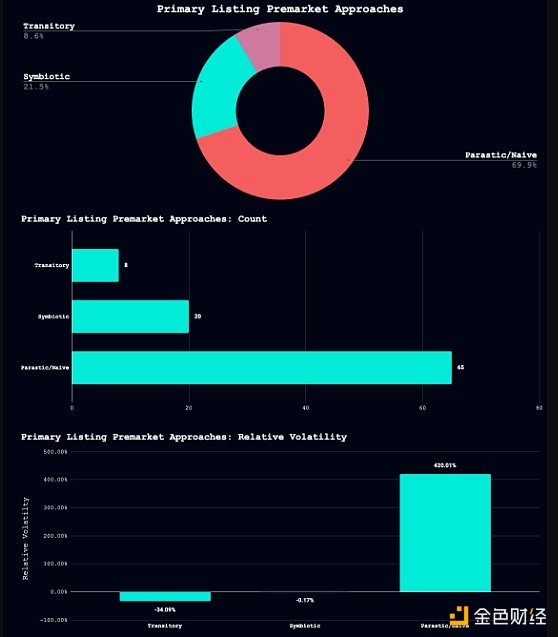

爲了評估主要上市和 MM 方法,我們將 RCV 方法應用於 2024 年 4 月以來的 93 個上市,包括 Bybit、Kucoin、Binance、Coinbase、Kraken 和 OKX。

上市前上市方法的細分。資料來源:Acheron Trading

我們發現,69.9% 被歸類爲“寄生”,8.6% 被歸類爲“瞬態”,只有 21.5% 屬於“共生”方式。這意味着 78.5% 的發布都是以促進公平價格發現的方式進行的,這對最終用戶和項目本身都產生了不利影響。

對於 Parasitic 的發行,包括 ATH 點會導致市場波動性增加 420%,表明嚴重的供應不足和價格上漲相反,當包含 ATH 時,Transitory 的波動性下降了 34%,這表明訂單簿過度飽和,初始供應管理不善,只有 MM 受益,而犧牲了社區的利益。

寄生方法和瞬態方法都會嚴重損害價格發現,降低持續市場參與的可能性。相比之下,共生方法的 RCV 約爲正負 20%,爲公平和健康的價格發現過程提供了穩定的基礎。

隨着數字資產行業的合法性和規模不斷增長,做市商必須糾正主要上市管理不善的問題。資產發行者和交易所應與做市商合作,並利用 RCV 方法來分析做市商是否正確構建了初始訂單簿。

做市商的形象很糟糕,正如數據所示,這是有充分理由的。現在是時候提高標准,淘汰寄生運營商,並讓做市商承擔起在實現高效價格發現方面的關鍵作用。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:高達78%的新代幣上市表現不佳 是做市商在操控嗎?

地址:https://www.torrentbusiness.com/article/112885.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33