Layer 2與以太坊 投資誰更易獲利?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:James Ho,來源:作者推特@jamesjho_;編譯:陶朱,金色財經

過去幾年,以太坊上的Layer 2取得了重大進展。

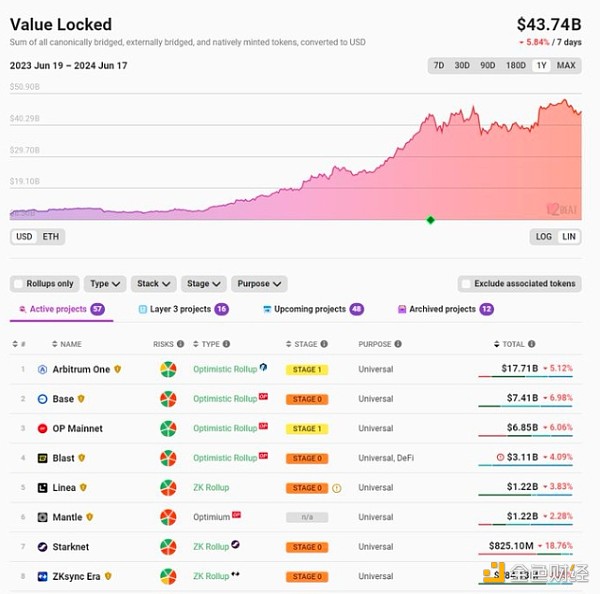

如今,ETH L2 的 TVL 超過 400 億美元,高於一年前的 100 億美元。

在@l2beat上,你會發現 50 多個 L2 的列表,盡管排名前 5-10 的 L2 佔 TVL 的 90% 以上。

EIP-4844 之後,Txns 費用非常便宜,Base、arbitrum 等費用低於 0.01 美元。

盡管如此,與 ETH 相比,L2 代幣作爲流動性投資總體上表現相當糟糕(它們顯然是出色的風險投資)。

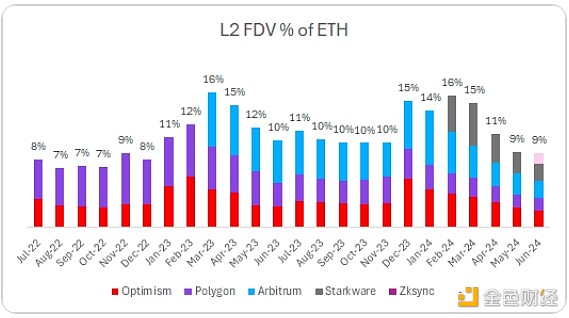

我們回過頭來繪制主要 L2 與 ETH 的估值。一個值得注意的觀察:

即使列出的 L2 數量有所增加,它們佔 ETH 的總 FDV 百分比仍然保持不變。

兩年前,唯一列出的 L2 是 Optimism 和 Polygon。它們佔 ETH 的 8%。

今天,我們有 Arbitrum、Starkware、zkSync 都加入了 L2 行列。現在它們佔 ETH 的 9%。

每一種新的 L2 代幣進入市場,實際上都在稀釋之前上市代幣的估值。

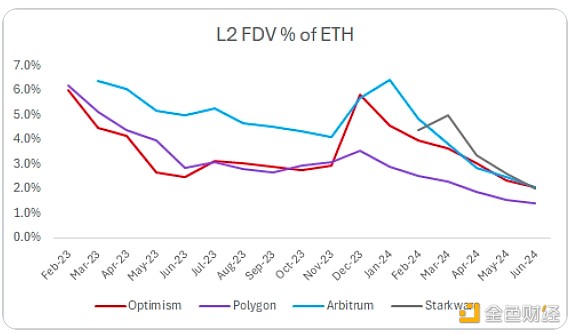

與 ETH 相比,投資 L2 代幣的結果相當顯著。

過去 12 個月的回報率(截至今日):

ETH +105%;

OP +77%;

MATIC -3%;

ARB -12%。

長期以來,領先的 L2 代幣的 FDV 約爲 100 億美元。從某種意義上說,這是相當武斷的,我認爲市場參與者沒有充分的理由解釋爲什么估值是 100 億美元 vs 200 億美元 vs 30 億美元。最終,以歸屬、解鎖等形式存在巨大的供應壓力——來自需要流動性和/或大幅上漲的人。

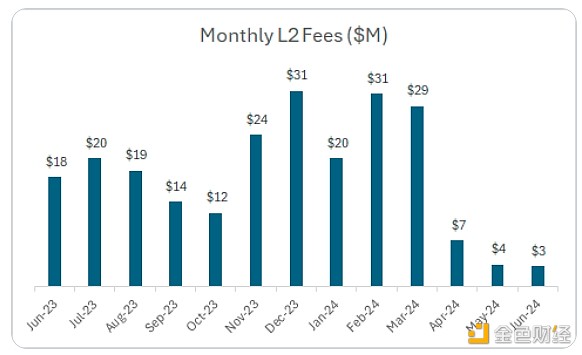

爲什么沒有更多的流動資金購买這些 L2?上述 L2 每月產生 2000-3000 萬美元的費用。自 eip-4844 以來,費用已經下降,現在每月總計 300-400 萬美元。這相當於每年 4000-5000 萬美元的費用。

Blob 現在非常便宜。大部分收入流向了底线。

(包括 optimism、arbitrum、polygon、starkware、zksync)

這些領先的 L2 目前的總價值約爲 400 億美元 FDV,年化費用爲 4000 萬美元。這大約是 1000 倍。

這與大型 DeFi 協議形成了鮮明對比,這些協議的估值比 DeFi 協議低很多(以下基於最近 1 個月的年化費用)。通常在 15-60 倍範圍內。

DYDX - 60x;

SNX - 50x;

PENDLE - 50x;

LDO - 40x;

AAVE - 20x;

MKR - 15x;

GMX - 15x。

還有更多 L2 正在籌備中。隨着這些產品進入市場,它可能會繼續對 L2 的 FDV 類別施加壓力和稀釋。供應量實在是太大,流動性市場難以輕松支持。

最後幾點想法:

從長遠來看,L2 可以產生可觀的費用收入。L2 每年產生 1.5 億美元的費用(包括 Base、Blast、Scroll)。這可以隨着 L2 活動而有意義地增長。

上面的注釋並非針對任何特定的 L2,這更多地與類別有關。似乎很難以約 4000 萬美元的費用(1000 倍)購买價值約 400 億美元 FDV 的一籃子 L2,並期望長期表現優於 ETH。

很明顯,L2、Solana、Sui、Aptos 等高吞吐量鏈並不缺少區塊空間。限制器在應用程序上使用此區塊空間。我希望看到人們越來越關注應用程序,並且在未來幾年,流動市場會獎勵應用層而不是基礎設施堆棧。

在上一個周期中,項目更早上市的情況更爲常見。MATIC 在流動市場上的 FDV 不到 5000 萬美元,現在高出 100 倍以上,達到 50 億美元以上。這種升值是通過流動性市場實現的。然而,最近,$OP $ARB $STRK $ZK 和大多數其他可能最終上市的 L2 代幣的情況並非如此。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Layer 2與以太坊 投資誰更易獲利?

地址:https://www.torrentbusiness.com/article/111956.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33