比特幣期貨溢價創 7 周新高:漲勢可持續嗎?

金色精選

金色官方

剛剛

金色精選

金色官方

剛剛

作者:Marcel Pechman,CoinTelegraph;編譯:白水,金色財經

6 月 3 日,BTC 上漲 2.5% 至 69,400 美元,引發人們對其可能在 11 天內首次收復 69,000 美元支撐位的希望。這一積極的價格走勢恰逢比特幣期貨溢價飆升至七周以來的最高水平。但這對比特幣向 70,000 美元上漲的可持續性意味着什么?

GME狂熱和美聯儲降息可能性下降

一些分析師認爲,比特幣最近的價格上漲部分受到 GameStop (GME) 令人印象深刻的 36% 漲幅的影響。GameStop 的飆升讓人回想起 2021 年反傳統金融情緒,當時散戶投資者聯合起來挑战現狀。這種情緒似乎已經蔓延到 memecoin 領域,Floki 上漲 16.5%,Dogwifhat (WIF) 上漲 9%,Bonk 上漲 7.5%。

此外,明尼阿波利斯聯邦儲備銀行 (Fed) 的尼爾·卡什卡利 (Neel Kashkari) 的評論也增加了不確定性。這位美聯儲官員表示,他預計短期內不會降息,理由是美國人強烈厭惡通脹。盡管美聯儲官員並非普遍認同這一立場,但這一立場被認爲對房地產和股市不利。因此,一些投資者轉向比特幣等另類投資。

全球地緣政治緊張局勢也對比特幣近期的價格走勢產生了影響。澳大利亞決定要求中國投資者減持一家稀土礦商的股份,這加劇了全球市場的不確定性。與此同時,黃金價格上漲 1%,美國國債遭遇拋售,5 年期國債收益率從 5 月 31 日的 4.59% 降至 4.42%。

比特幣衍生品支撐價格進一步上漲

比特幣期貨溢價反映了衍生品市場月度合約與常規交易所現貨水平之間的差異。通常,會出現 5% 至 10% 的年化溢價(基礎)來補償延期結算。本質上,更高的溢價表明交易者愿意爲未來合約支付更多,表明看漲情緒。

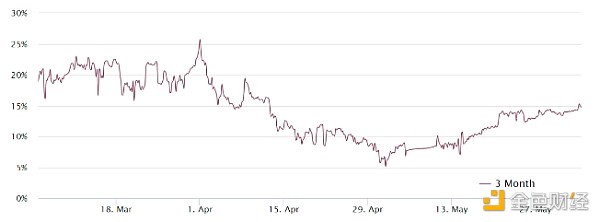

比特幣 3 個月期貨年化溢價。資料來源:Laevitas.ch

比特幣 3 個月期貨溢價升至 15%,創下七周以來的最高水平。這表明交易員的情緒謹慎樂觀,這對於避免在意外的負價格波動期間出現連鎖清算至關重要。不過,要推斷這種情緒是否僅存在於期貨市場,應該分析比特幣期權 25% 的 delta 偏差。

delta 偏差衡量看漲和看跌期權的相對需求。負偏差表示對看漲期權(买入)的需求較高,而正偏差則表示對看跌期權(賣出)的偏好。中性市場通常持有 -7% 至 +7% 的 delta 偏差,從而表明看漲期權和看跌期權之間的定價平衡。

比特幣 2 個月期權 25% 的 delta 偏差。資料來源:Laevitas.ch

請注意,25% 的 delta 偏差指標在過去一周內一直穩定在 -3% 附近,這表明交易員對比特幣的短期價格走勢既不過分樂觀也不過分悲觀。比特幣期權上一次出現樂觀跡象是在 5 月 21 日,但這只是短暫的,因爲 71,500 美元的阻力位難以克服。

最近的數據顯示比特幣市場健康,需求受到多種因素的推動,包括對經濟衰退的擔憂、地緣政治不確定性以及反傳統金融情緒的復蘇。比特幣期貨溢價和 25% 的 delta 偏差等關鍵指標表明交易員持謹慎樂觀態度,爲價格進一步突破 70,000 美元提供了穩定的基礎。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:比特幣期貨溢價創 7 周新高:漲勢可持續嗎?

地址:https://www.torrentbusiness.com/article/109429.html

標籤:BTC

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33