Glassnode:爲何BTC與ETH價格差異越來越大?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Glassnode, UkuriaOC, CryptoVizArt, Alice Kohn;編譯:陶朱,金色財經

摘要:

第四次比特幣減半最初導致了拋售,比特幣價格跌至 5.7 萬美元,然後迅速回升。 這是自 FTX 低點以來最嚴重的回調。

以太坊表現出類似的價格表現,經歷了本周期的最大跌幅,其嚴重程度是比特幣的兩倍。

以太坊本周期相對於比特幣的表現不佳反映在短期持有者群體的投機興趣明顯滯後。

這兩種資產與長期持有者相關的已實現上限仍然相對較低,表明市場可能處於宏觀上升趨勢的早期階段。

性價比

比特幣減半事件提前得到了廣泛宣傳,並且從歷史上看,比特幣減半事件在短期內一直是一個波動性的拋售新聞事件。 第四次減半也不例外,BTC 價格下跌 11%,交易至 5.7 萬美元區域。 這是過去兩個月來的最低價格,盡管自減半以來市場已恢復平穩。

奇怪的是,前兩個減半周期的價格在兩周後持平,只有第一個減半周期的漲幅達到+11%。 總體而言,減半事件發生後的 60 天往往是波動的、橫盤整理的,輕微向下跌至 -5% 至 -15% 左右。

階段 2: +9.0%

階段 3: +0.4%

階段 4: -1.5%

階段 5: 0.3%

Live Workbench

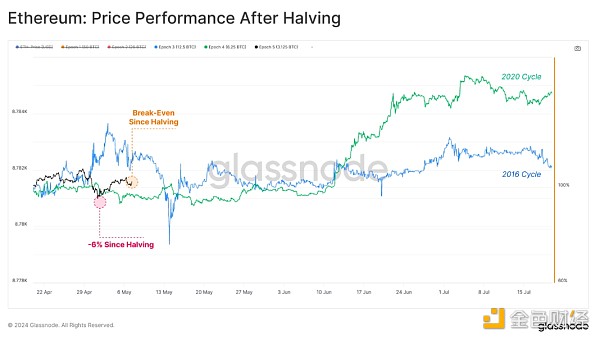

以太坊價格經歷了類似的壓力,比特幣價格在減半後立即下跌,並創下了有記錄以來最差的減半表現。 然而在接下來的幾天裏,ETH 價格也同樣回升,使整體表現進入積極區間。

階段 3: +16%

階段 4: -4%

階段 5: +1.5%

Live Workbench

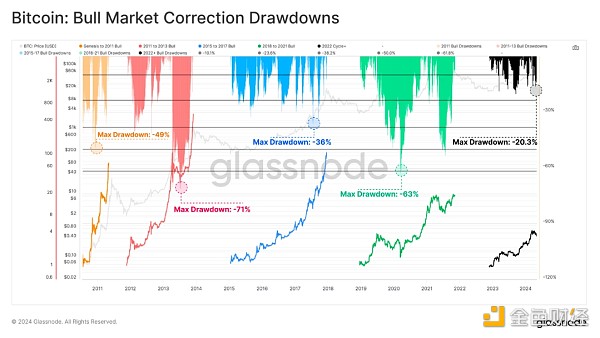

從 7.3 萬美元的 ATH 來看,比特幣價格修正了 -20.3%,這是自 2022 年 11 月 FTX 低點以來收盤價最大幅度的修正。 盡管如此,這一宏觀上升趨勢似乎仍然是歷史上最具彈性的趨勢之一,迄今爲止調整相對較淺。

值得注意的是,我們還可以觀察到當前周期與 2015-17 年牛市(藍色)之間的回撤結構驚人相似。 2015-17 年的上升趨勢發生在比特幣的起步階段,該資產類別沒有可用的衍生工具。 因此,這次反彈完全是現貨驅動的市場,這或許表明當前的市場結構可能存在一些相似之處。

2020-22 周期的大量槓杆在 2022 年被淘汰,新的美國 ETF 爲現貨市場的需求增加了一個重要的新向量。

Live Workbench

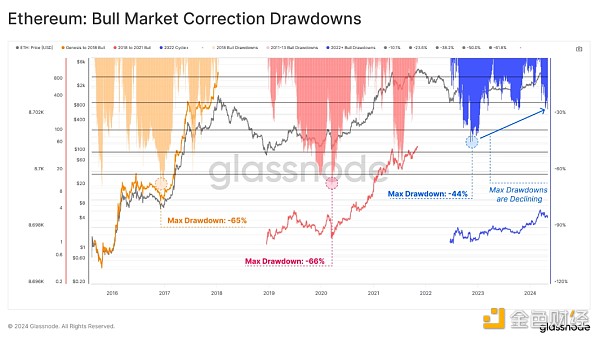

對於以太坊,我們可以看到類似的回撤結構,自 FTX 低點以來的修正明顯較淺。 這在回調期間影響了一定程度的彈性,並減少了整個數字資產領域的波動性。

然而,值得注意的是,以太坊本周期的最大跌幅爲-44%,是比特幣-21%跌幅的兩倍多。 這突顯了以太坊在過去兩年中的相對表現不佳,這也體現在 ETH/BTC 比率的疲軟上。

Live Workbench

投資者定位

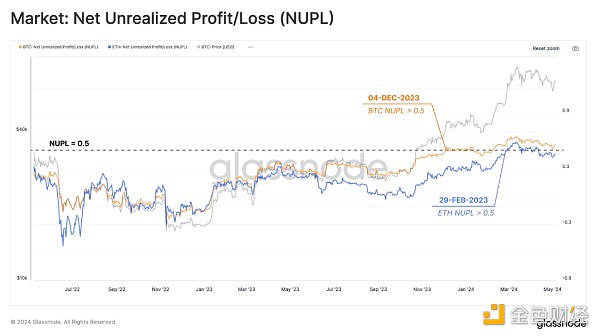

爲了比較 BTC 和 ETH 之間的相對表現,我們可以轉向未實現淨損益(NUPL)指標。 通過比較 NUPL,我們可以了解 BTC 與 ETH 投資者的盈利能力相對於每種資產的平均鏈上成本基礎的表現如何。

該指標的主要閾值是 NUPL > 0.5,這通常與新 ATH 的突破以及興奮階段的开始一致。 NUPL值高於0.5意味着投資者持有的未實現利潤超過資產市值的50%。

在圍繞現貨比特幣 ETF 批准的炒作和市場上漲中,比特幣持有者的未實現利潤增長速度遠遠快於以太坊投資者。 結果,比特幣 NUPL 指標比以太坊的同等指標早三個月突破 0.5,進入興奮階段。

Live Workbench

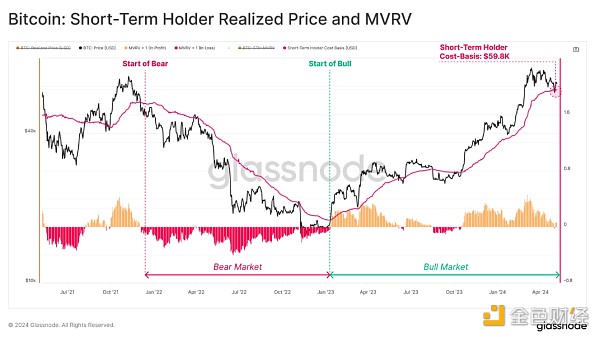

短期持有者群體由過去 155 天內購买代幣的投資者組成,通常被視爲新投資者需求的代表。 通常,該群體的平均收購價格在看跌趨勢中有強大阻力,在看漲趨勢中充當支撐區域。

本周到目前爲止,這一論點一直成立,比特幣市場回調至 5.98 萬美元的 STH 成本基礎下方,並在此找到支撐並反彈走高。 從歷史上看,STH成本基礎的重新測試在上升趨勢期間很常見,並爲監控潛在拐點提供了一個關鍵水平(如果它未能守住)。

Live Workbench

我們也可以評估以太坊的 STH 成本基礎,它已經在這一上升趨勢中多次提供了支持。 以太坊的 STH-MVRV 目前的交易價格非常低,這可能表明現貨價格非常接近近期买家的成本基礎,如果市場出現下行波動,他們可能會感到恐慌。

Live Workbench

分歧日益擴大

在 3 月 14 日比特幣創下歷史新高 (ATH) 之前,投機活動明顯增加。 具體而言,在短期持有者中觀察到資本積累,過去 6 個月內以代幣持有的美元財富接近2400億美元,接近 ATH。

Live Workbench Chart

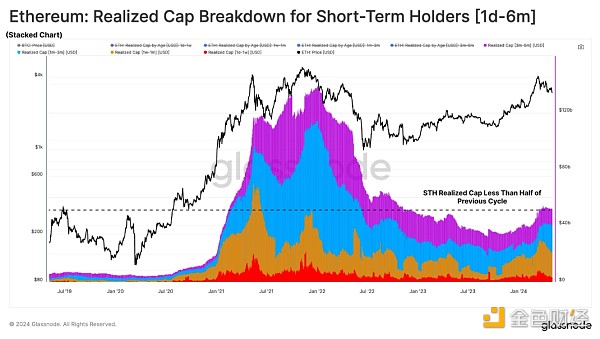

然而,這一趨勢並未在 ETH 上反映出來,其價格尚未突破 2021 年 ATH。 雖然比特幣的 STH 實現上限幾乎與上次牛市峰值持平,但 ETH 的 STH 實現上限幾乎沒有從低點回升,這表明新資本流入明顯乏力。

從很多方面來說,新資本流入的缺乏反映了 ETH 相對於 BTC 的表現不佳。 這可能部分歸因於現貨比特幣 ETF 帶來的關注和訪問。

市場仍在等待 SEC 批准預計在 5 月底推出的一系列 ETH ETF 的決定。

Live Workbench Chart

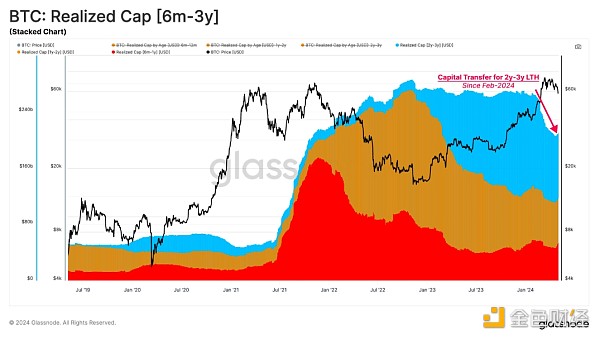

如果我們注意到 2 至 3 年中發生了顯著下降,我們可以對長期持有者採取類似的分析方法。 其中一部分是 3 年前(2021 年 5 月)購买的、到期日爲 3-5 年的代幣,但其余部分則表明獲利回吐撤資。

這可能是受到 ETF 批准的影響,其中很大一部分撤資發生在 2024 年 2 月,當時市場上漲,大約在 BTC 達到當前 7.3 萬美元 ATH 之前一個月。 這些長期持有者歷來等待強勁的需求流入,以將利潤轉化爲市場走強動力。

Live Workbench Chart

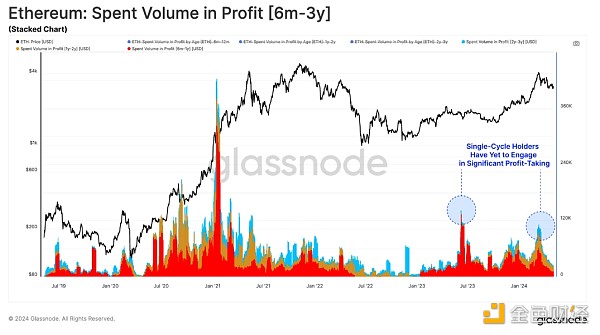

對於以太坊,我們繼續看到持續的持有行爲,特別是在 1 到 3 年的投資者中。 看來,由於 ETH 目前表現不佳,經驗豐富的投資者正在耐心等待更高的價格。

Live Workbench Chart

如果我們檢查 LTH 的利潤支出量,我們可以看到持有 6 個月到 2 年的 BTC 持有者群體在 ATH 上漲期間增加了撤資。

Live Workbench Chart

從這個角度來看,以太坊的長期持有者似乎仍然在等待更好的獲利了結機會。

Live Workbench Chart

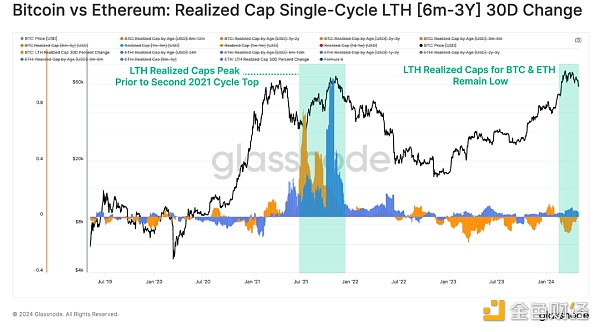

正如我們在 WoC 08 中所指出的,流入 ETH 的資金確實往往相對於 BTC 滯後。 在 2021 年周期中,新資金流入 BTC 的峰值發生在 ETH 流入峰值之前 20 天。 我們可以通過評估已實現上限的 30 天變化來監控這兩種資產之間的資本輪換。

在本例中,我們按短期和長期持有者細分了該指標。 對於這兩種資產,短期持有者變體在這兩種資產的 2021 年周期頂部之前達到頂峰。 今年,BTC 短期持有者已實現上限已達到歷史新高附近的峰值,而 ETH 指標幾乎沒有走高。

Live Workbench Chart

對於長期持有者變體,兩種資產在第二個周期頂部附近都出現了相對最大值。 這是一個非常不同的解釋,因爲資本至少需要 155 天才能達到 LTH 狀態。

因此,該指標描述的是 2021 年第一季度的頂級买家,他們首先購买了 BTC,然後又購买了 ETH,並且將供應量維持到 2021 年 10 月至 11 月的峰值。 這些买家很可能是那些經受住考驗的人,並在隨後的 2022 年熊市中造成了賣方壓力。

Live Workbench Chart

總結

比特幣第四次減半前後的市場走勢與之前的周期非常相似,價格暫時跌至 5.7 萬美元,然後整體反彈至持平。 以太坊市場也遵循類似的軌跡,但有幾個指標顯示了 ETH 相對於 BTC 的表現不佳。

當我們分解 BTC 和 ETH 之間的資本流動和輪換時,我們可以看到,比特幣獲得了最大份額的流入,這可能部分是由美國現貨 ETF 推動的。 短期持有者和投機活動似乎集中在比特幣,迄今爲止對以太坊的溢出效應非常微弱。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:Glassnode:爲何BTC與ETH價格差異越來越大?

地址:https://www.torrentbusiness.com/article/105387.html

你可能感興趣

一文讀懂AI智能體代幣化平台Virtuals Protocol

2024/11/21 15:19

AI 的暴力美學 Arweave 的抗衡之道

2024/11/21 14:01

鄧建鵬 李鋮瑜:加密資產交易平台權力異化及其規制進路

2024/11/21 12:33

一個跨越三輪周期的價投老VC面對這輪meme焦慮嗎?

2024/11/21 11:44

BTC已近95000 再看幣圈微笑曲线

2024/11/21 11:33