美債波動率指標「MOVE」創始人巴斯曼(Harley Bassman)表示,過去一年來,由於聯準會(Fed)政策利率走向撲朔迷離,美國公債殖利率隨之劇烈擺盪,但他預言這段波動期已告一段落,因為今年Fed政策利率已經見頂,而且日後降息空間有限。

巴斯曼1994年任職美林時發明了現在的ICE美銀MOVE指數,用來衡量美債市場的隱含波動率,市場稱之為美債「恐慌指數」。他指出,自2022年3月Fed啟動升息循環以來,美債殖利率波動劇烈,反映Fed利率路徑不明。

Fed利率已升到頂 往後降息路變窄

道瓊社報導,儘管此刻Fed利率前景仍籠罩迷霧,但巴斯曼認為,Fed接下來的路已變窄。經濟數據、選舉迫近的政治顧慮、政策會議日程表,都限縮Fed的利率決策選項。

巴斯曼大膽預言,最可能的情境是:Fed在選前「降息一次就停」。

儘管Fed不久前還表示,2024年傾向降利率三次。問題是,Fed自我標榜決策「以數據為憑」,但近來經濟數據並不配合今年大幅降息的劇本演出。3月非農就業人口大增30.3萬人,消費者物價指數(CPI)年增幅從2月的3.2%回升至3.5%,顯示經濟成長仍強勁,且通膨減緩進展停滯,與長期目標2%漸行漸遠。

巴斯曼指出,Fed這波升息循環從0%拉高到5%以上,不論以什麼指標衡量已屬極端,往後利率路徑已大幅收窄;除非通膨率又回升到5%以上、失業率降到比周期低點3.4%還要低,否則Fed政策利率已經觸頂了。早在去年12月,呈現Fed決策官員個別利率落點預測的「點狀圖」就顯示,無一人認為未來聯邦資金利率目標區間會比目前的5.25%~5.5%還要高。

可能6月降息一次 避免選前大動作

日後再升息的機率渺茫,那麼降息展望又如何?巴斯曼認為,Fed主席鮑爾口口聲聲表示利率決策取決於經濟數據,換言之,他極可能「確定看到敵人眼白才開槍」,也就是要確定通膨已被控制住,才會放手降利率。由此推測,Fed不可能在5月就啟動降息循環。

負責Fed利率決策的公開市場操作委員會(FOMC)7月30日至31日舉行會議,時機正好夾在共和黨全國代表大會(7月15日至18日)與民主黨全國代表大會(8月19日至22日)中間。巴斯曼推斷,Fed為了避免在11月大選前惹來政治爭議,應會迴避在7月和9月例會宣布重大政策調整。這將大幅縮短Fed今年的降息跑道。

巴斯曼揣測,Fed也許會努力在6月擠出一次降息,然後等到選舉結束再說。

因此,他斷定美債殖利率劇烈震盪期已結束,接下來六個月,債券投資人可把公債作個了結(在這種環境下,巴斯曼偏好新發行的抵押擔保證券[MBS]),並且默默剪息票了。他提醒投資人謹記一點:就大多數投資而論,持有部位的規模比進場價位重要。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:劇烈波動期結束?債市恐慌指數MOVE發明人:利率升頂、降息路變窄

地址:https://www.torrentbusiness.com/article/103513.html

你可能感興趣

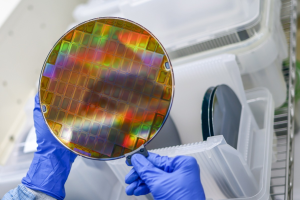

美下週擬祭中國貿易管制新制 恐波及200家晶片商

2024/11/23 14:46

晉身川普核心圈!馬斯克身價飆至3478億美元創新高 穩居全球首富

2024/11/23 08:58

道指漲逾400點 收創歷史新高 史指連漲5日

2024/11/23 05:49

美證管會主席將走人 加密幣漲

2024/11/23 03:00

日本推2,500億美元刺激方案

2024/11/23 03:00