債券ETF還能不能買?

16日晚鮑威爾又發話潑了市場冷水,他說「第一季的通膨給聯準會在今年是否降息帶來了新的不確定性」。FED民間翻譯官Nick Timiraos表示,通膨數據連3個月強於預期,FED態度已出現轉變,可能打破聯準會降息的希望。

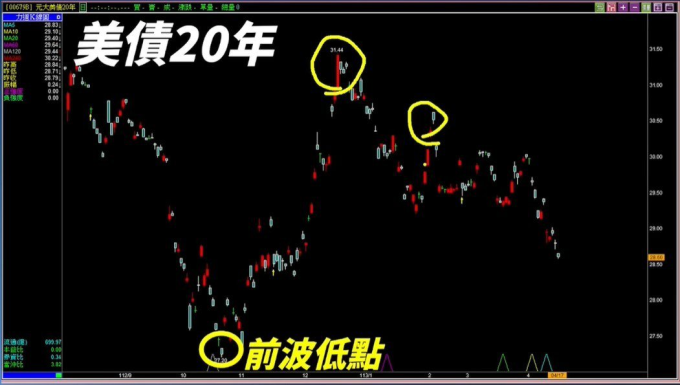

結果美債殖利率直接衝上近期新高,今天一票債券ETF創去年底以來新低。

雖然我自己不買債券ETF,不過剛好專欄早上寫了一些相關內容,如果有投資債券ETF的版友應該會感興趣,所以擷取幾項觀點跟大家分享。

1.本來市場預期今年要降息3次,不過這項預期現在已經開始改變了,目前討論的是「年內降息2次」與「不降息」的可能。

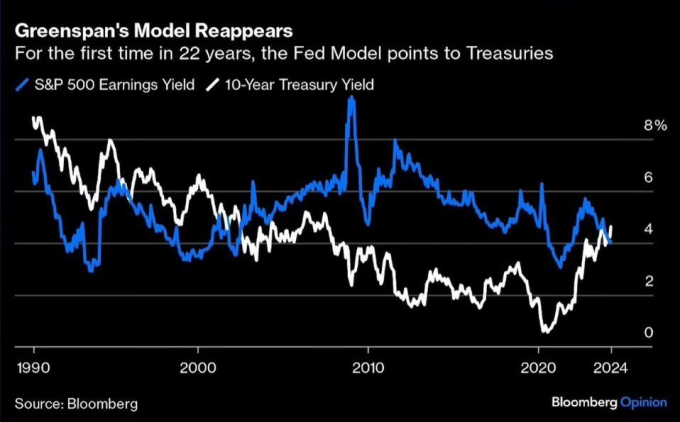

2.目前公債殖利率已經超過標普500的平均殖利率了,意思是站在純領息的角度,如果不考慮價差,確實投入債券能拿到比股票更高的殖利率,風險還更低。但納入價差的總報酬嘛...就不好說了

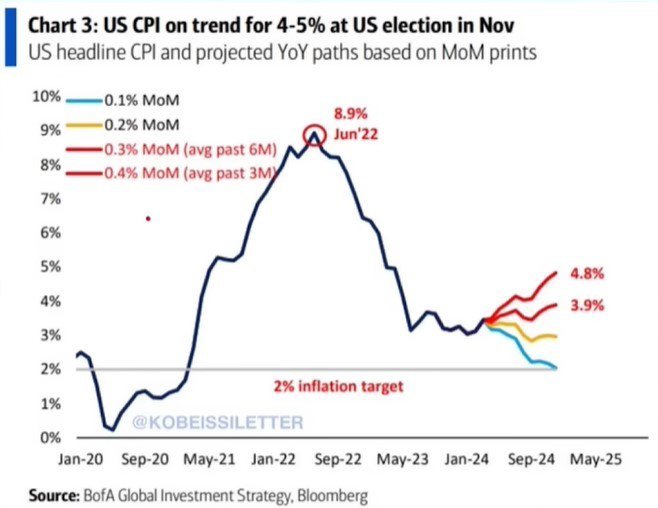

3.現在市場擔心的是會不會FED不僅不降息,反而要升息?其實關鍵指標就看通膨,如果沒有回升到4.5%以上,使得實質利率趨近於零或轉為負值,這條路線基本不用擔心。但是過去 2個月,CPI 月增率都達到0.4%,美銀做了一項恐怖預期, 如果按這趨勢持續往下走,到 11月通膨將達4.8%,真要照這劇本走就有可能會轉為升息。不過現在談論也還算太早。

4.只要逢美國大選年,通常越靠近選舉時間,市場也會預期候選人為了選票而採用更為寬鬆的貨幣環境。就過去歷史數據統計,儘管3、4、5月份殖利率常常都是往上竄的,但是6月之後整體債券殖利率平均表現反而是一路跌到年底,持有債券商品倒是可以期待。

所以結論,這個時間點要買債券ETF其實也不是不行,起碼相較去年底,目前價格算是更有吸引力一些。唯一的缺點,就是不確定要等多久。

這也是我比較喜歡股票型商品的原因,畢竟我們從名字就看的出來。

◎本文內容已獲 股添樂 股市新觀點 授權,原文出處於此;未經同意禁止取用轉載。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:債券ETF不再悲觀的「4個理由」! 專家揭歷史數據:要低點布局把握3、4、5月

地址:https://www.torrentbusiness.com/article/102825.html

你可能感興趣

聯準會延後降息效應 合庫SWAP獲利今年將破百億元

2024/11/21 17:46

興富發法說會/房市轉冷...宣布「暫時不買地」 可以肯定市場必然降價

2024/11/21 17:12

外資賣超263億元、賣最多竟是它 鴻海與台積也難逃賣超

2024/11/21 17:03

NVIDIA 財測優於預期 法人:半導體續強、留意布局契機

2024/11/21 17:02

合庫金法說會/買方觀望心態濃 保守看待未來六個月房市

2024/11/21 16:28