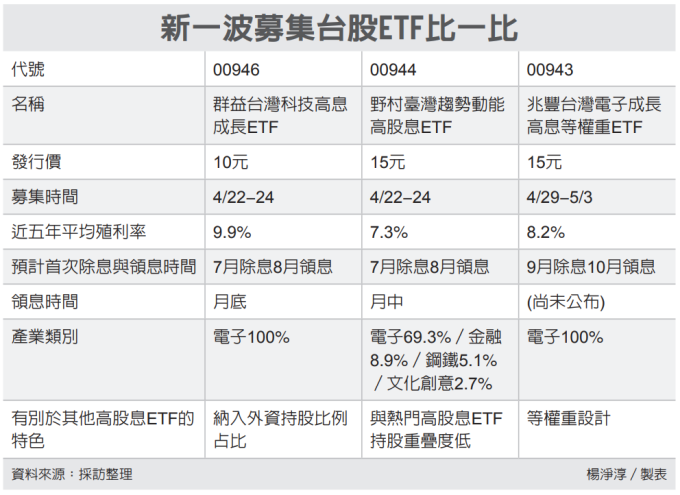

高股息ETF熱潮持續延燒,今年在統一台灣高息動能、元大台灣價值高息之後,4月又有三檔高股息ETF將於22日、29日起募集,分別為群益台灣科技高息成長ETF 、野村臺灣趨勢動能高股息ETF ,以及兆豐台灣電子成長高息等權重ETF,台股高股息ETF總數將衝上22檔。不過,新募集的高股息ETF究竟有哪些不同之處?

檢視4月的三檔高股息ETF新兵,成分股皆為50檔,且以中大型股為主。不過若以布局產業來看,群益台灣科技高息成長ETF、兆豐台灣電子成長高息等權重ETF皆主打100%投入電子類股;而野村臺灣趨勢動能高股息ETF布局範圍則是全產業,最新資料統計來看,電子佔69.3%、金融8.9%。

三檔高股息ETF皆主打可兼顧資本利得與股息收益,並針對除權息淡旺季提出不同的因應策略,一年皆進行兩次成分股調整,檢視22日起募集的群益台灣科技高息成長ETF、野村臺灣趨勢動能高股息ETF,兩檔ETF的成分股審核基準日皆在5、11月。

群益台灣科技高息成長ETF在5月的審核,依上市櫃公司最新宣告股利來鎖定科技高息股,並排除已除息的個股以力求精準高息;11月則考量獲利成長性指標來健檢篩出隔年具股息與股價成長潛力的科技股,特別的是,在成分股篩選上,首創將「外資認同因子」納入選股流程,在流程中選擇外資持股佔比最高前80%的個股,最後透過胃納量(市值)與流動性考量權重多寡。

群益科技高息成長ETF經理人洪祥益指出,一般ETF的篩選指標多是採用財務數據,不過對於未來的預測是較難反應的。

由於外資在三大法人中屬較長期的投資者,對於投資標的亦更在意其投資價值與成長潛力,其核心持股通常是會深入的去研究公司的產品的競爭力、價值、產業的競爭力等,因此納入外資持股比例,更有望可選出具成長性之成分股。

野村臺灣趨勢動能高股息ETF,則是在5月以最近12季每股現金股利總和的歷史股利來鎖定高息股,11月依據FactSet預估的公司未來每股盈餘(EPS),再乘上該公司過去3年平均股利發放率來提前卡位股利潛力股,特別的是,在強勢股的選擇方面,加入台灣罕見、但在全球投資圈廣被採用的「動能指標」,依據「還原收盤價佔最近52周還原收盤價最高點之比例」進行篩選,愈高代表該個股的股價表現愈強勢,並依據「動能指標」與「股利指標」綜合分數來進行加權。

野村投信投資策略部副總但漢遠指出,在強勢股與高息股之間取得平衡看似很衝突,然實際上根據Bloomberg回測資料顯示,臺灣趨勢動能高股息指數自2015年11月17日至2024年2月29日累積總報酬達416.5%,年化報酬達21.9%,遠勝過主要指數同期間年化水準,且在空頭年也更具有對抗下檔風險的效果。

兆豐台灣電子成長高息等權重ETF則是在6、12月進行成分股調整,依照股利率、獲利成長指標分別遞減排序計算綜合分數,選取綜合分數排名前50名之股票,並納入兆豐投信特有的「等權重」機制,擬採行每月均勻分配,除息旺季首重息收,除息季後重視個股成長表現,再靈活調整。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:高息ETF三新兵 挑選有門道

地址:https://www.torrentbusiness.com/article/101516.html

你可能感興趣

美國股匯雙強會持續多久?億級投資人點出最佳防禦策略

2024/11/24 18:56

台股上有鍋蓋下有撐 法人:期待12月作帳行情

2024/11/24 17:34

本金10萬每月定期定額1萬…20年可以資產破千萬? 存股哥:可行性不低!

2024/11/24 17:22

美國大選後市場震盪 基金平台:可長線布局美台印市場

2024/11/24 16:42

美股選後漲勢延續 法人:台股若量能放大有助攻月線

2024/11/24 12:48