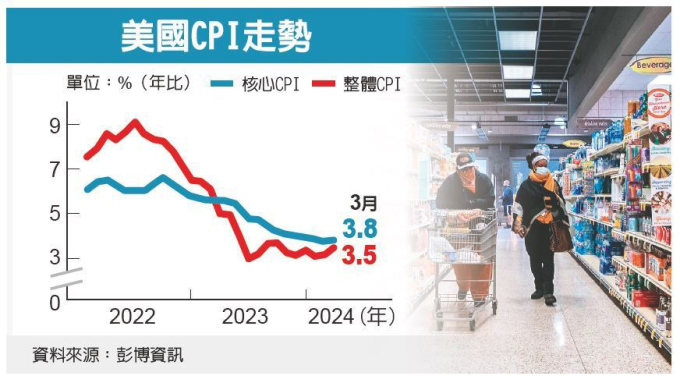

汽油和居住成本續升,使得美國3月消費者物價指數(CPI)年增3.5%,為連續第三個月高於預期。物價壓力持續之下,市場不再認為聯準會(Fed)會在6月降息,道瓊工業指數早盤大跌近400點,美國10年期公債殖利率也一度升破4.5%,為去年11月以來首見。

美國勞工部勞工統計局(BLS)10日公布,3月整體CPI月增0.4%,與前月持平,但高於市場估計的0.3%。3月CPI年增幅為3.5%,不只高於前月的3.2%,也超過市場估計的3.4%。

扣除糧食和能源價格的3月核心CPI,月增0.4%、年增3.8%,高於市場預估的月增0.3%、年增3.7%。

摩根大通資產管理首席全球策略師凱利表示:「這是6月降息之門砰的一聲關上的聲音」。期貨交易員激烈下砍降息預期,如今估計今年只會降息一到兩次,遠低於年初時預估的六或七次。

據芝加哥商品交易所(CME)的FedWatch工具,數據出爐後,聯邦資金期貨市場估計,6月降息1碼機率從此前一天的56.1%,驟降至22.9%。

受此影響,各年期美債殖利率10日一度至少跳漲10個基點。對Fed利率變化最敏感的2年期美債殖利率大增近20個基點至4.94%,10年期美債殖利率更升破4.5%。

美元應聲急漲,DXY美元指數一度大漲0.9%至105,兌日圓更一度升值0.6%,至152.73,是1990年中期以來最高,也加深日本當局將進場幹預的疑慮。

3月CPI報告備受關注,主要是Fed官員淡化處理1、2月高於預期的通膨數據,認為反映出潛在的季節性異常,但通膨連三個月超乎預期,削弱了此種說法。

Fed一直對達成軟著陸抱持樂觀態度,軟著陸是指通膨趨緩,但經濟活動未見劇烈下滑。為達此一目標,部分官員想在經濟顯著轉疲之前,搶先降息。可是最新數據剝奪了降息的正當理由,或許會促使官員在看到經濟出現更多裂縫之前,持續按兵不動。

汽油和居住成本佔3月CPI整體增幅一半以上。車險、醫療照護、服飾費用也提高,但新車和二手車價格下滑。居住價格連兩個月攀升0.4%。據彭博計算,不計住房和能源的服務業價格,年增4.8%,為2023年4月來最高。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

標題:美CPI增幅3.5%超預期 市場不再認為Fed會在6月降息

地址:https://www.torrentbusiness.com/article/101142.html

你可能感興趣

埃及線上體育博彩問題漸嚴峻 年輕世代深受危害

2024/11/24 22:31

防止畜牧業排溫室氣體!牛隻甲烷排放量大 科學家研究牛腸道微生物

2024/11/24 19:59

歷經2周協商…COP29終於達成氣候融資協議!峰會重點一次看

2024/11/24 18:41

賺很多!英國去年收入最高囚犯年薪187萬 比監獄管理員114.3萬高

2024/11/24 17:03

未來一周美股三大觀察變數 Fed開會紀錄、美國GDP修正值

2024/11/24 16:13